La forte volatilità delle ultime settimane preoccupa gli investitori, ma il rischio maggiore – sul lungo termine – resta sempre quello di restare sotto-investiti o addirittura uscire dal mercato per paura.

Lo ricorda Scott Helfstein, Head of Investment Strategy di Global X, che indica alcune strategie e temi adatti a navigare il periodo attuale: o perché forniscono una certa copertura, come le strategie covered call, o perché legati a settori con contratti pluriennali e tendenze secolari che promettono di superare indenni le fluttuazioni di breve periodo, come la difesa e le infrastrutture.

L’aumento della volatilità era il nostro scenario di base per il 2025, ed effettivamente è arrivata. Gli indicatori economici e fondamentali sono ancora ragionevolmente solidi, ma l’inflazione persistente, i tassi più alti, l’incertezza sui dazi e i tagli alla spesa pubblica saranno quasi certamente fattori onnipresenti nei prossimi mesi. A prescindere dal fatto che la luna di miele tra i mercati finanziari e la Casa Bianca si sia conclusa anticipatamente, è in corso un braccio di ferro importante tra il potenziale successo delle politiche economiche e l’indebolirsi degli animal spirits sui mercati.

A spingere al rialzo la volatilità del mercato nelle ultime settimane sono stati soprattutto i molteplici tira e molla nelle politiche governative. Il 28 gennaio la Casa Bianca ha annunciato il congelamento di quasi tutte le spese federali. Ventiquattro ore dopo, un tribunale ha dichiarato illegale il blocco della spesa e la Casa Bianca ha invertito la rotta nel corso della giornata. Giorni dopo, il Presidente Trump ha annunciato dazi del 25% su Canada e Messico, per poi rinviarli dopo 36 ore. Ora i dazi sembrano essere tornati in vigore, ma la comunicazione e l’attuazione a livello politico è ancora incerta.

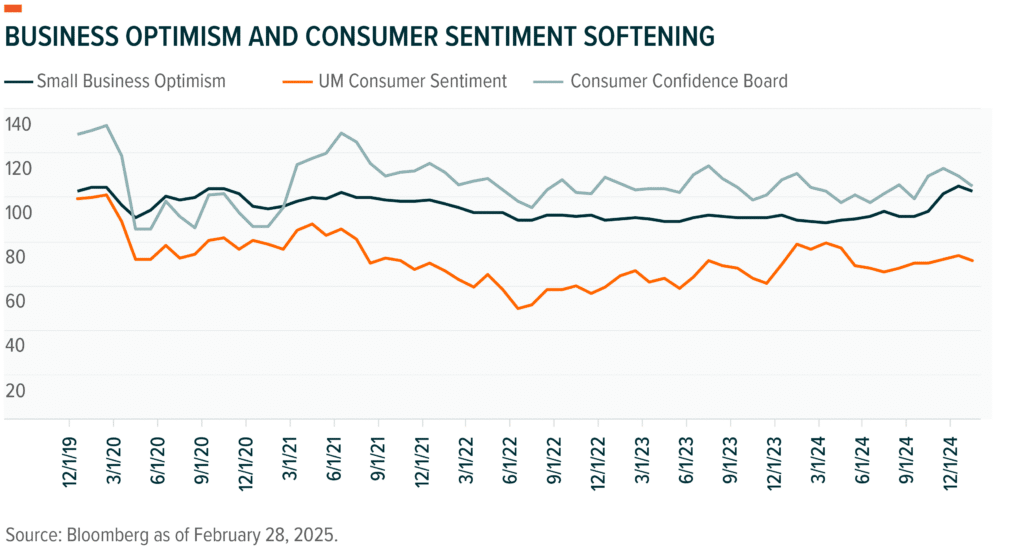

Gli incessanti mutamenti, sia a livello verbale che di applicazione concreta, sembrano avere un effetto negativo sulle aziende e sui consumatori. L’ottimismo delle piccole imprese e il sentiment dei consumatori hanno toccato i massimi storici quando il Presidente Trump è entrato in carica, ma queste tendenze si sono invertite piuttosto rapidamente. Le piccole imprese sono sempre più caute e la fiducia dei consumatori è scesa come mai dal 2021, a causa dei licenziamenti del governo, dei tagli alla spesa e dei potenziali dazi. Anche le aspettative di inflazione dei consumatori sono aumentate, complicando le cose per una Federal Reserve che potrebbe altrimenti essere incline a stimolare la crescita.

L’alta volatilità pone l’accento sull’economia comportamentale, che esamina come i fattori psicologici e sociali influenzino le decisioni economiche. Per la maggior parte degli investitori a lungo termine, i rischi maggiori sono vendere per paura o rimanere sottoinvestiti per lunghi periodi di tempo. Ad esempio, l’acquisto dell’S&P 500 al picco del 2007, il momento peggiore prima della crisi finanziaria globale, ha comunque reso circa il 380%, ovvero l’8,6% annuo. E si è trattato di una crisi finanziaria enorme rispetto alle piccole perturbazioni di oggi. Alla fine, l’effetto cumulativo potrebbe innescare un crollo più consistente, ma anche in questo caso il rischio è quello di restare sottoinvestiti.

Piuttosto che vendere e abbandonare il mercato, gli investitori possono incorporare strategie e temi che contribuiscono a ridurre la volatilità o forniscono un’esposizione a tendenze di lungo periodo che dovrebbero superare le tempeste di breve durata. Le strategie con copertura, come le covered call, possono contribuire a ridurre la sensibilità alle azioni e ai tassi d’interesse. Una strategia che possiede un indice sottostante come l’S&P 500 e vende call sull’intero investimento per generare reddito può infatti ridurre la variazione o il beta rispetto al mercato di circa il 40%.

Sono interessanti anche i temi che si basano su contratti pluriennali con flussi di cassa stabili, come le tecnologie della difesa e lo sviluppo infrastrutturale, perché hanno in genere un beta più basso rispetto al mercato ma presentano comunque forti venti di coda secolari, legati alle sfide geopolitiche e alla crescente concorrenza economica. Inoltre, nonostante la crescita elevata, i trend a lungo termine delle tecnologie dirompenti come la robotica, i data center, le infrastrutture digitali e l’internet of things sono in genere meno volatili rispetto al mercato generale, con una crescita degli utili prevista su base annua superiore al 20% nei prossimi due anni. Infine, anche alcuni temi legati alle materie prime e all’energia, come l’estrazione dell’uranio, l’elettrificazione e l’energia rinnovabile possono contribuire a ridurre la volatilità.

Anche se sembra esserci poca stabilità all’orizzonte, il dinamismo economico di questi giorni non deve essere sottovalutato. Molteplici shock hanno smosso temporaneamente i mercati, ma i fondamentali continuano ad avere la meglio e a fornire la necessaria solidità. Per gli investitori, momenti come questi sono un promemoria per tenere a mente una delle basi dell’investimento: rimanere diversificati per mantenere la calma.

Foto di copertina di Pexels.com

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.