il prezzo del rame è ai minimi da oltre tre mesi, con i dubbi sulla ripresa cinese che continuano a pesare sul metallo rosso. Ma, allargando lo sguardo sul medio-lungo termine, le prospettive del rame e delle società che lo estraggono restano intatte.

Non solo perché si tratta di una materia prima centrale in tutti i principali megatrend in corso, dall’IA alla transizione energetica, ma anche perché i progetti minerari più interessanti sono già tutti operativi o in fase di sviluppo, e solo un prezzo ben più alto giustificherebbe l’apertura di nuove miniere. L’offerta, insomma, continuerà a restare indietro alla domanda ancora a lungo, sostenendo il prezzo.

Questa è la sintesi della lunga e dettagliata analisi proposta da Trevor Yates di Global X in questa pagina del sito.

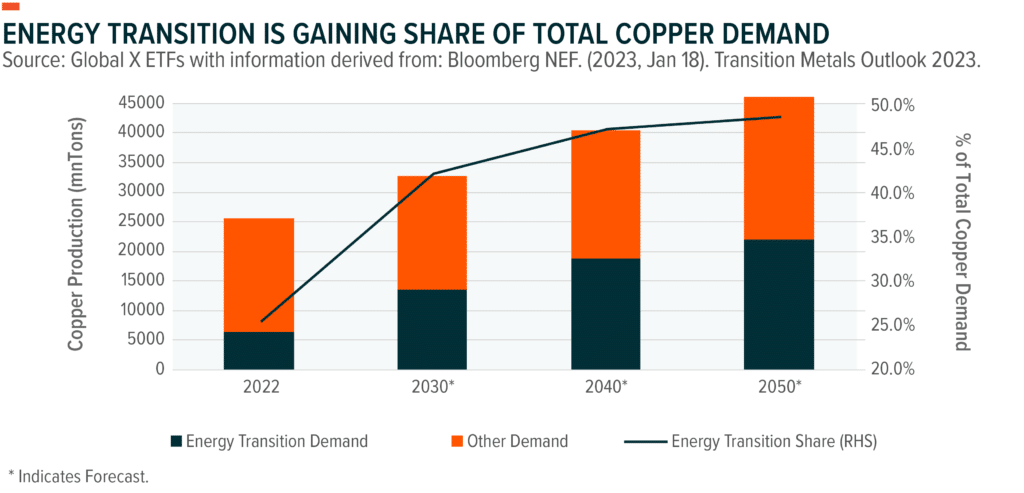

Il rame è stato a lungo associato a tendenze cicliche e macroeconomiche, con la domanda e i prezzi altamente correlati alla crescita economica globale. Tuttavia, il mondo sta cambiando e così anche le dinamiche della domanda e dell’offerta. Certamente, le tendenze cicliche e la crescita globale dovrebbero continuare ad avere un ruolo importante nella domanda di rame, ma la transizione energetica, l’elettrificazione di massa, l’urbanizzazione e l’ascesa dell’IA sembrano essere fattori strutturali in grado di sostenere la domanda a lungo termine. Questo cambiamento strutturale potrebbe ridurre la volatilità, soprattutto nei periodi di rallentamento della crescita economica.

Viste le solide prospettive dal lato della domanda, è lecito ipotizzare anche una risposta dal lato dell’offerta: che si tratti di sostituzione, di maggiore utilizzo degli scarti o di investimenti in nuovi progetti, l’aumento della domanda dovrebbe spingere i prezzi verso l’alto e aumentare gli investimenti nel settore. Tuttavia, non crediamo che queste risposte dell’offerta riusciranno a soddisfare la domanda nel medio-lungo termine. La ragione principale è il declino degli investimenti in nuovi progetti.

Molti dei progetti più interessanti, sia dal punto di vista del rischio paese, della qualità del minerale o dei costi, sono stati già sviluppati o sono in fase di sviluppo. Di conseguenza, la mancanza di nuovi asset di qualità ha costretto i minatori a guardare a progetti meno attraenti o a giurisdizioni meno favorevoli, con la quota di produzione globale proveniente dalle quattro giurisdizioni di maggiore qualità (Cile, Canada, Stati Uniti e Australia) in calo negli ultimi decenni.

L’ingresso in giurisdizioni di qualità inferiore comporta spesso maggiori rischi politici e normativi, una maggiore intensità di capitale (dovuta alla mancanza di infrastrutture) e maggiori rischi di disordini sociali. Inoltre, le crescenti pressioni inflazionistiche durante la pandemia e le sue conseguenze non solo hanno abbassato le aspettative di margine, ma hanno anche aumentato le spese di capitale iniziali. Questo ha abbassato significativamente le aspettative di rendimento nella valutazione di una nuova miniera. Di conseguenza, ci aspettiamo che i minatori di rame abbiano bisogno di un prezzo della materia prima più alto a lungo termine per poter considerare nuovi progetti, e questo peserà sulla risposta dell’offerta, aumentando il valore di scarsità dei minatori esistenti che possiedono profili di produzione a lungo termine.

Per questo, nonostante una leggera flessione nelle ultime settimane, riteniamo che il rally del rame sia agli inizi, con l’economia industriale globale che probabilmente tornerà ad accelerare. Bisogna anche sottolineare che, sebbene il prezzo spot del rame abbia toccato un massimo storico quest’anno, si è trattato di un record solo in termini nominali: su una base corretta per l’inflazione, il picco del 2024 è ancora inferiore di oltre il 25% rispetto al picco del 2011, nel ciclo precedente.

Nel complesso, consideriamo il rame, e in particolare le aziende che lo estraggono, un’opportunità interessante nei mercati delle materie prime, dove le prospettive a lungo termine si incontrano con un’opportunità ciclica. Restiamo ottimisti anche sulle prospettive a breve termine, nonostante il recente calo del prezzo, ritenendo che una nuova ripresa ciclica possa presto tornare a spingerlo verso l’alto.