In tutte le professioni l’esperienza gioca un ruolo fondamentale: l’operatività sui mercati finanziari non fa in alcuno modo eccezione a questa regola. E lo dimostra la sempre interessante analisi dei mercati finanziari di Edoardo Fusco Femiano, fondatore di DLD Capital SCF che ospitiamo con piacere sul nostro sito.

La necessità di spiegare logicamente quanto accade sui mercati, anche al fine di motivare le nostre scelte d’investimento, è un fenomeno del tutto naturale da cui, tuttavia, dobbiamo prendere una giusta distanza.

Sappiamo che i mercati riflettono condizioni future, ragione per cui è normale che gli operatori ipotizzino diversi potenziali scenari futuri. In un simile contesto, tuttavia, l’aspetto più difficile al quale “rassegnarsi” è che i prezzi hanno sempre ragione: in questo senso, uno dei libri migliori mai scritti su questo tema, e che mi sento di suggerire, è Being Right or Making Money di Ned Davis.

Considerando che la settimana appena conclusa prevedeva le riunioni di BCE e Fed e il dato sui salari americani, era ragionevole attendersi una certa volatilità e avere un minimo di apprensione ma, ciò detto, qualsiasi fase di mercato può essere affrontata serenamente, con il giusto posizionamento in termini di asset allocation.

Le riunioni di politica monetaria hanno confermato quanto gli investitori si attendevano sul fronte dell’inflazione mentre, su quello del mercato del lavoro, i dati forniscono sufficiente evidenza per affermare che, se recessione sarà, verosimilmente potrebbe arrivare in un tempo più lontano di quello inizialmente stimato.

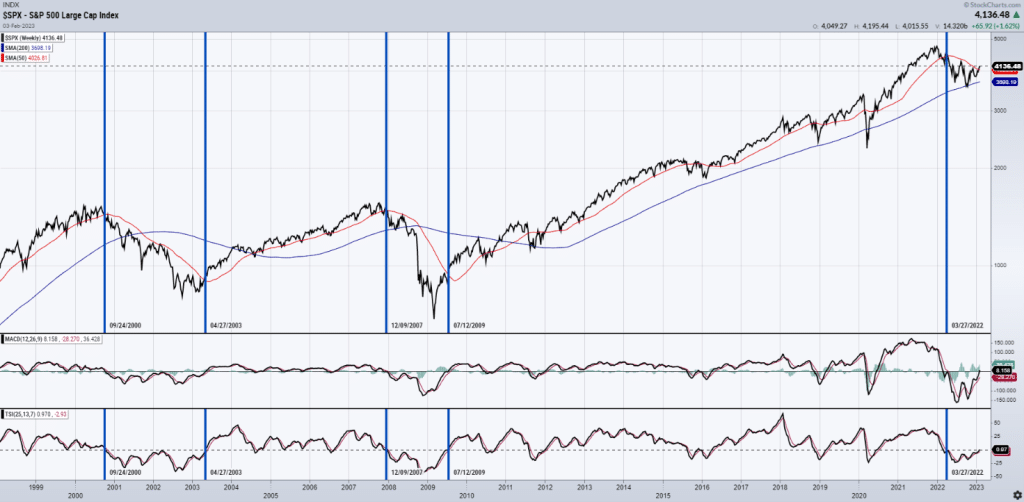

Sul piano tecnico, è evidente come il mercato azionario, qui esemplificato dall’S&P500, si sia messo alle spalle livelli di prezzo e volumi significativi, rafforzando il quadro di ripresa di questo inizio d’anno.

Fonte: S&P500 Large Cap Index (1999-2023)

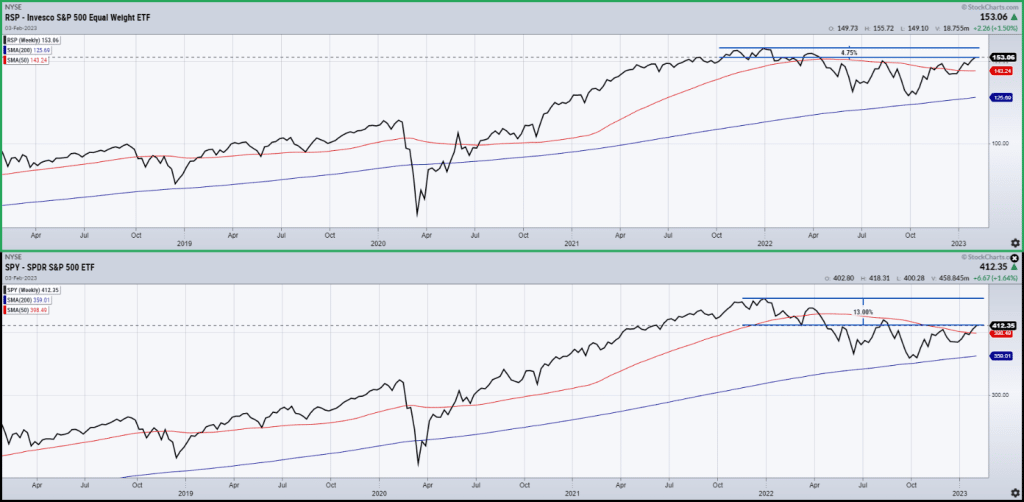

Questo stato di cose è confermato anche dalla dinamica dell’S&P500 nella versione “equal weight”, rispetto a quella “capitalization weight’’, che meglio riflette la più diffusa partecipazione al rialzo dei diversi titoli dell’indice.

Fonte: Invesco S&P500 Equal Weight ETF / S&P500 SPDR ETF (Aprile 2018-Febbraio 2023)

In aggiunta, se vogliamo cogliere il livello di propensione al rischio degli investitori nel confronto tra l’indice americano e la sua versione “low volatility”, possiamo osservare come il cambio di sentiment oggi ci appaia evidente.

Fonte: Invesco S&P500 Low Volatility ETF / S&P500 SPDR ETF; S&P500 Large Cap Index (2014-2023)

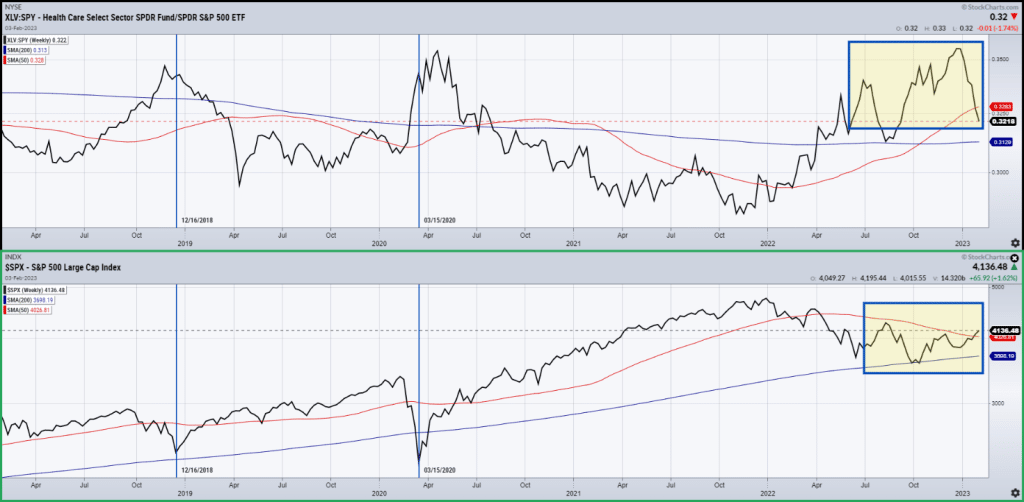

Questo stato di cose è ulteriormente confermato dall’evidente ripresa di forza relativa dell’S&P500 rispetto ad uno dei settori tradizionalmente più difensivi è meglio performanti negli ultimi dodici mesi: l’Healthcare.

Fonte: Health Care Select Sector SPDR Fund / S&P500 SPDR ETF; S&P500 Large Cap Index (2018-2023)

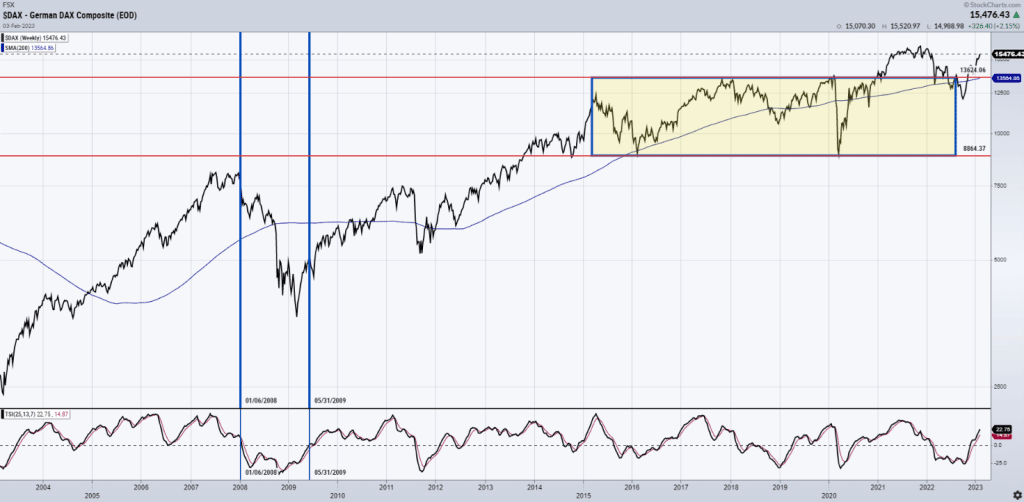

Se, infine, allarghiamo il nostro sguardo all’altro lato dei mercati azionari sviluppati, ossia all’Europa, non possiamo che registrare come la tenuta del Dax sopra l’area di consolidamento compresa tra 13.624 e 8864 punti, rappresenti un segnale di lungo periodo significativo.

Fonte: German DAX Composite Index (2004-2023)

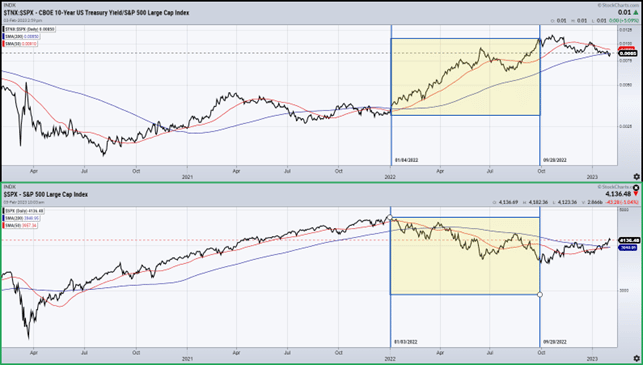

Tutti i segnali costruttivi passati in rassegna sul fronte azionario sono la risposta al cambiamento di una serie di elementi che definiscono lo scenario di fondo: il primo, come sottolineato in precedenza, è quello relativo alla considerevole flessione delle aspettative inflazionistiche. Come osserviamo, questo stato di cose è plasticamente rappresentato dalla flessione dei tassi d’interesse americani su tutte le scadenze e del loro riflesso sul mercato azionario.

Fonte: CBOE 10-Year US Treasury Yield / S&P500 Large Cap Index; S&P500 Large Cap Index (2020-2023)

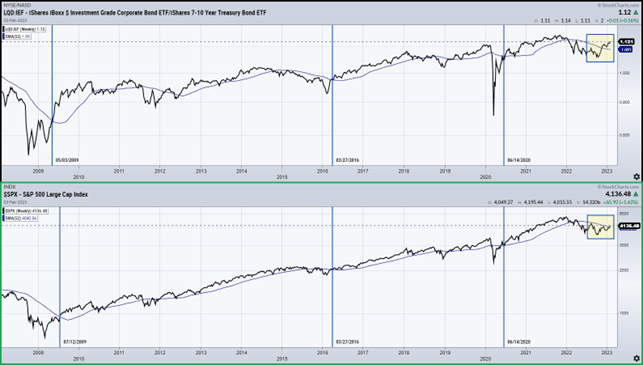

a maggior propensione al rischio è inoltre riflessa nelle dinamiche del mercato obbligazionario, con il settore corporate che continua a sovraperformare quello governative: in diverse circostanze abbiamo sottolineato la significatività di questa relazione sul comparto obbligazionario.

Fonte: IShares IBoxx $ Investment Grade Corporate Bond ETF / IShares 7-10 years Treasury Bond ETF; S&P500 Large Cap Index (2008-2023)

In conclusione, appare evidente come il quadro tecnico, visto nelle sue diverse articolazioni, appaia oggi decisamente promettente: non c’è molto da aggiungere.

Naturalmente, chi legge questo commento periodicamente ben conosce il complesso degli elementi d’incertezza che il ciclo economico e diversi segnali macroeconomici fanno gravitare sui mercati finanziari. Nel corso dell’ultima settimana non sono cambiati significativamente ma sono lì e sono parte del futuro con il quale ci dovremo confrontare:

- l’inversione della curva dei rendimenti resta sui massimi degli ultimi quarant’anni e questo è il segnale anticipatore di un’inversione del ciclo economico che presenta la più alta affidabilità;

- la volatilità resta molto contenuta: il Vix ha chiuso la settimana sui minimi ad un anno e ben al di sotto della media del 2022 (26,25);

- gli indicatori leading segnalano forti probabilità di recessione;

- il mercato immobiliare americano resta sotto forte pressione, con le vendite di immobili che sono scese al minimo dal 2007;

- il comparto azionario resta piuttosto caro sul piano delle valutazioni: l’S&P500 scambia ad oltre 18 volte gli utili attesi per il 2023 e non è una condizione che lascia particolarmente tranquilli in un contesto di rallentamento economico;

- i recenti rialzi sui mercati azionari sono stati guidati anche dalla rapida chiusura di posizioni ribassiste (c.d. short squeeze) e, su questo punto, Goldman Sachs ha fornito una conferma nel corso di questa settimana.

Alla luce di quanto evidenziato, è quindi legittimo domandarsi quale mercato vogliamo osservare: quello che, sotto ogni profilo, evidenzia un movimento di inversione rialzista e di progressivo ritorno verso i massimi di gennaio 2022, in particolare sull’S&P500, o quello che in prospettiva ci spinge a guardare con cautela all’evoluzione del ciclo economico e alle relative valutazioni degli assets?

La risposta è semplice: entrambi. I prezzi sono l’ultima verità in questo lavoro ma il nostro posizionamento come investitori deve tener conto del complesso degli elementi a nostra disposizione. Non è un contesto di mercato facile: non lo è mai ma oggi viviamo circostanze straordinariamente diverse dal recente passato. Il nostro lavoro resta quello di combinare dati e verifiche storiche funzionali alle scelte che dobbiamo assumere: maggiore sarà la profondità analitica del nostro lavoro e maggiori saranno le nostre probabilità di successo, su qualsiasi orizzonte temporale.

La paura, più dell’evidenza empirica, spesso spinge le persone ad agire

Jeremy Siegel