Indice

Nell’ultimo biennio i risparmiatori, soprattutto italiani, delusi dalle performance dei prodotti a delega – il cui funzionamento è venuto meno nel 2022 a causa del mix di alta inflazione e rischio recessione – hanno disinvestito da prodotti azionari e bilanciati per rifugiarsi in soluzioni a basso rischio come obbligazioni e titoli di Stato. Un atteggiamento, quest’ultimo, che è però costato significative rinunce ad opportunità di guadagno. Pertanto, una migliore comprensione del funzionamento delle soluzioni multi-asset potrebbe ridestare l’interesse verso tali strategie che crediamo abbiano tutte le prerogative per offrire un’efficace soluzione di investimento nello scenario che si prospetta per i prossimi anni.

Ce ne parla in questa lunga analisi Andrea Delitala, Head of Euro Multi Asset di Pictet Asset Management.

Le obbligazioni riacquistano il ruolo di cuscinetto contro gli shock

Perché oggi il vento è cambiato per i prodotti multi-asset? Alla base c’è il ritorno della decorrelazione tra il mercato azionario e quello obbligazionario, ovvero un regime di comportamenti slegati e spesso contrapposti degli indici azionari rispetto a quelli obbligazionari. Questa circostanza conferisce una discreta stabilità alle strategie composte tarate, ad esempio, sull’allocazione tipica del risparmio nazionale aggregato, fatta di circa 2/3 di obbligazioni e 1/3 di azioni. Il vantaggio più evidente è rappresentato dal fatto che, in un regime di ‘correlazioni normali’, la volatilità della strategia composita risulterà ben inferiore alla media pesata delle volatilità delle singole classi di attivo in cui si investe; tale prerogativa è spesso indicata come ‘beneficio della diversificazione’, caratteristica tanto più apprezzabile dagli investitori quanto più avversi al rischio, o prudenti, con un orizzonte temporale ridotto per i propri investimenti.

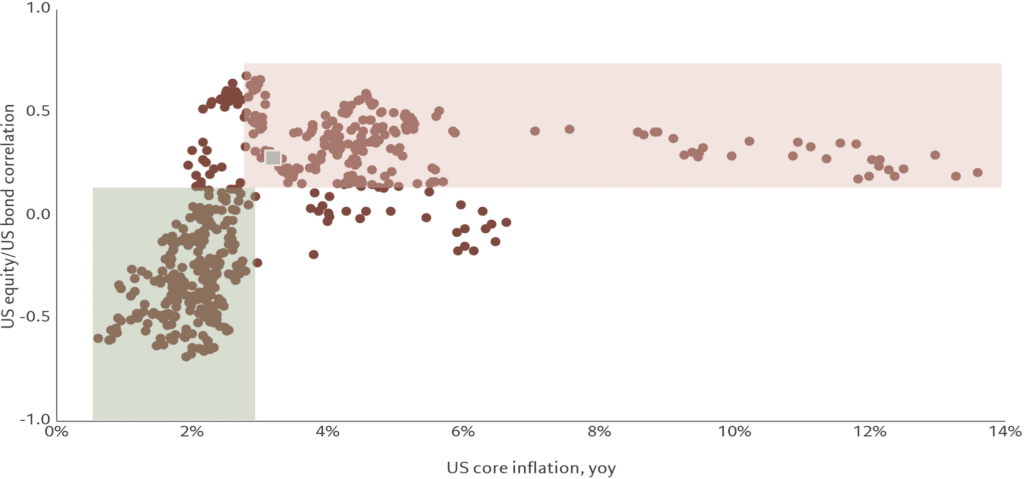

L’evidenza empirica suggerisce che i maggiori benefici collegati alla diversificazione di portafoglio si conseguano quando l’inflazione converge verso l’obiettivo delle Banche Centrali pari al 2%. Il grafico sotto (Fig.1) mette a confronto la correlazione tra azioni ed obbligazioni USA con l’inflazione core. In questo momento, con l’inflazione in progressivo rientro verso il target, si stanno ripristinando le condizioni più favorevoli per i prodotti multi-asset. Quando l’incertezza si sposta sulla variabile ‘crescita’ le correlazioni tra le principali classi di attivo divengono ancor più favorevoli: supponendo uno shock recessivo, il mercato azionario risentirebbe del peggioramento di previsioni sugli utili societari, ma le obbligazioni guadagnerebbero perché, in assenza di inflazione, la Fed intraprenderebbe una politica di tagli più aggressiva. Nello scenario opposto, una robusta crescita macroeconomica sosterrebbe i profitti delle imprese ed i corsi azionari, ma molto probabilmente rallenterebbe il processo disinflaziostico e non lascerebbe spazio a manovre di stimolo monetario. Pertanto, l’investitore esposto a un prodotto multi-asset porterebbe a casa cedole e dividendi in entrambi gli scenari, senza subire eccessiva volatilità nel mutevole susseguirsi degli eventi. Lo spostamento del focus del mercato dai timori inflazionistici a quelli sulla crescita è quindi uno dei fattori determinanti per un regime di correlazione favorevole.

Infine, è bene valutare come le novità in arrivo dagli USA potrebbero influenzare questo scenario e, in particolare, come l’agenda Trump possa impattare i mercati finanziari. Nello specifico, sebbene qualche interrogativo sulle possibilità di un rimbalzo dell’inflazione dovuto alle tariffe, al freno all’immigrazione e alle politiche di bilancio espansive sia legittimo, anche nello scenario più sfavorevole di implementazione quasi integrale delle componenti più tossiche dell’agenda trumpiana – destinate ad avere impulsi ‘stagflattivi’ – non si tratterebbe di un salto di regime vero e proprio come avvenuto nel 2022, ma verosimilmente di una ‘pausa’ nel percorso di normalizzazione (delle correlazioni).

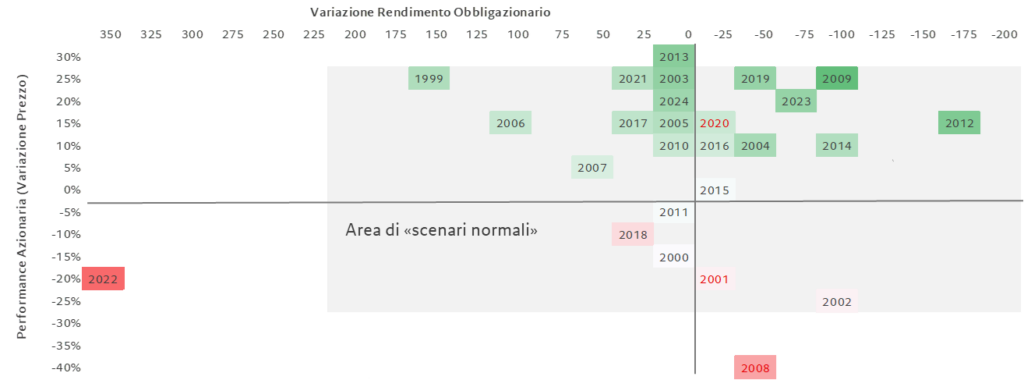

Perché l’annus horribilis del multi-asset è solo un (non) lontano ricordo

In questa fase occorre non farsi condizionare da quanto accaduto nel recente passato e superare le eventuali diffidenze nei confronti di questa asset class. Nel 2022, infatti, si è verificata una situazione riconducibile a un contesto straordinario – difficilmente ripetibile sui mercati finanziari mondiali – nel quale l’inflazione saliva velocemente verso picchi preoccupanti e le banche centrali, dopo un’iniziale titubanza, sono entrate in azione con forti innalzamenti dei tassi d’interesse per cercare di contenerla e riportarla verso l’obiettivo del 2%. In quelle circostanze uniche, si è verificato un evento rarissimo che statisticamente si registra una volta ogni 70 anni: uno shock di correlazione tra azionario e obbligazionario dove le due asset class, solitamente decorrelate tra loro, hanno iniziato a correggere insieme creando una situazione molto difficile per gli investitori (Fig.2). In effetti, le repentine e brusche strette monetarie hanno portato i tassi reali a livelli più elevati danneggiando direttamente il mercato dei bond. Allo stesso tempo, la prospettiva di un rallentamento economico o di una possibile recessione, provocati dalla restrizione monetaria, è finita per indurre forti ribassi sul mercato delle azioni.

In questo contesto, l’obbligazionario ha momentaneamente perso le sue caratteristiche di cuscinetto verso gli shock del mercato azionario. Ne è conseguito l’annus horribilis delle strategie multi-asset. Ad esempio, un modello di soluzione composita investito per il 30% in azioni mondiali e per il 70% in titoli di Stato europei (a 3-5 anni) avrebbe perso il 13% nel 2022; un risultato di gran lunga peggiore rispetto a quanto avvenuto in un evento epocale come la crisi finanziaria del 2008, dove la perdita per la stessa strategia (statica) si era limitata al 7,6%. In quell’occasione, infatti, i bond riuscirono a fornire una buona protezione e mitigare i ribassi dell’azionario che arrivarono a segnare perdite fino al 40%. Pertanto, se la direzionalità è negativa su tutte le componenti del portafoglio, decade del tutto la possibilità di diversificazione e neppure strategie flessibili come i multi-asset riescono a difendersi da un regime così ostile. Per fortuna il 2022 non è la norma, bensì una rarissima eccezione.

In Italia – un paese che storicamente si caratterizza per una propensione al rischio molto limitata e una percentuale di allocazione di portafoglio molto più bassa nell’azionario rispetto al mondo anglosassone – una situazione del genere ha provocato un esodo verso gli asset ritenuti più sicuri come bond e titoli di stato. Nello specifico, fra il 2023 e giugno 2024 si sono registrati in Italia afflussi per circa 220 miliardi verso reddito fisso e Btp mentre, al contempo, sono stati venduti fondi azionari e multi-asset per circa 100 miliardi. Questo trend, inevitabilmente, ha portato gli investitori a perdere delle significative opportunità: il Btp, infatti, pur segnalandosi positivamente tra i bond governativi ha reso circa il 10%, mentre l’azionario ha ottenuto una performance del 40% e le soluzioni multi-asset hanno fruttato in media il 15%. Nello stesso arco temporale il nostro fondo Pictet-Multi Asset Global Opportunities (MAGO) ha visto un apprezzamento di quasi il 20%.

L’approccio multi-asset di Pictet AM

In Pictet AM la nostra strategia multi-asset offre un’allocazione di circa il 70% in obbligazioni e del 30% in azioni, costruita ad hoc per adattarsi alla soglia di tolleranza al rischio tipica dell’investitore italiano. Grazie all’enfasi posta sulla costruzione di portafoglio, a partire dalla sua nascita (avvenuta quasi 12 anni fa) questa soluzione ha ottenuto un rendimento leggermente superiore (oltre il 3% annuo) rispetto alla media dei fondi multi-asset, mantenendosi sotto a una soglia di volatilità del 5% (rispetto ad altri prodotti di categoria che superano il 7%). Si può dire, quindi, che il nostro fondo Pictet-MAGO utilizzi il rischio in modo più efficace rispetto ai suoi competitor, fornendo il miglior rapporto possibile fra rischio e rendimento. Inoltre, con il ritorno della naturale decorrelazione tra gli asset azionari e obbligazionari, riteniamo che questo prodotto possa continuare oggi a esprimersi nel migliore dei modi.

Come non perdere il treno dell’innovazione tecnologica

Da ultimo, in un contesto mondiale dove la maggior parte dei guadagni arriva dal mondo corporate americano e, in particolare, dal settore collegato all’intelligenza artificiale, crediamo che rimanere ancorati alle sole obbligazioni possa essere un’occasione mancata per raccogliere i benefici del processo di innovazione in atto. In tal senso, un buon prodotto multi-asset può mantenere un approccio bilanciato e rispettoso della soglia di tolleranza al rischio dell’investitore, ma al tempo stesso consentire di partecipare ai rendimenti che il mercato azionario globale sta offrendo.

Le informazioni, opinioni e stime contenute nel presente documento riflettono un’opinione espressa alla data originale di pubblicazione e sono soggette a rischi e incertezze che potrebbero far sì che i risultati reali differiscano in maniera sostanziale da quelli qui presentati.

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.