Mercati tra luci e blind spots. È il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

I mercati finanziari molto raramente riflettono le condizioni economiche attuali ma, piuttosto, sono da sempre uno strumento di incorporazione di aspettative future e questo mese di luglio 2022 ne è il perfetto esempio: nella settimana in cui gli Stati Uniti entrano tecnicamente in recessione, con due trimestri consecutivi di crescita negativa del PIL, gli indici azionari mettono a segno il maggior rally rialzista da inizio anno e l’S&P500 chiude il miglior mese di luglio dal 1939: +9,1%.

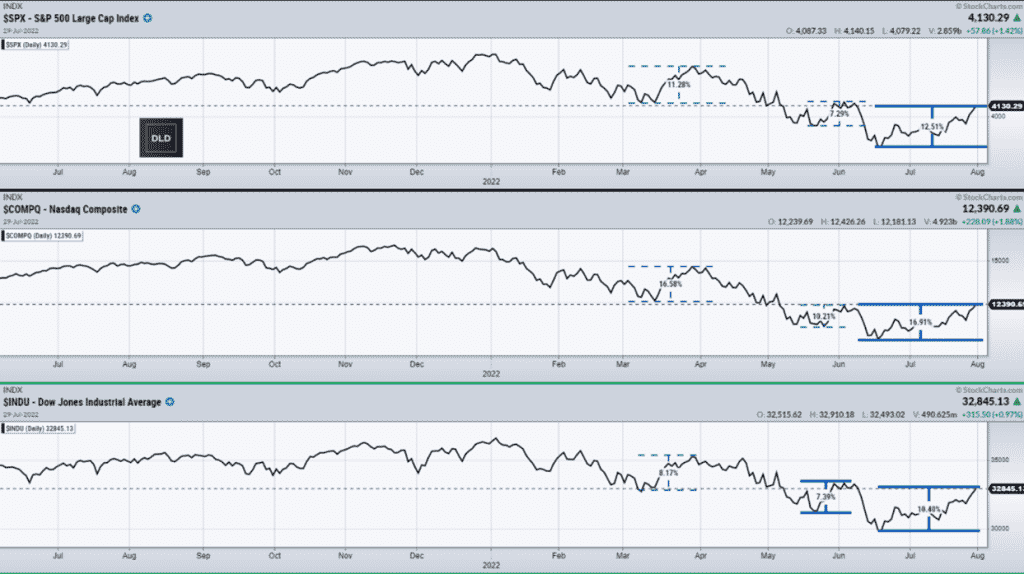

S&P500, Nasdaq Composite, Dow Jones Industrial Average (luglio 2021-luglio 2022)

Come osserviamo, sebbene ancora nel quadro di un downtrend, il rialzo del mese di luglio è superiore a quello osservato a marzo: un dato da non sottovalutare. Nelle settimane precedenti avevamo analizzati i movimenti a rialzo degli ultimi due bear market dell’S&P500: alla luce di ciò, un rimbalzo del 12,51% dai minimi si inserisce nella parte alta della forchetta storica dei rimbalzi da mercato ribassista.

Fonte: DLD Capital SCF

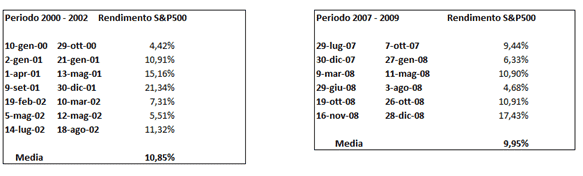

I movimenti di prezzo dell’ultimo mese vanno quindi al di là delle semplici reazioni tecniche, anche perché accompagnate da una progressiva compressione dei rendimenti, come osserviamo sul Treasuries a 10 anni, che è andato a formare un minimo dal mese di Aprile, in area 2,642%. In questo senso, i rendimenti hanno ulteriore spazio di discesa, nell’ordine di ulteriori 50 punti base.

CBOE 10-Year US Treasury Yield (agosto 2021-luglio 2022)

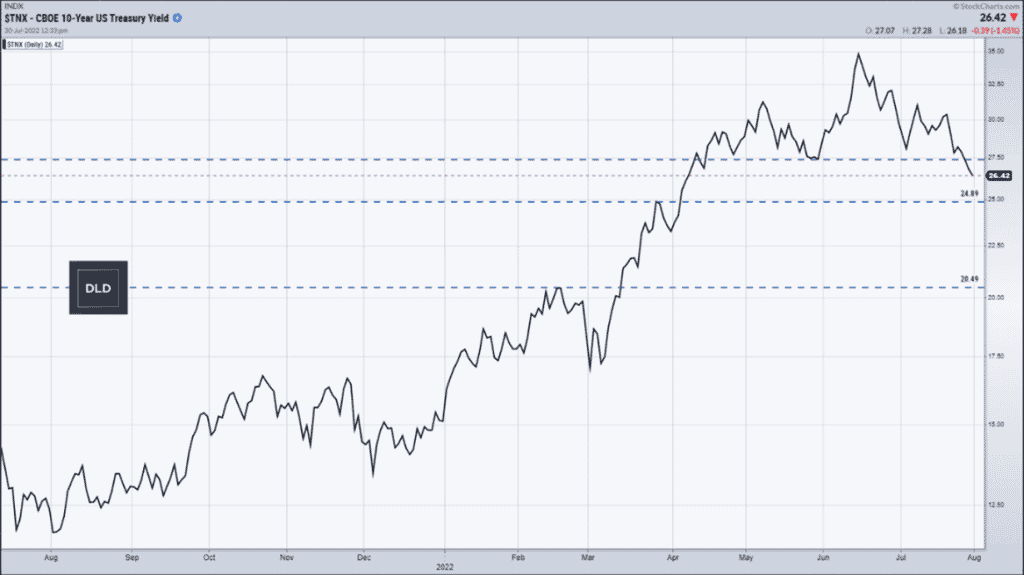

Alla base di questa compressione dei rendimenti c’è la proiezione di un percorso di rialzi della Fed in lieve correzione, con le probabilità implicite di un taglio dei tassi per 25 punti base nella riunione del 15 marzo 2023 che sono salite all’8,7%. Ovviamente si tratta di cambi di aspettative molto lievi ma tanto basta ad oggi per spingere gli operatori ad un significativo cambio di sentiment.

Fonte: CME Group FedWatch Tool

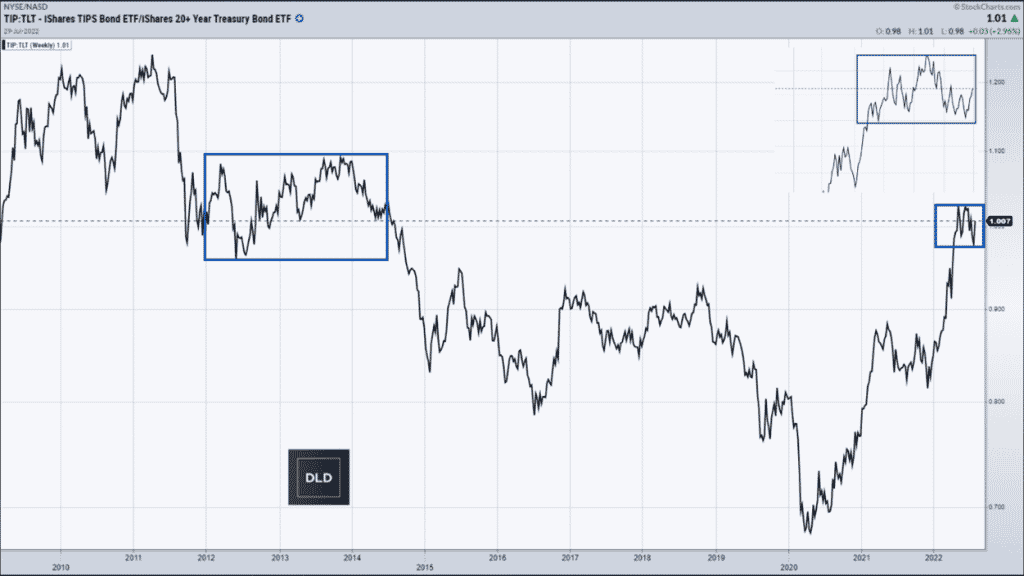

Alla luce di questi dati di fatto, è normale domandarsi: cosa è cambiato? La domanda, proprio perché legittima, va declinata sulle principali direttrici di ragionamento di questi mesi. Il primo tema riguarda le aspettative inflazionistiche. Nel grafico sottostante possiamo osservare la dinamica di forza relativa tra i Treasuries indicizzati all’inflazione (TIP) rispetto a quelli senza indicizzazione (TLT): il rialzo dai minimi del 2020 è il più ampio di sempre e, ad oggi, è ritornato sui livelli del periodo 2012-2014.

iShares TIPS Bond ETF / iShares 20+ Year Treasury Bond ETF

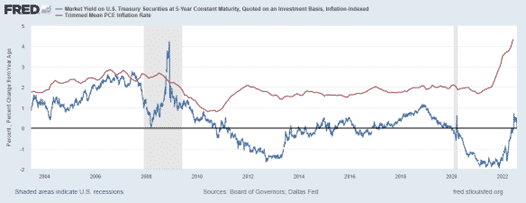

Fuori dalla dinamica di mercato, come si sono mosse le aspettative inflazionistiche? Questo aspetto è ancor più interessante. Nel grafico sottostante confrontiamo il tasso a 5 anni dei Treasuries indicizzato all’inflazione e l’inflazione media misurata dall’indice PCE (Price Consumer Expenditure). Come è facilmente intuibile, esiste una differenza sostanziale tra l’inflazione e la sua stima prezzata dal mercato dei Treasuries. In termini sostanziali: i mercati possono anche stimare un affievolimento della crescita dei prezzi ma ciò non significa che questo si traduca in una verifica nella dimensione reale del fenomeno, ossia nell’inflazione realizzata.

A concludere su questo punto, le aspettative del mercato stanno guidando la compressione dei rendimenti: il tempo ci dirà la capacità del mercato di esser stato capace di prevedere correttamente la dinamica inflattiva futura.

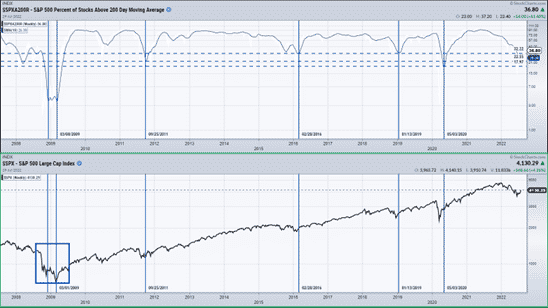

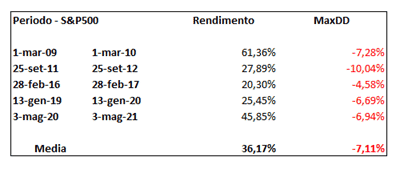

La seconda dimensione del nostro ragionamento deve necessariamente guardare al mercato e alle sue valutazioni. Non è in discussione che il quadro generale sia migliorato significativamente: iniziamo ad osservarlo “dall’alto”. Nel grafico sottostante abbiamo considerato la media mobile a 10 settimane (si faccia attenzione: non il dato ma la sua media) del numero di titoli dell’S&P500 che scambiano sopra la media mobile a 200 settimane, confrontandone le date dei minimi con l’S&P500. Il confronto grafico ci restituisce immediatamente la percezione che, con l’esclusione del 2009, è realistico pensare che siamo su un minimo significativo di mercato.

iShares TIPS Bond ETF / iShares 20+ Year Treasury Bond ETF

Il calcolo del rendimento e drawdown massimo a 12 mesi dalle date identificate restituisce in questo senso un quadro molto incoraggiante.

Fonte: DLD Capital SCF

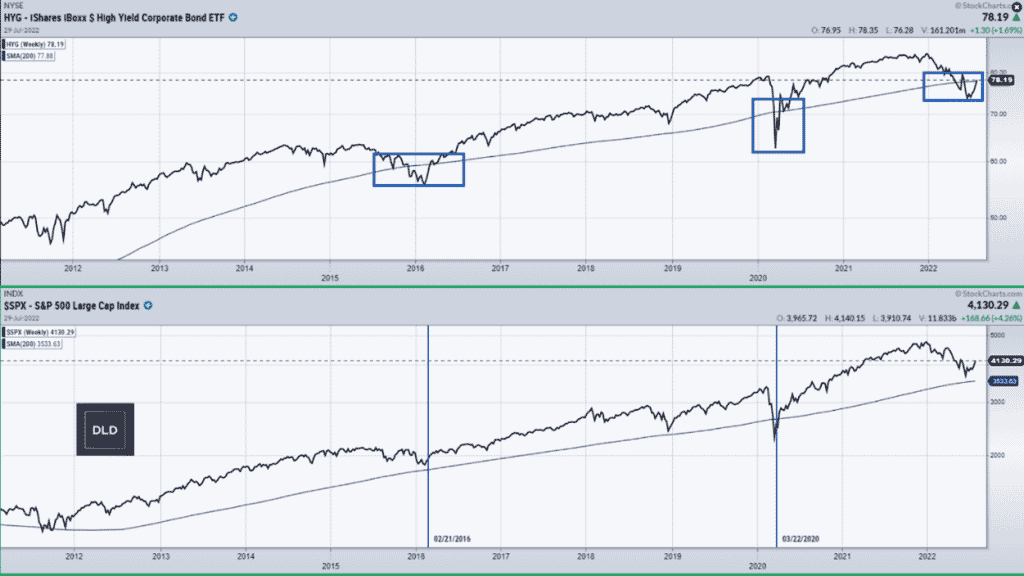

Anche in un quadro intermarket, la ripresa del comparto high yield, che negli Stati Uniti sta recuperando la media mobile a 200 settimane fornisce ulteriore supporto all’idea di un sensibile stabilizzazione del quadro sul mercato azionario ed obbligazionario.

IShares IBoxx $ High Yield Bond ETF-S&P500 Large Cap Index (2012-2022)

Alla luce di queste ulteriori evidenze su inflazione e prezzi degli assets, siamo di fronte ad un quadro assolutamente coerente? No e, aggiungerei, non è mai così.

Al netto delle incertezze sull’inflazione, uno dei principali punti interrogativi restano le valutazioni sul mercato azionario. Entrando nel merito, il P/E dell’S&P500 calcolato sugli utili del 2022 è oggi pari a circa 17,5. Il consenso generale è di un utile per azione dell’indice americano pari a circa $226. A 17,5 volte questi utili l’indice dovrebbe valere 3.955 punti. In ragione di ciò, alla chiusura di venerdì (4.130 punti) l’indice americano dovrebbe essere prezzato al di sopra del suo “fair value” per circa un 5%.

Allo stesso modo, le stime di $226 per azione incorporano una crescita annuale degli utili pari al 10%, un livello che appare lievemente superiore alle stime, se confrontate con la reporting season attualmente in corso. Tuttavia, anche ammettendo che alla fine del 2022 le aziende abbiano generato quel tipo di crescita, è evidente come il tema del repricing dell’indice resti ancora sul tavolo. Alcune banche d’affari stimano un P/E a fine anno pari a 18. Tuttavia, a questi livelli di utile per azione, un indice a 4.500 verrebbe raggiunto con un P/E intorno a 20, ossia un 10% superiore alle stime di consenso. Non è impossibile che accada ma è sempre bene tener conto di che tipo di scenario i prezzi vadano ad incorporare.

In conclusione, il rimbalzo di queste settimane continua a consolidarsi e noi investitori dobbiamo essere come l’acqua: non essere assertivi, saperci adattare all’involucro nel quale ci muoviamo, consapevoli che, con questo approccio, troveremo la nostra strada, passando intorno alle cose o girando intorno ad esse. I mercati hanno fornito segnali costruttivi: con la giusta consapevolezza nei numeri e nella logica, dobbiamo essere ben felici di assecondare quanto osserviamo. L’inflazione futura o le valutazioni sono oggettivamente dei “blind spots” di questa fase ma non c’è mercato, rialzista o ribassista, che non mantenga le sue incertezze.

Nel momento in cui ci allontaniamo dai nostri fondamentali, siano essi la nostra etica lavorativa, la giusta tecnica o la preparazione mentale, da un momento all’altro possiamo cadere sui livelli più bassi delle nostre capacità, siano esse applicate al gioco della pallacanestro, ai nostri compiti per casa, al nostro lavoro o a qualsiasi cosa stiamo facendo.

Michael Jordan

Altri articoli di DLD Capital SCF

- Il rimbalzo si consolida: mercati in cerca di uno spiraglio

- Mercati (per ora) nella terra di nessuno

- Un business (e una storia) che non cambia

- Mercati e ciclo economico, oltre i numeri

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.