Mercati (per ora) nella terra di nessuno. È il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

Nonostante la sua complessità, il settore del mercato dei capitali continua ancora oggi ad essere caratterizzato da un forte propensione alle dichiarazioni apodittiche circa la sua prossima evoluzione: si sale, si scende, si compra e si vende. Nella realtà, gli operatori di maggior successo sono quelli che, anche a fronte di esperienze ultradecennali, continuano a mantenere un approccio massimamente umile: alla base c’è la consapevolezza, maturata sulla propria pelle, di quanto i mercati finanziari siano pronti ad infliggerci le lezioni più severe, soprattutto nei momenti in cui le nostre convinzioni sul futuro si rafforzano. Su questo punto basterebbe ricordare George Soros quando ha affermato: “Io sono ricco perché so quando sbaglio. Di fatto, sono sopravvissuto riconoscendo i miei errori”.

La fase attuale è propriamente una nelle quali si è maggiormente esposti agli errori: i mercati azionari sono da sei mesi in un bear market anomalo, perché caratterizzato da una flessione tanto sul fronte azionario quanto su quello obbligazionario, la volatilità resta ancora bassa rispetto alla dimensione della correzione, le materie prime si sono svegliate da un letargo di oltre 14 anni e l’inflazione è tornata sui livelli più alti degli ultimi quarant’anni. Ne abbiamo a sufficienza per commettere più di un errore di valutazione.

Ciò detto, la settimana che si è appena conclusa ha visto la pubblicazione di un dato molto negativo sull’inflazione americana (+9,1% su base annua rispetto ad una stima di consenso del +8,8%), di cui tuttavia il mercato azionario non ha subito particolari riflessi negativi. Al contrario, le sedute immediatamente successive alla pubblicazione del CPI americano, giovedì e venerdì, sono state nel complesso incoraggianti.

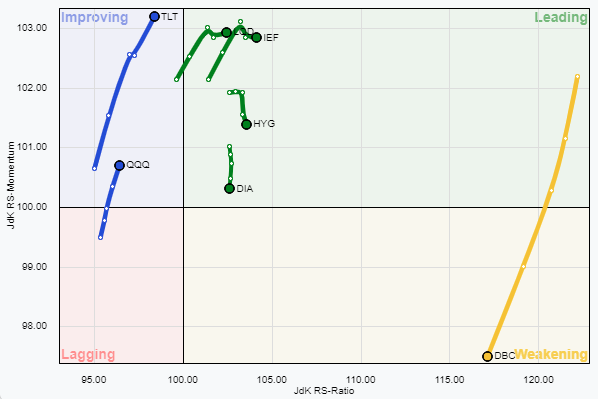

Sul piano generale, nelle ultime quattro settimane continuiamo a registrare segnali piuttosto netti di ripresa della forza relativa del Nasdaq (QQQ), dei Treasuries a lungo termine (TLT), del credito in generale (IEF, LQD) e, parallelamente, di forte indebolimento delle materie prime (DBC).

Relative Rotational Graph (15/06/2022-15/07/2022)

Il complesso di quanto osservato in precedenza ci permette di registrare un miglioramento del sentiment generale sui mercati: un miglioramento che, come tale, deve essere interpretato.

I segnali migliori provengono dal comparto del credito che, come osserviamo, ha registrato i progressi più significativi: i Treasuries, in misura particolare, hanno superato le prime resistenze, mentre il comparto high yield e l’S&P500 restano ancora indietro.

HYG, IEF, SPX (settembre 2022-luglio 2022)

In aggiunta, non possiamo non registrare i segnali di rafforzamento dell’azionario, come conferma la divergenza rialzista che osserviamo nel rapporto tra l’S&P500 e l’iShares Core US Aggregate Bond ETF.

S&P500 ETF: iShares Core US Aggregate Bond ETF (luglio 2021-luglio 2022)

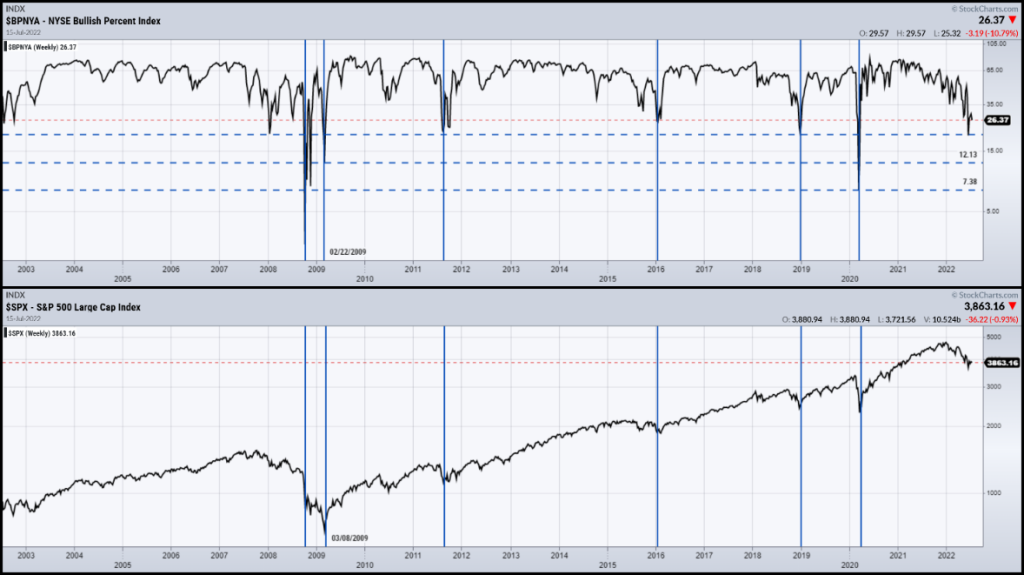

Sul piano più generale, il Bullish Percent Index resta ancora su livelli depressi, tuttavia lontani da quelli associati a minimi significativi dell’S&P500. In aggiunta, nel confronto con il bear market del 2008, il dobbiamo tenere a mente che il minimo dell’indicatore non coincide necessariamente con quello dell’indice azionario.

NYSE Bullish Percent Index; S&P500 Large Cap Index (2002-2022)

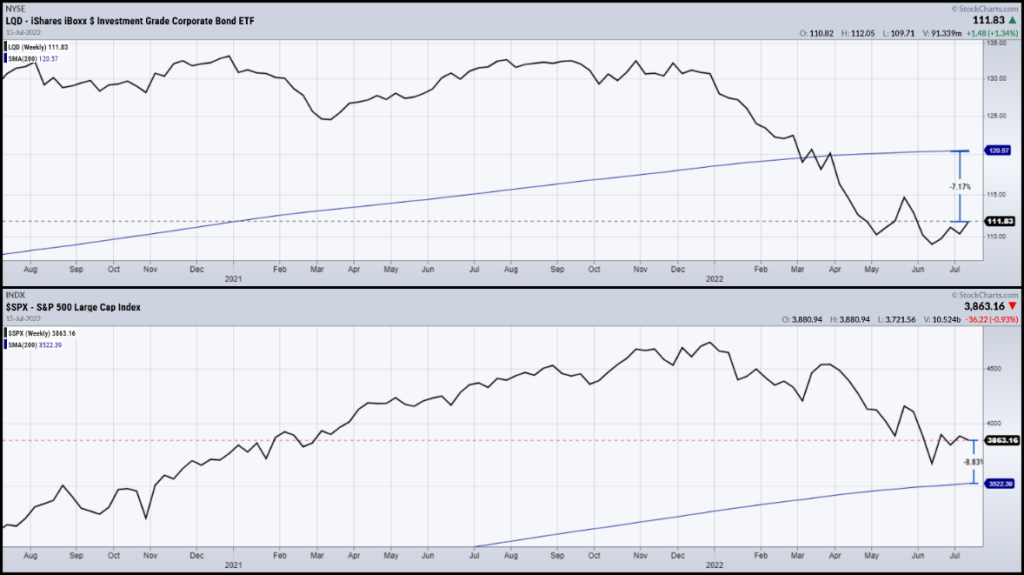

In questo senso, un ulteriore conferma dei tempi lunghi d’inversione rialzista del mercato azionario viene dal confronto con il comparto del credito corporate. Come osserviamo, negli ultimi vent’anni le correzioni del mercato azionario sono state anticipate dal mercato del credito: nello specifico, nella crisi del 2007 – 2009, il minimo del credito (LQD) è avvenuto il 5 ottobre 2008, mentre sull’S&P500 è il primo marzo 2009. Nel 2018, il minimo di LQD è del 25 novembre 2018 mentre quello dell’S&P500 è del 16 dicembre. La correzione del 2020 fa da eccezione, vista la sua straordinaria velocità.

iShares iBoxx Investment Grade Corporate Bond / S&P500 (2002-2022)

Ad oggi, l’S&P500 scambia ancora sopra la media mobile a 200 settimane, mentre LQD si è lasciato alle spalle questo supporto da alcuni mesi. Nello specifico, LQD scambia al di sotto di questo livello del 7,17%, mentre l’S&P500 scambia sopra questo livello dell’8,83%.

Alla luce di queste considerazioni, come dobbiamo interpretare i recenti segnali di tenuta degli indici azionari? Come i prodromi di quello che potrebbe essere un rimbalzo nel quadro di un mercato ribassista.

In questo senso, il confronto con la correzione del 2008 può esserci molto utile. Come osserviamo, lungo l’arco dell’intera correzione di quella crisi l’S&P500 ha sperimentato diversi rimbalzi, in media vicini al 15%, a conferma di come ogni fase di trend presenta fisiologiche fasi di controtrend. In aggiunta, possiamo osservare una lunga fase di divergenza rialzista dell’indice, in cui alla formazione di minimi decrescenti di prezzo si associano minimi crescenti di MACD. Infine, non ci può sfuggire che tale divergenza ha avuto una durata pari a circa 6 mesi (10 ottobre 2008-9 marzo 2009).

S&P500 Large Cap Index (luglio 2007-ottobre 2009)

Naturalmente, il confronto storico non deve influenzare le nostre scelte di allocazione del capitale: serve solo a ricordarci quali sono i tempi naturali di bottoming del mercato e come sia fondamentale non scambiare quest’ultimi con i normali movimenti di segno opposto all’attuale trend primario.

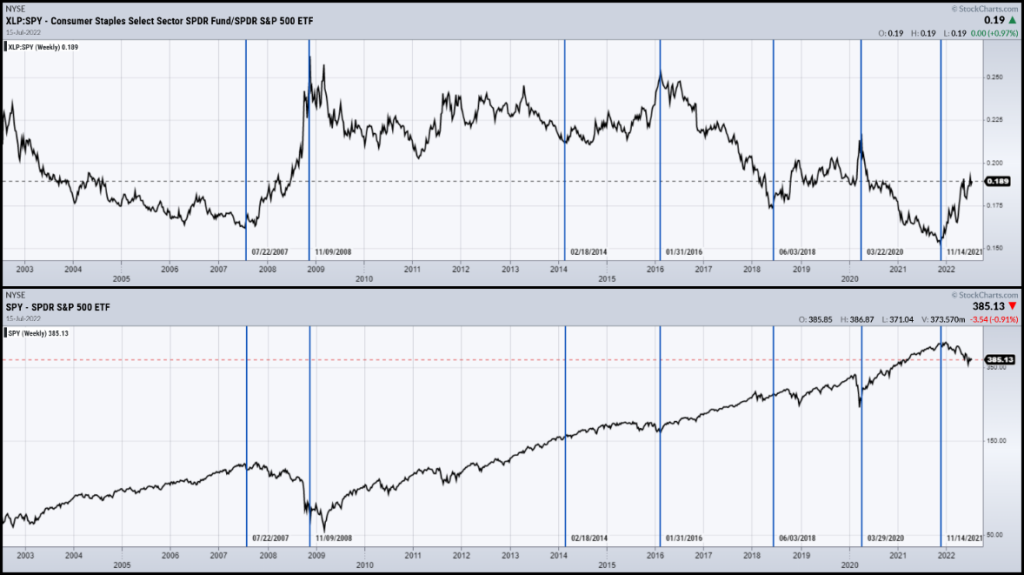

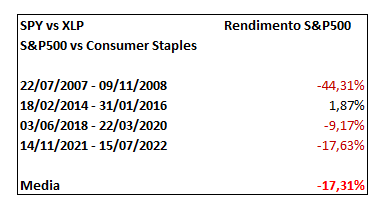

Un ulteriore segnale del quadro di debolezza che ancora attraversa il mercato azionario viene dalla performance relativa dei Consumer Staples rispetto all’S&P500. In particolare, se isoliamo le principali fasi di rialzo della forza relativa tra il settore e l’indice generale, osserviamo chiaramente come questi corrispondano chiaramente a fasi di correzione piuttosto marcate dell’S&P500.

Consumer Staples SPDR Fund / SPDR S&P500 ETF (2002-2022)

In media, negli ultimi vent’anni, le fasi di sovraperformance dei Consumer Staples rispetto all’S&P500 sono state accompagnate da una flessione dell’indice principale del 17,31%.

Fonte: DLD Capital SCF

In conclusione, la settimana appena terminata ha visto la chiusura in negativa di quattro sedute su cinque per i principali indici azionari. Al contrario, il comparto obbligazionario evidenzia alcuni segnali di stabilizzazione. Ciò detto è del tutto prematuro parlare di “bottoming” su entrambi i comparti.

Sul piano delle aspettative inflazionistiche, la forte correzione delle materie prime non rappresenta ancora un segnale sufficiente per prezzare un futuro rientro dell’inflazione. Se guardiamo al contesto generale, l’inflazione, tanto negli Stati Uniti quanto in Europa, è largamente superiore ai tassi base attualmente stabiliti dalla Fed e dalla BCE. In questo senso, la Fed ha già dichiarato che nella riunione di luglio avverrà un rialzo per almeno 75 punti base. In un simile stato di cose, è largamente improbabile che le banche centrarli rivedranno il tono ed il contenuto delle ultime comunicazioni in termini di scelte di politica monetaria nel futuro prossimo.

I mercati sono ancora in una terra di nessuno, nell’attesa di un rimbalzo che possa fornirci indicazioni più precise circa il prossimo futuro. In questo lavoro ogni giorno è il tempo delle scelte, consapevoli che ogni volta che orientiamo le nostre decisioni è nel nostro interesse farlo con un quadro probabilistico il più possibile a nostro favore. George Soros docet.