Gli indici azionari restano stretti in un trading range di prezzo che, presto, prenderà una direzione piuttosto decisa. Staremo a vedere se sarà a rialzo o al ribasso ma sarà necessario essere molto prudenti. E’ il monito di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, nel suo intervento che volentieri ospitiamo.

La sostanziale assenza di direzionalità sui mercati azionari è un dato con il quale ci stiamo confrontando da molti mesi. Ciononostante, i segnali che arrivano dalle altre asset class, in primis dal comparto obbligazionario e da quello delle materie prime, deve essere sempre tenuto nella massima considerazione se è vero, come lo è effettivamente, che sono le relazioni intermarket a fornire le indicazioni più rappresentative circa il posizionamento degli investitori.

Il dato principale di questa fase è l’intervento delle banche centrali a sostegno della liquidità del settore finanziario: un’operazione che ha favorito una ripresa di forza relativa del comparto growth, tecnologico, in particolar modo, e una compressione generalizzata dei rendimenti del comparto obbligazionario. In aggiunta a queste prime reazioni, quali altri effetti si sono osservati sulle principali asset class?

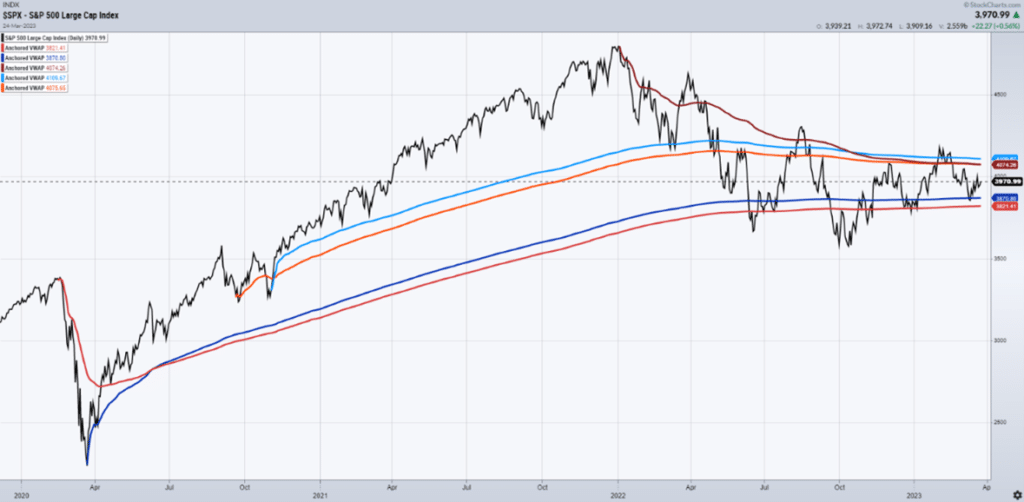

Partendo dal comparto azionario, è di tutta evidenza come da diversi mesi l’S&P500 si trovi in un trading range molto stretto e questo stato di cose è ben descritto dalle resistenze e dai supporti dinamici che le medie mobili ponderate sui volumi descrivono intorno ai prezzi.

Fonte: S&P500 Large Cap Index (2020-2023)

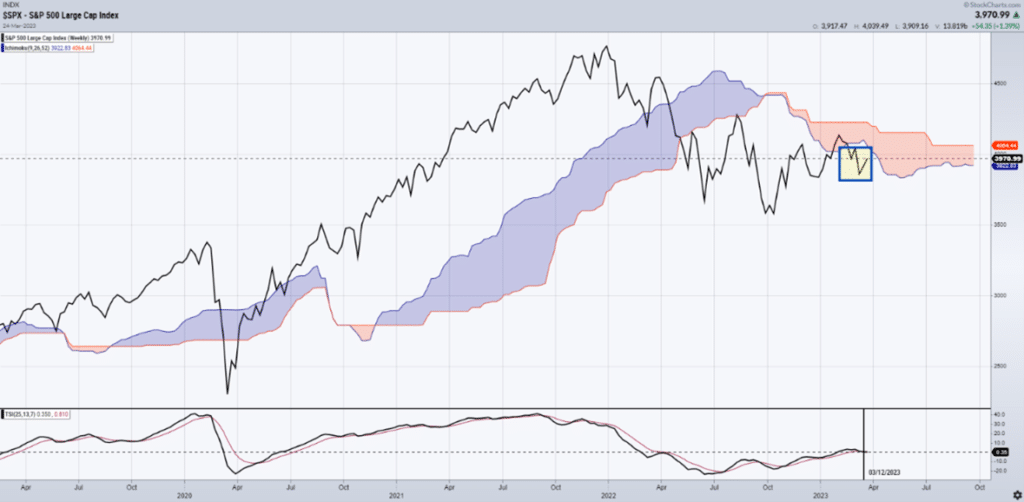

Questo stato di indecisione, e di crescente debolezza, è ben catturato anche dalla configurazione tecnica dei prezzi che scambiano al di sotto del cloud.

Fonte: S&P500 Large Cap Index (2019-2023)

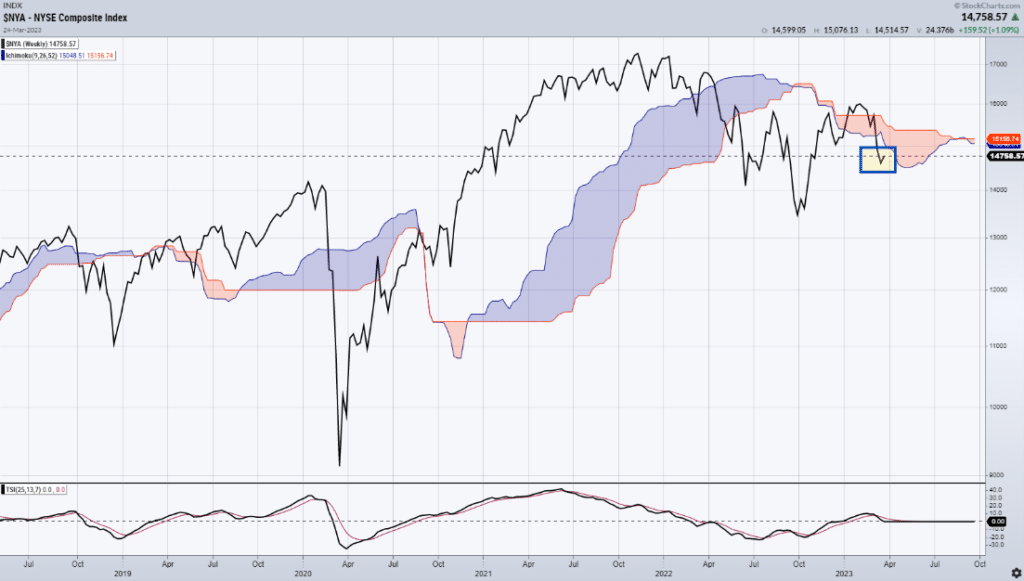

Volendo poi allargare il nostro sguardo al complesso dei titoli che scambiano sul New York Stock Exchange, troviamo evidenti conferme del quadro di debolezza già messa in luce sull’S&P500.

Fonte: NYSE Composite Index (2019-2023)

Il messaggio di fondo di quanto osserviamo sul mercato azionario è quindi molto semplice: la compressione dei prezzi intorno a range di prezzo molto contenuti, altro non è che una condizione che precede movimenti altamente direzionali. L’uscita da questa lateralità dei prezzi può avvenire al rialzo o al ribasso ma, storicamente, è molto probabile che l’uscita da fasi di congestione dei prezzi sia tanto più direzionale quanto lungo è durato il periodo di consolidamento dei prezzi.

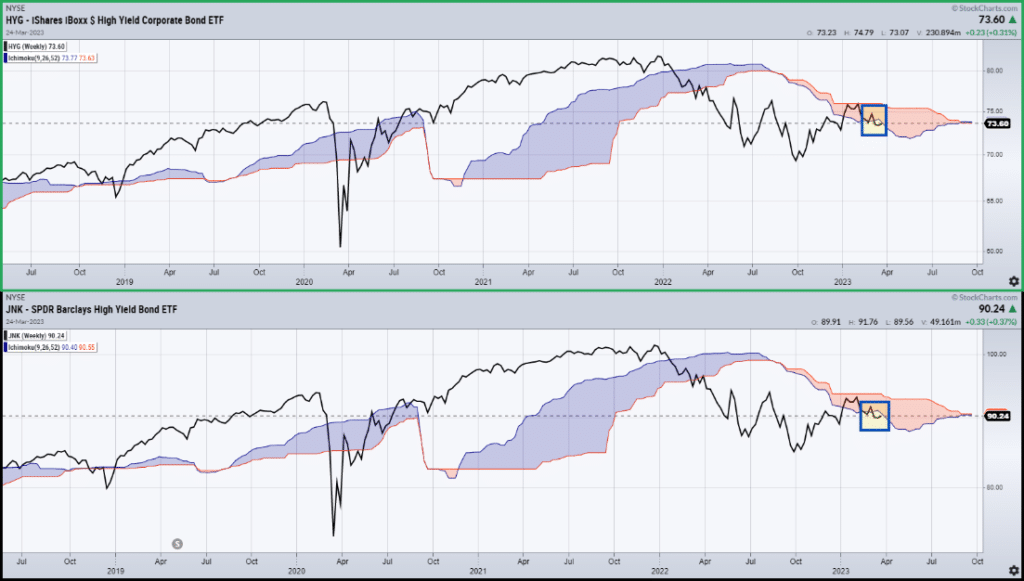

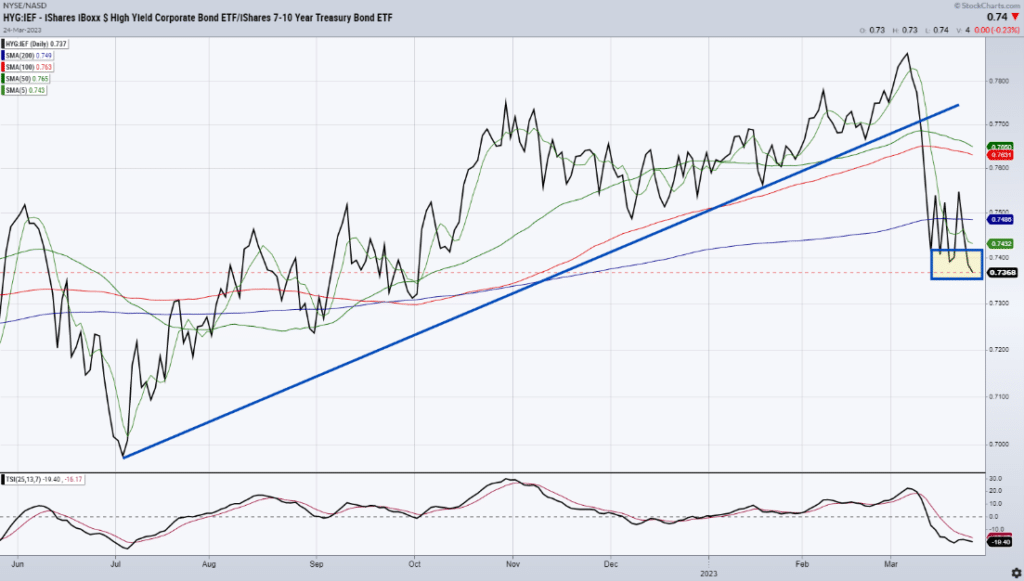

Spostandosi sul comparto del credito, i segnali sono divergenti in relazione a quale segmento del comparto consideriamo. In misura particolare, osserviamo come sul comparto high yield, nello specifico sugli ETF HYG e JNK, il recente rimbalzo non abbia ancora portato gli strumenti in inversione rialzista, con una dinamica di fondo dei prezzi molto simile a quella che osserviamo sugli indici azionari.

Fonte: IShares iBoxx High Yield Corporate ETF; SPDR Barclays High Yield Bond ETF (2019-2023)

Il mercato obbligazionario high yield tende a replicare le dinamiche di quello azionario, ragion per cui quanto osserviamo non rappresenta un qualcosa di sorprendente. Diversamente, sono altri gli spunti di riflessione se misuriamo la performance relativa di questi strumenti rispetto al comparto dei c.d. safe assets, in particolar modo i Treasuries USA.

Fonte: IShares iBoxx High Yield Corporate ETF; IShares 7-10 Year Treasury Bond ETF (2019-2023)

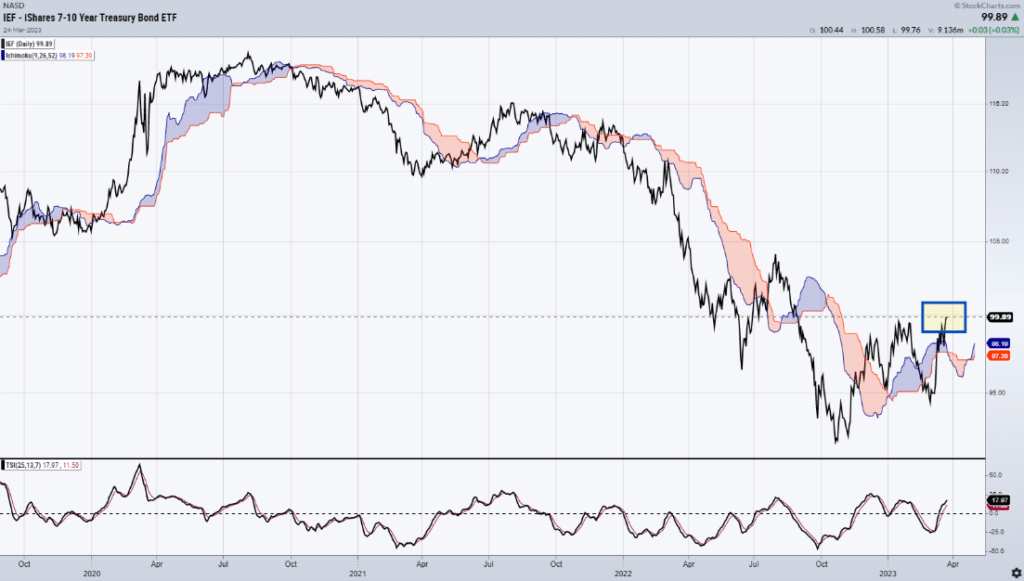

La ripresa di una sovraperformance così netta del comparto dei Treasuries rispetto ai titoli corporate e high yield evidenzia una superiore avversione al rischio da parte degli investitori, in quello che tradizionalmente viene definito un movimento di “flight to quality“. Questo stato di cose è ancor più evidente se osserviamo il comparto dei Treasuries in isolamento, con i prezzi che ad oggi appaiono nel piano della formazione di un set-up di inversione rialzista.

Fonte: IShares 7-10 Year Treasury Bond ETF (2020-2023)

Se quindi combiniamo quanto stiamo osservando sul mercato azionario con i messaggi che ci arrivano dal comparto obbligazionario, in particolar modo quello governativo, è piuttosto evidente come il mercato ad oggi inizi a scontare un forte rallentamento economico e le scelte delle ultime degli investitori riflettono pienamente questo stato di cose.

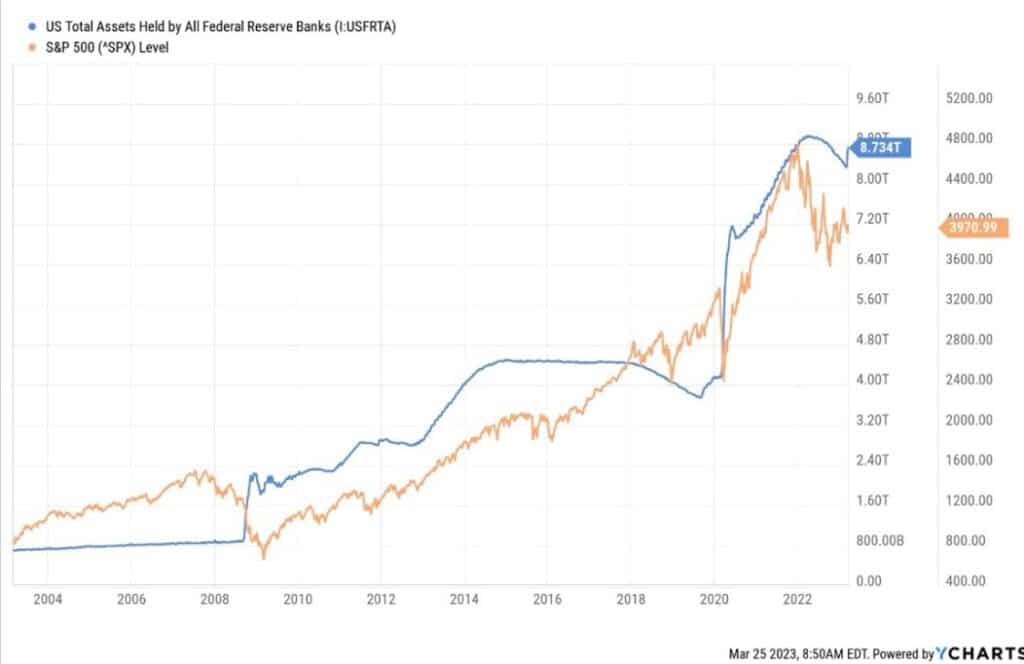

L’idea di banche centrali rapidamente sempre più accomodanti, in risposta alla fragilità del mondo bancario, e di mercati azionari poco reattivi rispetto alle recenti iniezioni di liquidità da parte della Fed non deve sorprendere: nel 2008, l’S&P500 perse oltre il 35%, dopo che la Fed aveva fatto operazioni di mercato aperto per oltre $1.000. Questo stato di cose è coerente con l’idea che i mercati azionari raggiungano il bottom di un ciclo dopo un pivot di politica monetaria da parte delle banche centrali.

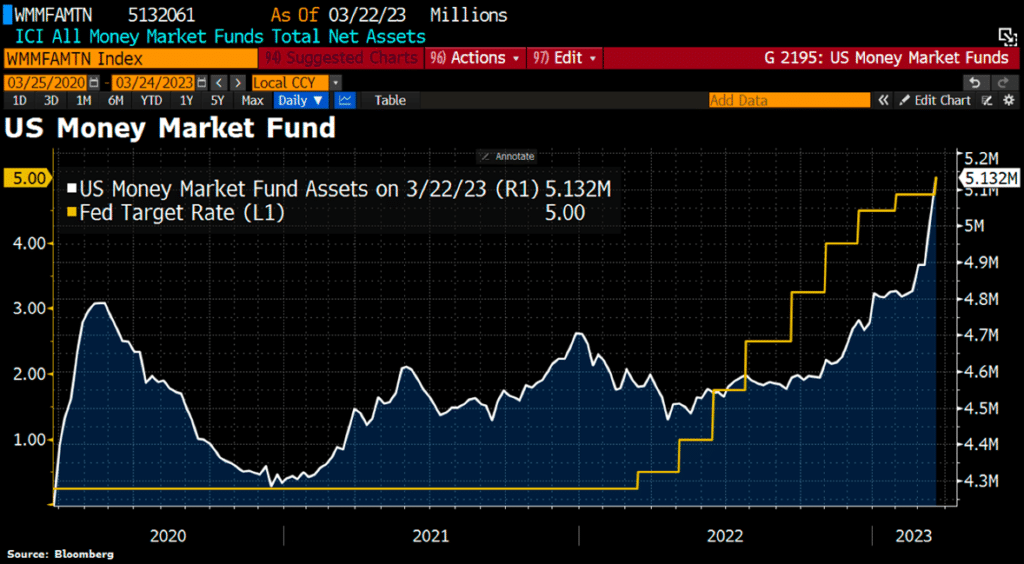

Venendo alle conclusioni, è evidente che in questa fase il settore bancario è in notevole sofferenza e che questo stato di cose viene ulteriormente esasperato da un contesto di tassi d’interesse alti, che drenano risorse dai depositi bancari verso i titoli obbligazionari a breve scadenza.

Fonte: Bloomberg (2020-2023)

Il rimbalzo del mercato azionario dai minimi di ottobre è qualcosa di molto significativo e abbiamo diversi elementi per poter affermare che non ci troviamo in un semplice bear market rally. Ciò detto, il rimbalzo degli asset rischiosi sta perdendo vigore e, storicamente, un indebolimento ulteriore del quadro tecnico attuale potrebbe avvicinarci ulteriormente alle condizioni già osservate nel 2002 e nel 2009 e ai relativi drawdown. In questa fase l’umiltà resta la qualità principale alla quale fare appello, consapevoli che i mercati sono un organismo complesso e che nessun investitore dispone del 100% delle informazioni necessarie.

La prossima settimana uscirà il dato sull’inflazione americana e deve essere chiaro come questo indicatore macroeconomico continuerà ad essere centrale nella dinamica dei mercati, azionari e obbligazionari, delle prossime settimane. Un dato debole certamente potrebbe rendere più facile il compito della Fed mentre, al contrario, la persistenza di una pressione al rialzo dei prezzi potrebbe continuare ad esacerbare gli squilibri monetari che abbiamo osservato nelle scorse settimane. L’elemento più confortante resta la consapevolezza che presto usciremo da questa congestione di prezzi degli indici azionari intorno alle medie di periodo ma, quando ciò avverrò, sarà meglio essere posizionati dalla parte giusta.

“I migliori investitori che conosco sono anche le persone più umili che conosco

È un caso? O il mercato ha dato delle lezioni molto importanti?”

(Steve Burns)