Martedì scorso sono stato invitato a un incontro presso Union Bancaire Privée con Philippe Graub, Head of Global & Absolute Return Fixed Income, nella loro bella sede di Milano. L’occasione era per la banca di presentare la sua strategia in materia di Fixed Assets.

Premesso che il succo del discorso si può sintetizzare nella strategia della banca, che è una sorprendente allocazione di portafoglio 50% liquidità e 50% Global High Yield, dal momento che sono i due estremi della curva che rendono di più oggi al capitale investito. Se vi ricordate, nelle mie tante analisi che ho pubblicato anche su questo sito, il T-Note 2y ha un rendimento superiore al 30 anni.

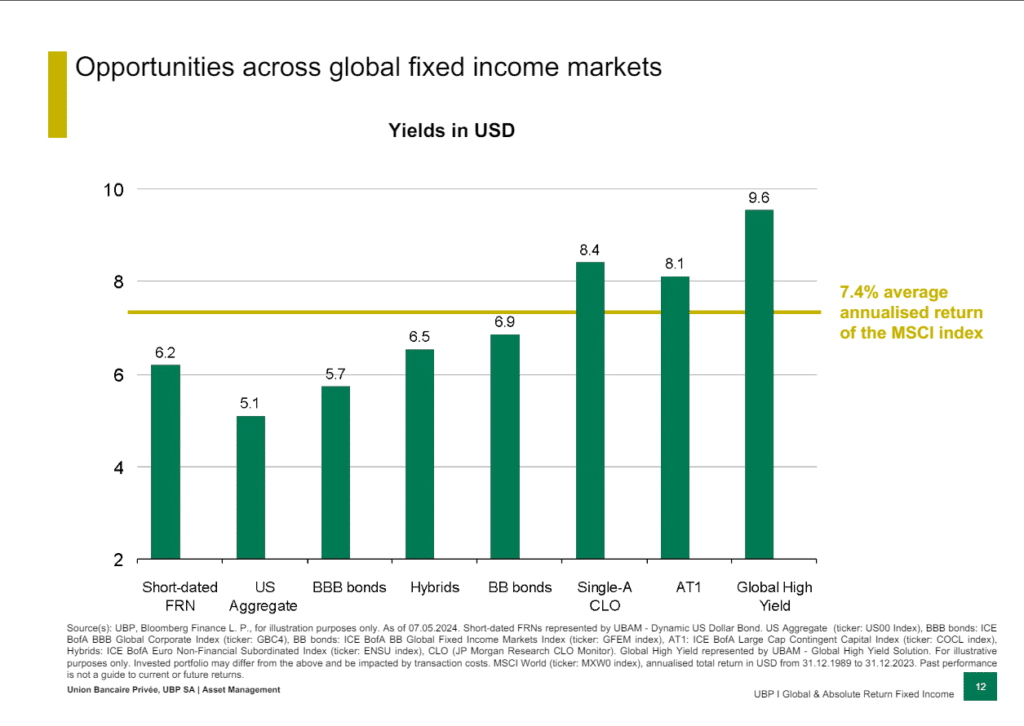

Iniziamo quindi dall’ultima grafica presentata in riunione che però riassume bene il concetto.

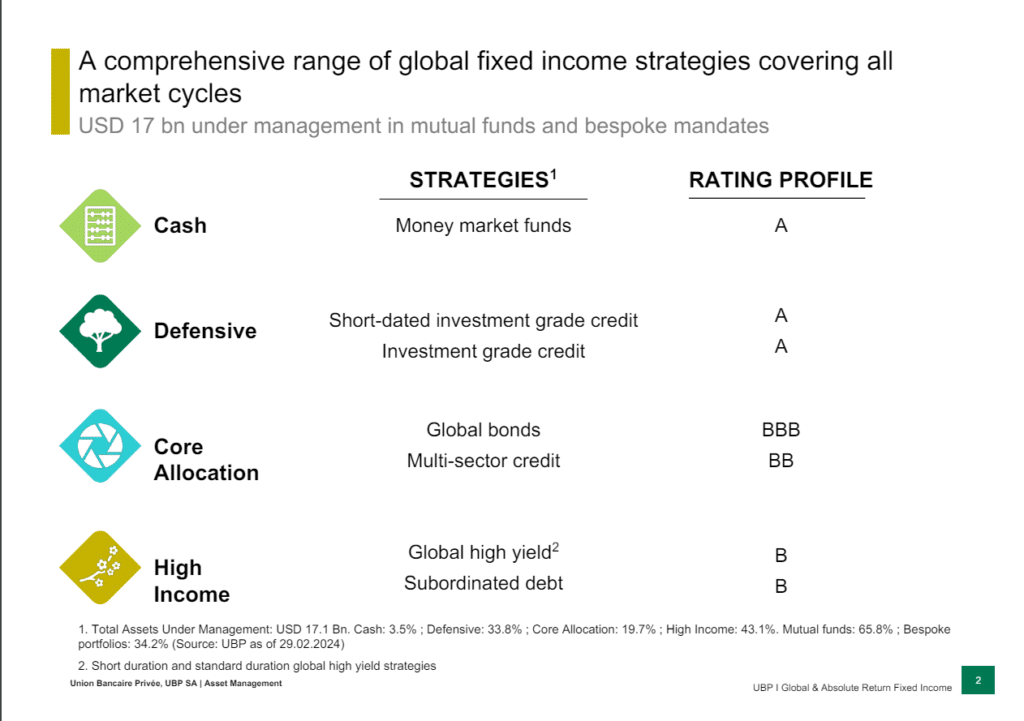

Giusto per ricordarvi di cosa parliamo, gli High Yield sono strumenti a reddito fisso che hanno rating molto basso o basso, quindi una rischiosità elevata a fronte di un alto rendimento teorico. la grafica qui sotto mostra il Rating profile degli strumenti usati dalla banca nelle allocazioni di portafoglio. Ovviamente il Cash ha rating A.

Prospettive positive per il reddito fisso

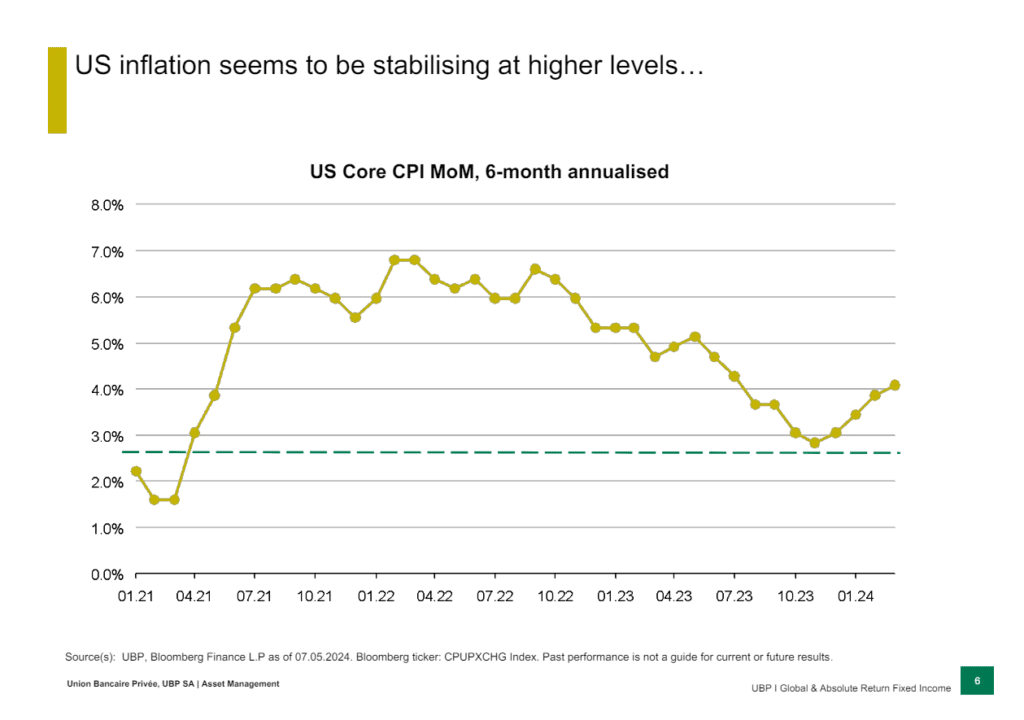

UBP ha una prospettiva positiva per il reddito fisso, in quanto le politiche monetarie delle banche centrali hanno superato il momento di maggior rigidità e sono stati compiuti progressi significativi nel processo di disinflazione. anche se come si vede qui sotto, l’inflazione resta ancora molto alta negli USA e non accenna a scendere.

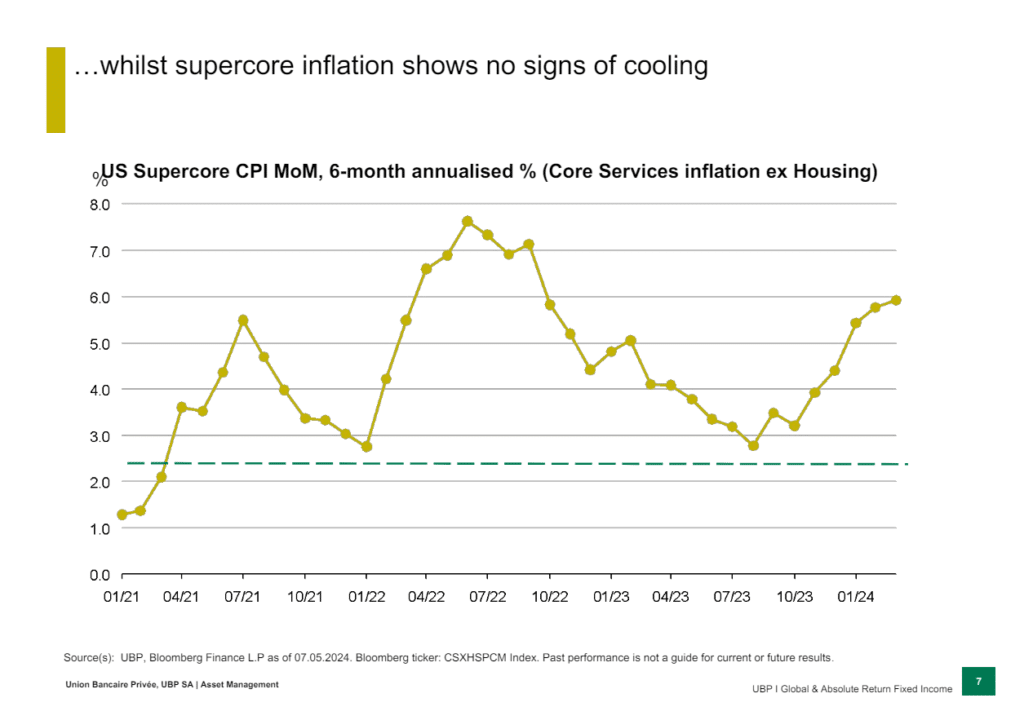

Il problema come già voi sapete è dato dai prezzi alti della componente dei servizi come vediamo qui sotto.

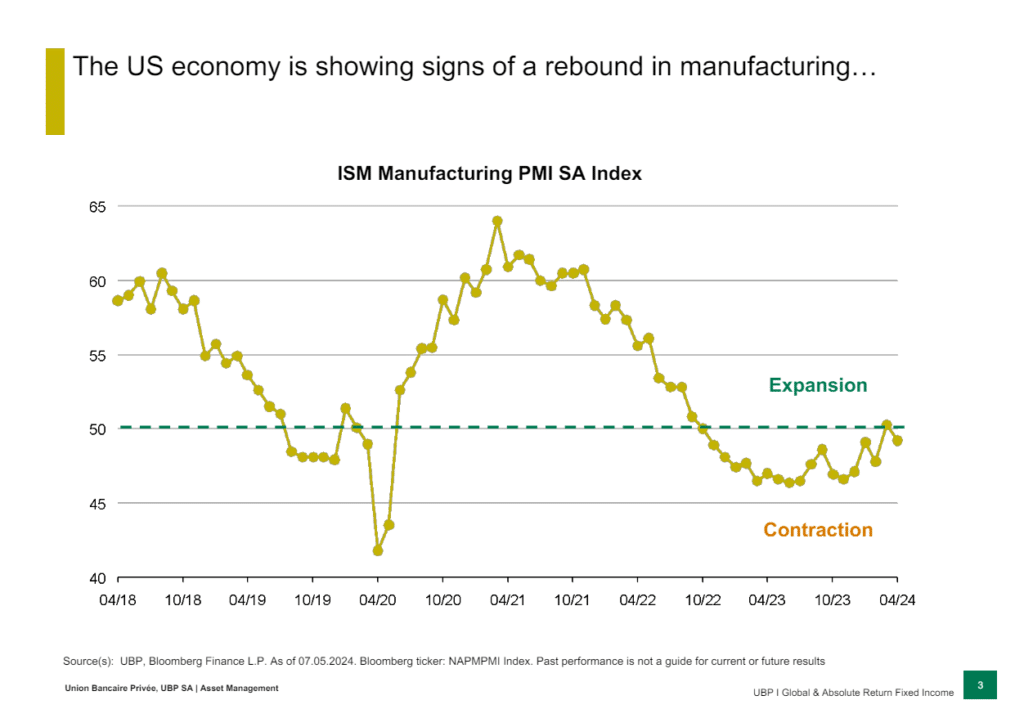

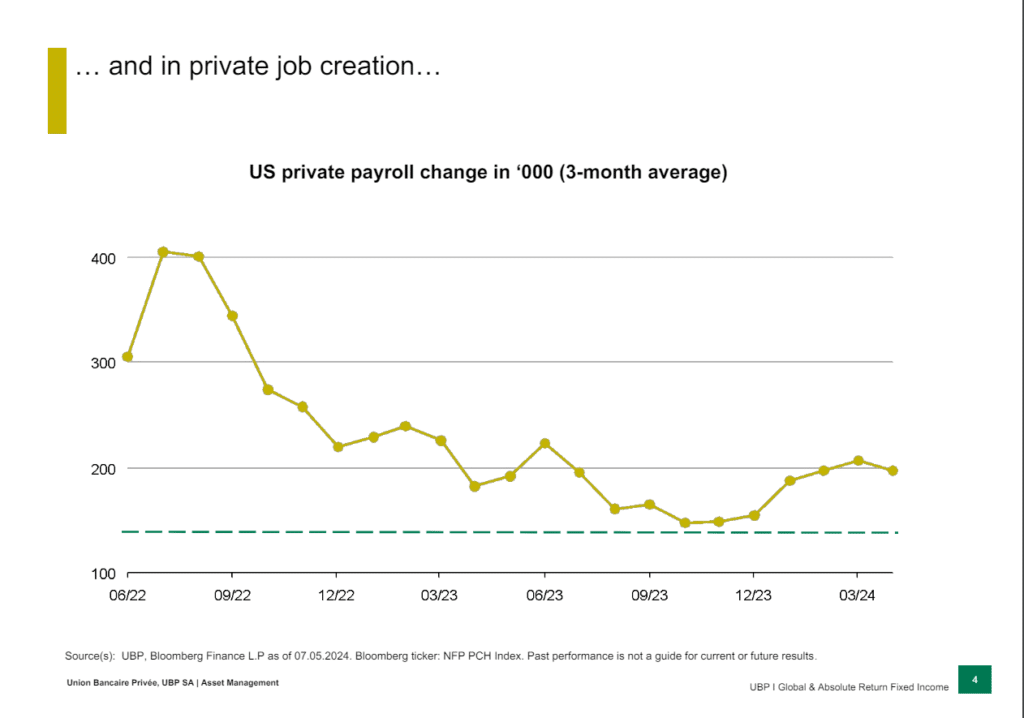

Il contesto economico resta solido, soprattutto negli Stati Uniti. In particolare, i policymaker cercano ora di estendere il ciclo attraverso tagli graduali dei tassi nel tempo, se l’inflazione lo consente, piuttosto che chiudere il ciclo con rialzi aggressivi. Questo dovrebbe consentire agli investitori di trarre vantaggio dal carry interessante e dagli elevati rendimenti all-in.

Taglio dei tassi e strategia della banca

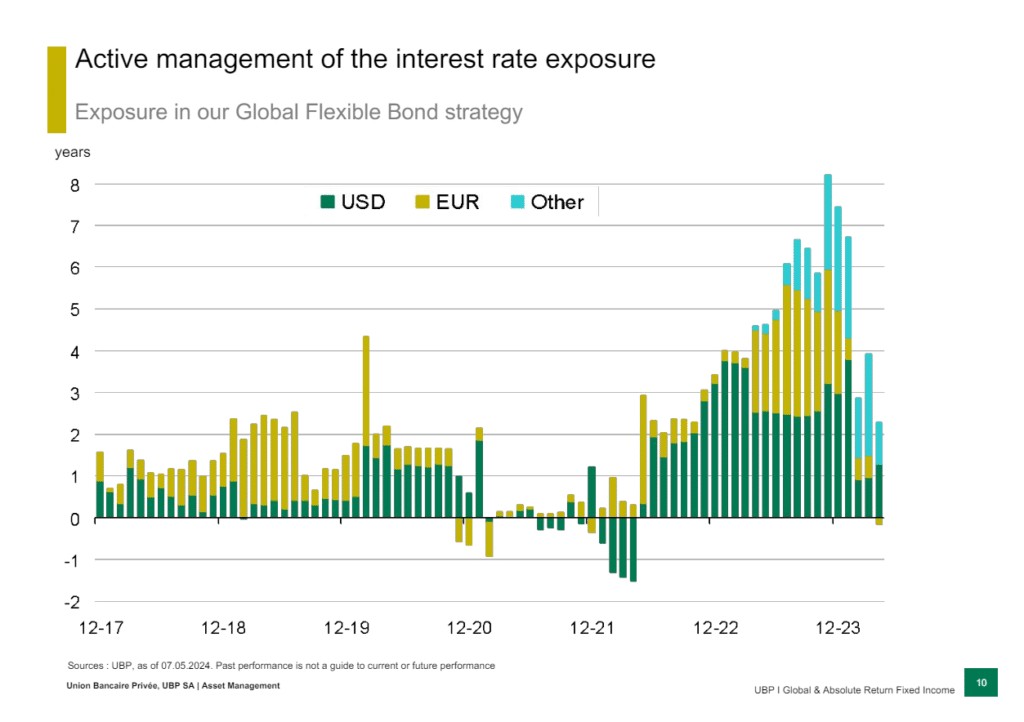

La banca prevede che questo ciclo di tagli sarà molto graduale e differente dai cicli precedenti, considerato il contesto di crescita in quello che sarà probabilmente un regime di tassi più alti a lungo termine. Ciò suggerisce anche di considerare l’allocazione al reddito fisso in modo strategico e con un orizzonte pluriennale, dato che i rendimenti potrebbero rimanere elevati per un periodo di tempo più lungo.

Per questi motivi la banca preferisce i segmenti di mercato a reddito più elevato, tra cui l’High Yield e il debito finanziario subordinato (AT1). L’High Yield ha senso in un momento di robusta crescita nominale globale, che dovrebbe consentire di mantenere un contesto favorevole ai tassi di default, mentre l’investimento in questo segmento attraverso gli indici CDS consente di beneficiare del suo profilo di maggiore liquidità rispetto ai cash bond.

Ritengono inoltre che il segmento del credito con rating BB offra una buona remunerazione del rischio rispetto a quello BBB, ad esempio, con un rendimento storico annualizzato superiore del 2%, pur presentando un profilo di volatilità molto simile. Inoltre, i tassi di insolvenza tra queste due coorti di rating sono stati tendenzialmente molto bassi e simili, mentre il rischio di insolvenza aumenta man mano che si scende nello spettro di rating.

Infine, da marzo dello scorso anno in UBP hanno continuato a osservare un sentiment favorevole degli investitori nei confronti degli AT1, all’inizio principalmente dalle autorità di regolamentazione e, più recentemente, da parte degli emittenti che hanno costantemente richiamato le loro obbligazioni negli ultimi trimestri. Anche gli utili delle banche si sono rivelati impressionanti e sottolineano come questo settore rimanga un beneficiario chiave di un contesto di tassi e inflazione più elevati.

Uno dei rischi principali che stanno monitorando oggi riguarda il perdurare dell’inflazione in presenza di una robusta crescita interna negli Stati Uniti, come dimostrano le tre sorprese consecutive al rialzo dell’IPC statunitense e la significativa accelerazione dell’indice del costo dell’occupazione negli Stati Uniti.

Nonostante questi dati, il presidente della Fed Powell continua a orientarsi verso un taglio dei tassi, sostenendo un allentamento delle condizioni finanziarie che potrebbe finire per mantenere più a lungo l’inflazione.

Conclusioni

Dal punto di vista della costruzione del portafoglio, la banca privilegia un approccio barbell che prevede un’allocazione a titoli High Yield e AT1, ma anche a titoli a tasso variabile a breve scadenza.

Un portafoglio di nomi di elevata qualità, a tasso variabile e a breve scadenza ha oggi un rendimento significativamente superiore a quello di un portafoglio di obbligazioni investment grade tradizionali a causa dell’inversione della curva dei rendimenti. la banca ritiene ancora appropriata un’allocazione verso i titoli a tasso variabile, dato che questo ciclo di taglio sarà probabilmente più graduale, il che consente di continuare a trarre vantaggio dall’elevato rendimento offerto da questi strumenti.

Infine, ho chiesto se l’allocazione di liquidità nei bond matusalemme come l’obbligazione Austria 2124 o anche bond a 50 o 75 anni che troviamo in Europa e in USA sia ottimale. Come sapete molti investitori ne stanno comprando grazie ai prezzi ridicolmente bassi (anche sotto i 50 punti) nella speranza che con il ribasso dei tassi il prezzo di questi bond schizzi al rialzo. La risposta di Philippe Graub è stata che oggi è ancora presto per pensare a una tale speculazione ma una piccola parte di portafoglio può essere investita in questi bond.