La Fed e le scomode verità. E’ il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

Se Jerome Powell e il mercato si parlassero direttamente, come due individui che si confrontano, la sensazione è che la conversazione sarebbe piuttosto stringata, con il presidente Fed che verosimilmente direbbe: ’’ascoltami!” e il secondo che risponderebbe: ‘‘va bene e ora tu guardami!”.

Al di là della rappresentazione scenica e della sua efficacia in questa sede, la forward guidance della Fed è oggi al centro delle riflessioni di qualsiasi investitore: di conseguenza, le aspettative del mercato nei prossimi mesi si formeranno in relazione alla qualità del dialogo tra questi due soggetti e, mai come oggi, è il Fed Chair a dettare termini e regole del rapporto.

Riflettendoci, veniamo da oltre un decennio di politiche monetarie estremamente accomodanti e lo sguardo dell’investitore è rimasto quello figlio dei tempi più recenti, anche se in realtà oggi sono molto cambiati. La Fed ha avuto non poche difficoltà a far passare il suo messaggio che, come sempre, è partito prima dai membri del FOMC e, solo successivamente, dalle parole più incisive del suo Chairman.

Fonte: CNBC, 10 maggio 2022

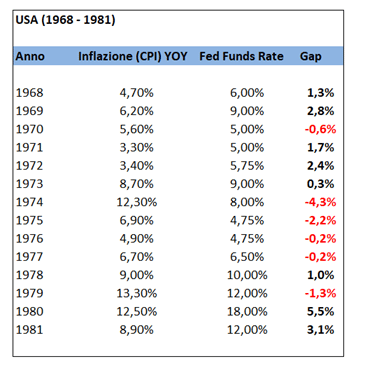

A beneficio dei nuovi lettori, nel corso degli anni Settanta la Fed cercò di gestire l’inflazione, muovendo i Fed Funds in relazione ai dati sull’inflazione. Il risultato fu deludente, come si osserva nella tabella sottostante, e fu necessaria la “cura” di Paul Volcker.

Fonte: Fred

Detto questo, il paragone con gli anni Settanta, da parte del membro del FOMC Christopher Waller, appariva eccessivo, molto in ragione del fatto che l’ipotesi di tassi d’interesse strutturalmente al di sopra del tasso d’inflazione, per oltre un decennio, appare ancora oggi uno scenario estremo.

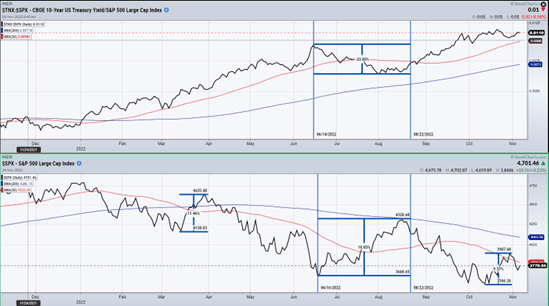

In aggiunta, la progressiva flessione delle aspettative inflazionistiche ha fatto ritenere verosimile un rallentamento della politica monetaria restrittiva della banca centrale americana: da qui il deciso rimbalzo del mercato azionario, avvenuto in concomitanza con una flessione dei rendimenti dei titoli di stato.

Fonte: 10Y Treasury Yield / S&P500 Large Cap Index – S&P500 Large Cap Index

(dicembre 2021-novembre 2022)

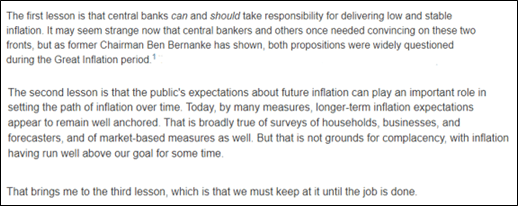

Tutto ciò fino alla riunione di Jackson Hole e al discorso di Jerome Powell sul tema: ‘‘La politica monetaria e la stabilità dei prezzi”.

Fonte: Jerome Powell, “Monetary Policy and Price Stability”, Agosto 2022

Come già osservato nell’analisi della forza relativa tra i rendimenti dei Treasuries a dieci anni e l’S&P500, dalla riunione di Jackson Hole gli investitori non hanno più creduto all’ipotesi di un “pivot” di politica monetaria da parte della Fed: i rendimenti hanno continuato a muoversi al rialzo e i rimbalzi dell’S&P500 sono stati sistematicamente “venduti”, in quelli che sono tipici movimenti di controtrend rispetto alla direzione primaria del mercato.

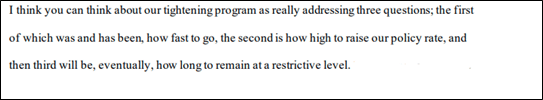

Su questo percorso siamo infine arrivati alla riunione di mercoledì scorso, dove Jerome Powell ha affrontato con chiarezza tre temi fondamentali: la velocità dei rialzi, il livello massimo dei tassi nel prossimo futuro e, infine, la durata del periodo in cui i tassi resteranno sui c.d. “restrictive levels”.

Fonte: Jerome Powell, Fed meeting, 2 novembre 2022

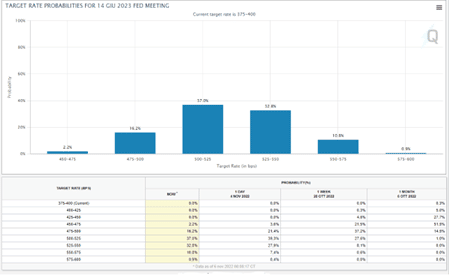

È certamente prematuro valutare le conseguenze sui mercati dell’ultima riunione Fed, ma un primo effetto si è manifestato con immediatezza ed è il rialzo delle aspettative sui Fed Funds per le prossime sedute: per il meeting del 23 giugno prossimo il mercato oggi prezza al 70% un livello dei tassi americani compreso tra il 5% ed il 5,5%.

Fonte: CME FedWatch

Quali sono le ripercussioni di questo stato di cose sulle scelte di asset allocation? Le valutazioni sono numerose ma un dato resta evidente: sia il mercato obbligazionario sia quello azionario restano in piena correzione.

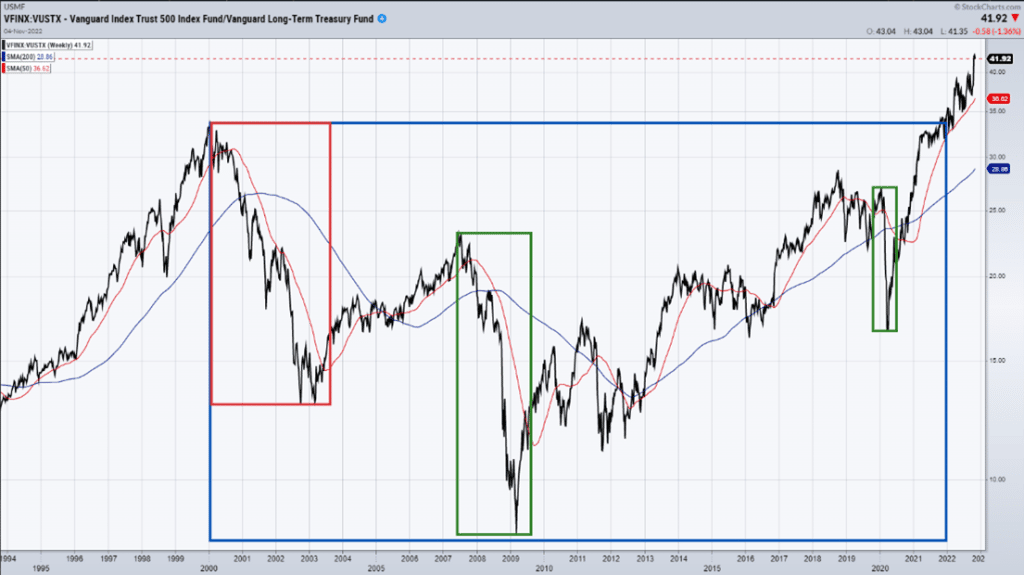

Non solo: in termini di forza relativa, come osserviamo dal grafico sottostante, l’azionario continua a sovraperformare l’obbligazionario, ad ulteriore conferma di quanto la correzione di questo 2022 sia stata nel complesso superiore per dimensioni sul comparto del credito rispetto a quello azionario.

Fonte: Vanguard Index Trust 500 Index / Vanguard Long-Term Treasury Fund (1995-2022) Venendo alle conclusioni, è fondamentale prendere atto che Jerome Powell non avrebbe potuto essere più chiaro e che, contrariamente a quanto è avvenuto dalla crisi del 2008 alla fine del 2021, la Fed, al pari delle altre banche centrali, non è più “market friendly”. Mantenere le condizioni del credito su livelli “restrittivi” significa quindi, non molto implicitamente, accettare prezzi più bassi per tutte le attività finanziarie da qui in avanti. In un simile contesto è piuttosto evidente che il quadro resterà mutevole e potenzialmente soggetto a cambiamenti radicali in tempi nel complesso contenuti. È altresì chiaro che, una volta raggiunti gli obiettivi in termini d’inflazione target, si apriranno opportunità significative su gran parte dei c.d. “risky assets”. Questo è il caso base, che cambierà in funzione dell’evoluzione dei dati, rispetto ai quali, come sempre, le nostre scelte d’investimento dovranno farsi trovare allineate.