Oggi ospitiamo sul sito una ricerca di Lisa Kirschner, Direttrice della ricerca di RBA ( iM Global Partner). L’esperta spiega come una recessione potrebbe effettivamente aumentare il valore dell’investimento in energie fossili nel lungo termine.

ATTENZIONE: Questo rapporto è stato scritto prima dell’invasione russa dell’Ucraina.

La miopia dell’investitore

Gli investitori sono tipicamente miopi durante una bolla finanziaria. Credono che ci sia solo un piccolo universo di potenziali asset ad alto rendimento. Tuttavia, quella miopia e la cattiva allocazione del capitale presenta ai veri investitori una vasta gamma di opportunità con un potenziale di rendimento più elevato.

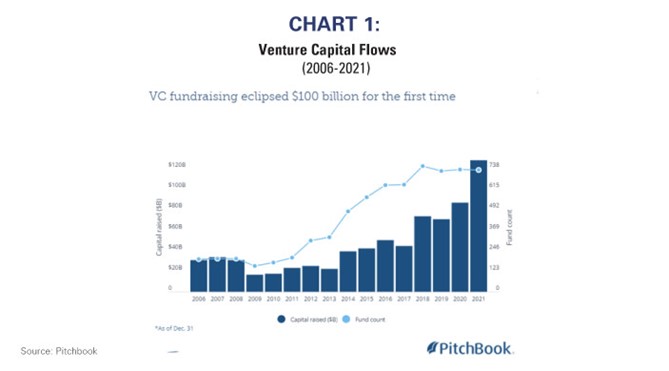

La cattiva allocazione di oggi sembra massiccia. Le aziende non hanno avuto problemi a raccogliere capitali per i progetti spaziali, ma gli investitori hanno poco interesse a risolvere le storiche dislocazioni logistiche qui sulla Terra. Il grafico 1 mostra i flussi record verso il capitale di rischio.

Cosa serve per produrre il greggio?

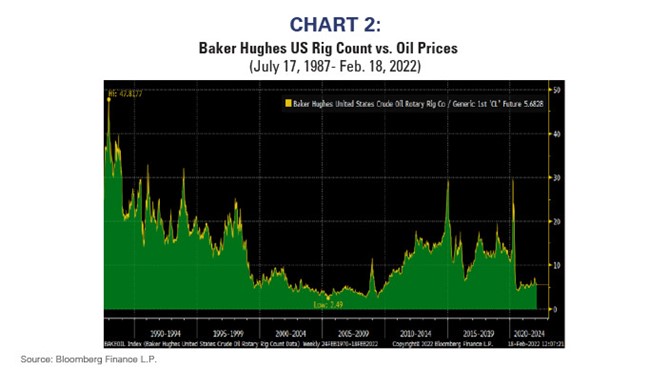

Il grafico 2 mostra la relazione tra gli impianti di perforazione e il prezzo del petrolio (cioè, quanti impianti servono per produrre un dollaro di greggio). Gran parte della tendenza al ribasso nel grafico è attribuibile ai progressi tecnologici di perforazione, perché i perforatori certamente non usano le tecniche meno efficienti di 40 anni fa.

Tuttavia, questa tendenza a lungo termine non spiega la limitazione di capitale di oggi rispetto ai livelli pre-pandemici. Il rapporto impianti/petrolio è ancora circa la metà dei livelli pre-pandemici.

Gli anni 2000 sono stati l’unico periodo in cui il rapporto impianti/petrolio era a livelli simili a quelli odierni, e il settore energetico è stato il settore statunitense con le migliori prestazioni in quel decennio.

L’Energy è più conservativo ma redditizio del Tech

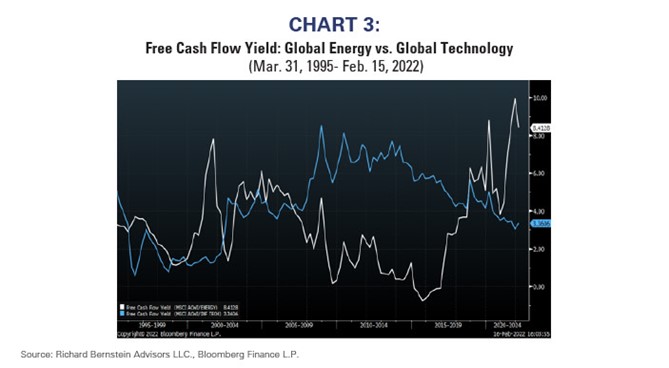

La spesa di capitale conservativa del settore ha significato un maggiore flusso di cassa da distribuire agli investitori. Il grafico 3 mostra il rendimento del flusso di cassa libero del settore energetico. Il rendimento FCF è circa il più alto degli ultimi 30 anni. Forse più importante alla luce della bolla dell'”innovazione”, il rendimento FCF dell’energia è più del doppio di quello del settore tecnologico. L’ultima volta che il rendimento FCF dell’energia è stato superiore a quello della tecnologia è stato anche negli anni 2000, il che ha contribuito a spingere l’energia a superare la tecnologia per il decennio successivo.

Tassi di crescita degli utili

Le aziende “in crescita” dovrebbero per definizione offrire agli investitori una crescita secolare degli utili superiore a quella del mercato azionario generale. Se questa caratteristica è vera, allora il settore dell’energia si qualifica come un settore in crescita.

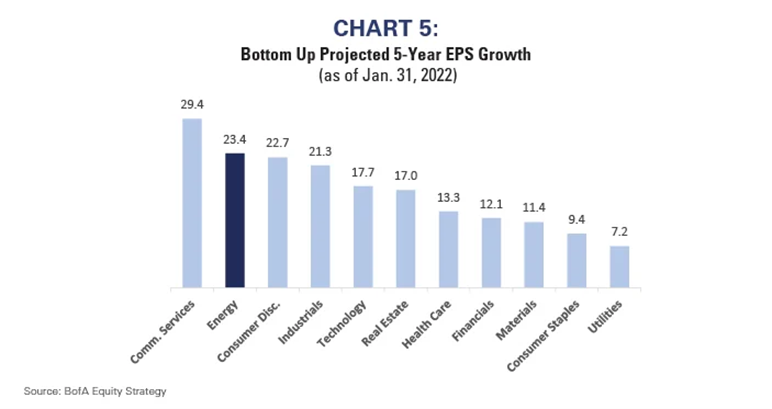

Il grafico 5 mostra i tassi di crescita degli utili previsti a cinque anni per settore, derivati dalla compilazione delle proiezioni di crescita degli analisti per le singole società (cioè le previsioni bottom-up). Il settore dell’energia ha attualmente il 2° tasso di crescita previsto più alto. Inoltre, il suo tasso di crescita secolare previsto è significativamente più alto di quello della tecnologia.

Il rendimento potenziale dell’investimento

Crescita + Valore = Rendimento potenziale

Alcuni investimenti azionari offrono reddito con meno crescita, mentre altri offrono crescita con poco o nessun reddito.

Molti anni fa, abbiamo ipotizzato che il “rendimento potenziale” fosse una funzione della combinazione del rendimento dei dividendi e della crescita prevista a lungo termine. Questo semplice costrutto permetteva agli investitori di valutare l’attrattiva relativa degli investimenti in crescita e in reddito in un unico quadro.

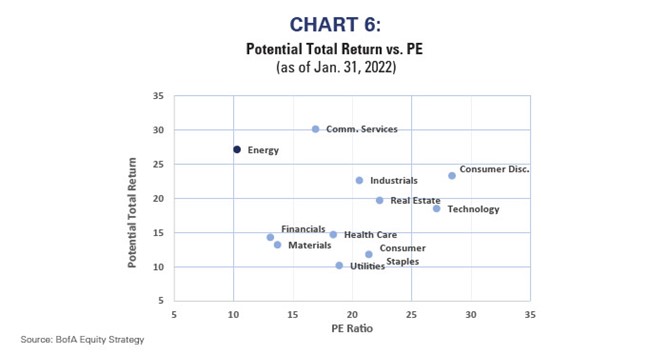

Il grafico 6 mostra il “rendimento potenziale” (la somma del rendimento dei dividendi più il tasso di crescita degli utili previsto a cinque anni) rispetto al rapporto prezzo/utili. I settori più attraenti all’interno di questo quadro sono quelli con un basso rapporto P/E e un alto rendimento potenziale, il che implica che gli investitori non devono pagare una valutazione elevata per ottenere un rendimento superiore.

Il settore dell’energia è attualmente il più “nord-occidentale” della griglia. Ha il secondo più alto tasso di crescita previsto a cinque anni e il più alto rendimento da dividendo, ma ha anche il più basso rapporto P/E. Per fare un paragone, il rendimento potenziale del settore tecnologico” è nel mezzo della gamma, ma gli investitori devono pagare un multiplo P/E molto alto per ottenere quel rendimento potenziale medio.

Energetici e recessione

Il settore dell’energia è un settore molto ciclico e le aziende energetiche stanno cercando di ridurre questa ciclicità con una gestione conservativa dell’offerta. Una recessione che potrebbe ridurre significativamente la domanda è chiaramente un rischio per la nostra tesi, perché non si può trasformare un settore ciclico in un settore stabile. La gestione dell’offerta può ridurre la ciclicità, ma non può eliminarla completamente.

Tuttavia, attualmente non riteniamo che le possibilità di una recessione in piena regola siano abbastanza alte da giustificare l’abbandono di questo tema. Rimaniamo sovrappesati nel settore dell’energia, ma non siamo ciechi di fronte alla ciclicità del settore.

Anche se una recessione farebbe probabilmente deragliare la storia dell’energia a breve termine, una recessione potrebbe effettivamente aumentare la storia dell’investimento a lungo termine. Non sarebbe realistico vedere la capacità energetica espandersi durante una recessione. Piuttosto, la storia suggerisce che le compagnie energetiche contraggono la capacità durante i periodi di debole crescita economica. Poiché l’offerta è già molto limitata, una recessione potrebbe semplicemente ridurre ulteriormente la produzione che potrebbe esacerbare gli squilibri tra domanda e offerta una volta che l’economia si sia ripresa.

L’energia potrebbe essere la prossima storia di crescita

Continuiamo a credere che il settore dell’energia sia molto interessante e che potrebbe essere la prossima storia di crescita a lungo termine. Il settore offre sia rendimento che crescita ad un prezzo conveniente, e sembra molto interessante rispetto a settori più interessanti che offrono fondamentali inferiori.

Foto di copertina: Foto di Pixabay su Pexels.com by

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.