Indice

Il rialzo dei rendimenti e il tasso di inflazione (schizzato alle stelle e non si fermerà facilmente) sono due dei fattori che stanno impattando sull’Equity Risk Premium, una misura finanziaria poco conosciuta dall’investitore privato, e spesso sottovalutata nella sua portata anche dai consulenti finanziari.

Premessa

Parliamo del Equity Risk Premium. Mai sentito nominare? Non mi stupisce, anche perché negli ultimi 14 anni, con inflazione sottozero, manovre monetarie espansive delle banche centrali e politica dei tassi zero (ZIRP) il concetto del premio al rischio era passato di moda.

Infatti, con obbligazioni che rendevano zero (o sottozero, come nel caso del Bund tedesco) ma accaparrate a qualsiasi prezzo dalle banche centrale che ne facevano incetta, il risparmiatore aveva trovato nell’azionario tecnologico (o meglio nei FAANG – Facebook, Amazon e soci) quanto gli bastava per campare di rendita.

Oggi, il nostro povero risparmiatore si sta svegliando dal sogno e sta piombando nell’incubo. Soprattutto quei giovani della GenZ nati in un periodo storico favoloso, che non hanno sperimentato la crisi petrolifera degli anni Settanta, le speculazioni su Lira e Sterlina degli anni Ottanta, il rally delle dot-com e la loro bolla negli anni Novanta e durante crisi dei subprime erano ancora troppo piccoli per sapere cosa è successo.

Il rialzo dei tassi di riferimento FED

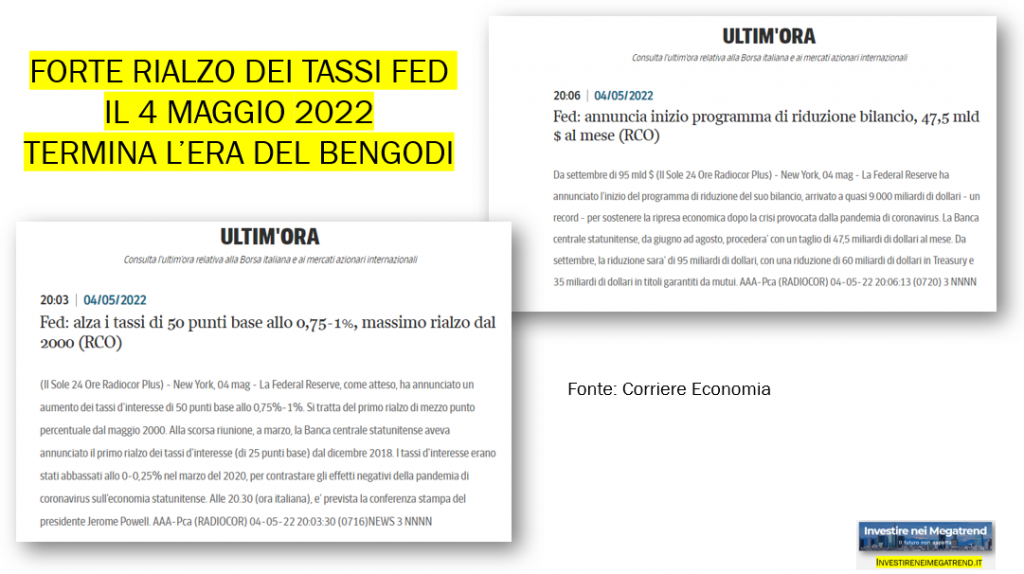

Mercoledì 4 maggio il governatore della FED, Jerome Powell, ha lanciato il sasso nello stagno. In un solo colpo ha annunciato il rialzo dei tassi di riferimento di 50 basis points e il ritiro della massa monetaria in circolazione. come si vede dalla grafica con gli articoli del Corriere Economia.

A proposito del rialzo dei tassi e della previsione di dove potrebbero arrivare nel corso del tempo, vi suggerisco di leggere questo interessante articolo del sito, che riporta l’analisi di Enrico Cervaro, Gestore Clientela Primaria e Portfolio Manager di Banca Patavina di Credito Cooperativo di Piove di Sacco e Sant’Elena pubblicata dal sito www.contemplata.it che ci ha gentilmente concesso l’autorizzazione alla pubblicazione.

Cervaro ci spiegava a novembre 2021 che: “Con un’inflazione core al 4,00% e un output gap di circa 1,70% nel secondo trimestre di quest’anno, il livello del Fed Funds Rate dovrebbe attestarsi poco sopra l’8%. Ve la immaginate la Fed che, alla prossima riunione, alza il tasso sui Fed Funds dall’attuale 0,09% all’8%? Roba da fuggire da Wall Street a gambe levate, per non parlare dei Mercati Emergenti e dell’intero settore obbligazionario mondiale!“

Ovviamente spiegava anche perché la FED non sembra seguire la regola di Taylor da molto tempo.

Cos’è il Equity Risk Premium

Oggi Cervaro ha pubblicato un nuovo articolo dal divertente titolo “Ha da passà ‘a nuttata?” sul sito Contemplata.it che ci spiega l’importanza dell’Equity Risk Premium in questo scenario disgraziato tra guerra, pandemia, inflazione e de-globalizzazione.

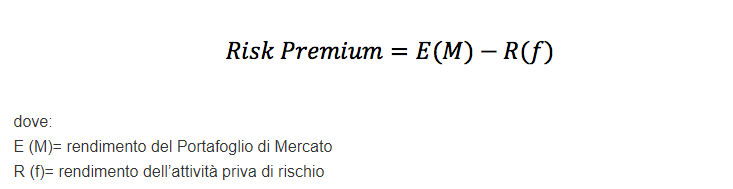

Cos’è il Premio al rischio? Cervaro spiega che nel suo articolo: “analizzeremo il complesso scenario attuale attraverso la lente del Risk Premium (Premio per il Rischio), ovvero del rendimento aggiuntivo rispetto a quello di un ipotetico investimento a rischio zero, richiesto dal mercato per investire in attività rischiose. In particolare ci focalizzeremo sulla valenza di tale grandezza e su come essa debba essere attualmente interpretata (facendo qui riferimento al mercato americano). Il premio per il rischio, così come definito nell’ambito del CAPM di Sharpe, è dato dalla differenza fra il rendimento del portafoglio di Mercato e il rendimento dell’attività prima di rischio secondo la seguente formula:”

Alcune considerazioni sul Risk Premium

Nell’articolo, Cervaro ci spiega come funziona l’Equity Risk Premium in mercati turbolenti facendo vari esempi dal passato. In sostanza, che tipo di informazioni ci fornisce l’Equity Risk Premium? “Innanzitutto, tale grandezza ci rivela il grado di propensione o, viceversa, di avversione al rischio degli investitori. Momenti di elevata turbolenza del mercato tenderanno a coincidere con aumenti, anche significativi, dell’Equity Risk Premium, mentre in presenza di condizioni favorevoli all’investimento azionario tale premio tenderà a ridursi. In momenti di avversione al rischio, infatti, gli investitori vendono le azioni detenute in portafoglio, riducendone le quotazioni e aumentando, in questo modo, l’Earning Yield, e cercano contemporaneamente rifugio nei titoli di stato, le cui quotazioni si apprezzano diminuendone per questa via il rendimento atteso.“

Capito? Vi segnalo anche un’altra fonte che è sempre interessante seguire. Il sito Intermarket&More.it che già qualche tempo fa aveva pubblicato un articolo spiegando come cambia il premio al rischio in queste condizioni di mercato ed economia.

Focus sull’inflazione

A parte la guerra in Ucraina e la pandemia Covid-19, il vero problema per l’investitore è l’inflazione galoppante. Lo scenario inflattivo cambia infatti le regole del gioco a cui siamo stati abituati da oltre dieci anni. E chi non si adegua alle nuove regole, rischia di lasciarci il proprio capitale!

Di inflazione abbiamo trattato in vari articoli del sito che vi consiglio di rileggere:

- Tra inflazione e stagflazione come muoversi?

- Inflazione alta e rischio stagflazione anni Settanta

- Fed: tassi a zero nonostante l’inflazione?

- I mercati finanziari tra bolla e inflazione. Un’analisi intermarket

- Inflazione. Spina nel fianco della crescita?

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.