Il rimbalzo si consolida: mercati in cerca di uno spiraglio. È il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

Dopo un primo semestre che ha messo a dura prova il capitale e la tenuta psicologica della gran parte degli investitori, l’ultima settimana ha visto il consolidamento del rimbalzo di cui si erano intravisti i segnali nelle settimane precedenti. La ripresa di valore di questa settimana ha interessato tanto il comparto azionario quanto quello obbligazionario. Osserviamone con maggior attenzione le caratteristiche.

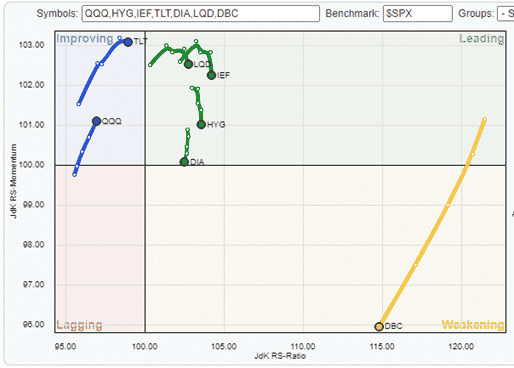

Relative Rotation Graph: 24/06/2022-24/07/2022

Il tema principale delle ultime settimane è stata la ripresa del comparto growth, con il Nasdaq in prima file, e dell’obbligazionario governativo, in particolar modo i Treasuries nella parte a lungo termine della curva dei rendimenti.

Performance relative: 24/06/2022-24/07/2022

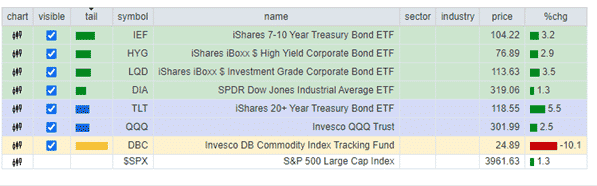

L’attuale rimbalzo rappresenta la seconda maggior estensione rialzista da inizio anno, dopo il rialzo dell’11% osservato nella seconda metà del mese di marzo.

S&P500 Large Cap Index (gennaio-luglio 2022)

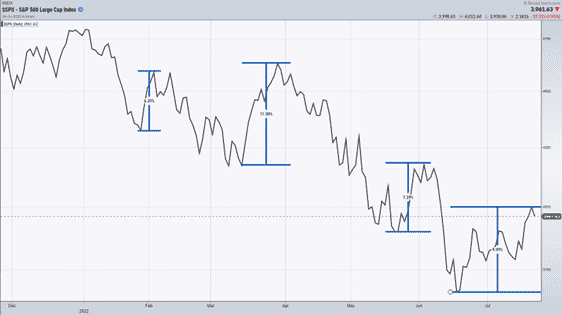

Come sottolineato in precedenza, la ripresa di valore è stata generalizzata e la rottura a rialzo della prima resistenza intermedia, la media mobile a 50 giorni ne rappresenta il primo significativo segnale. In particolare, il segnale rialzista più netto viene dalla parte a lungo termine dei Treasuries, il che rappresenta un ottimo segnale di ripresa di una maggior liquidità sul comparto del credito governativo, prima ancora che su quello corporate e sul mercato azionario.

HYG, TLT, SPY (maggio-luglio 2022)

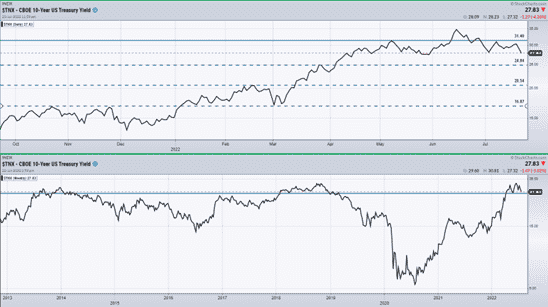

In questo senso, i rendimenti dei Treasuries a dieci anni sono in flessione dalla metà di giugno e sono passati da un massimo del 3,5% al 2,78% alla chiusura di venerdì 22. Come osserviamo, i rendimenti dell’ultimo mese coincidono con il massimo del 2019 e un cedimento sotto i livelli attuali proietterebbe i rendimenti decennale nell’area compresa tra 2,48% e 2,05%.

10 Year US Treasury Yield (ottobre 2021-luglio 2022, 2013-2022)

Alla luce di quanto appena descritto è giusto domandarsi cosa sia accaduto nelle ultime settimane. In termini generali, questo rimbalzo resta ancora un classico movimento in controtrend, soprattutto in un contesto nel quale il newsflow sul piano macroeconomico evidenzia chiari segnali di rallentamento economico.

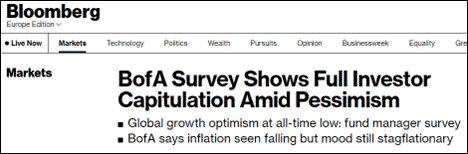

Fonte: Bloomberg

Ciononostante, e soprattutto in ragione di ciò, i mercati stanno iniziando a scontare l’ipotesi di un rallentamento economico talmente marcato da favorire una progressiva riduzione dei livelli attuali d’inflazione e, di conseguenza, della dimensione dei prossimi rialzi dei tassi d’interesse da parte della Fed. Nello specifico, una recente ricerca di Bloomberg evidenzia come gli economisti ad oggi si attendano rialzi dei tassi decrescenti nella seconda metà del 2022 e un primo taglio degli stessi a febbraio 2023.

Fonte: Bloomberg

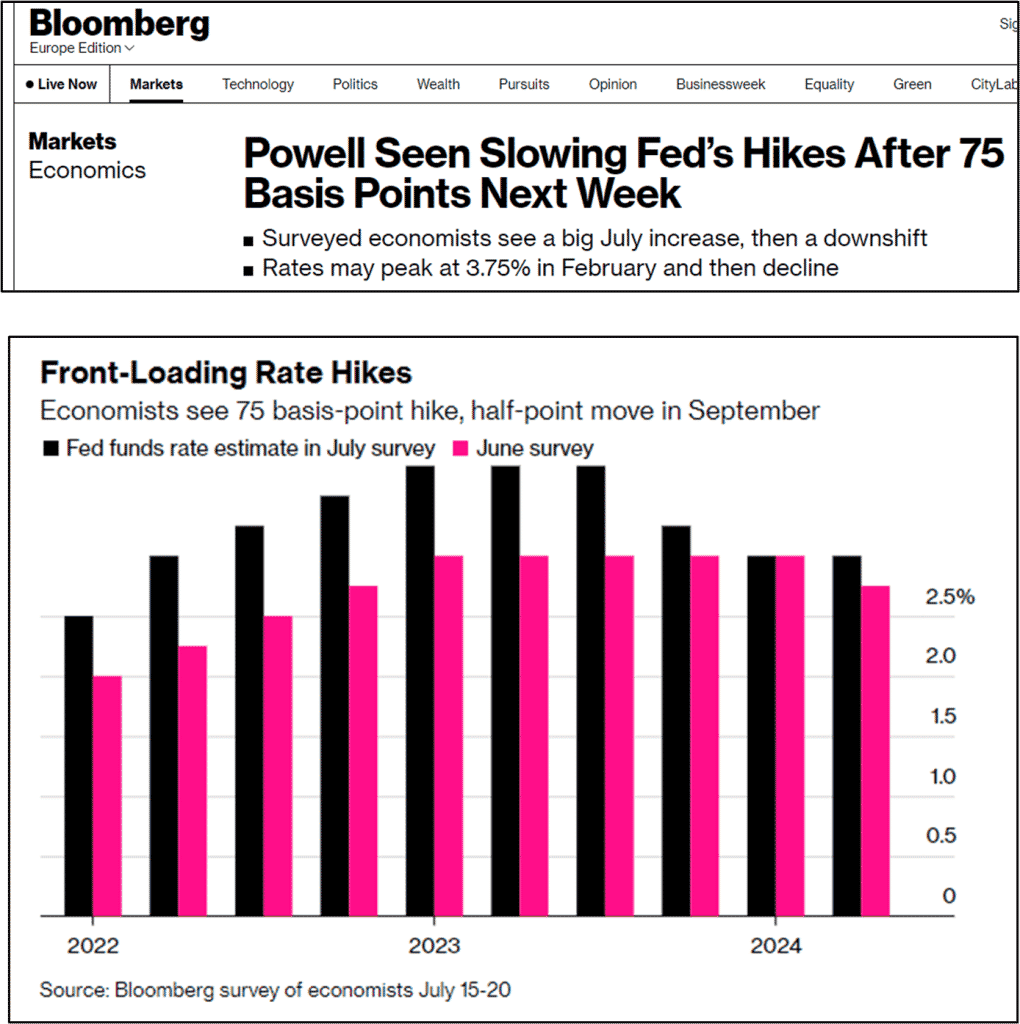

In questo senso, da diverse settimane osserviamo segnali di rallentamento che sono in diretta correlazione con un’economia globale che fatica a digerire tassi d’interesse strutturalmente più alti rispetto al recente passato. La semplice osservazione del tasso medio d’interesse sui mutui ipotecari a 30 anni ci ricorda come il tasso sia passato dal 2,65% del gennaio 2021 al 5,54% del mese di luglio di quest’anno e che il livello attuale sia il più alto degli ultimi dieci anni.

30 Year Fixed Rate Mortgage Average in the United States, Fonte: Fred

In parallelo, non può sorprendere il dato della Mortgage Banking Association sul tasso di rifinanziamento dei mutui ipotecari, ad al minimo dal 2000.

Mortgage refinancing rate (1998-2022), Fonte: Mortgage Banking Association

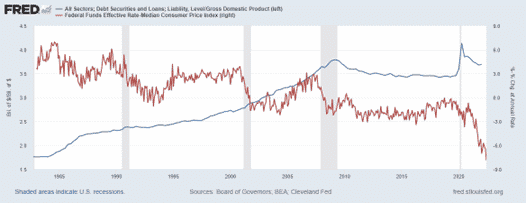

Evidentemente, livelli dei tassi d’interesse particolarmente elevati sono insostenibili per le economie moderne: un dato di realtà di cui siamo consapevoli non da oggi. D’altronde, se confrontiamo il livello di debito dell’economia americana e lo confrontiamo con il tasso d’interesse reale appare evidente come un riallineamento tra tassi d’interesse reali e l’attuale tasso d’inflazione sia di fatto inconciliabile con la sua sostenibilità.

Fonte: Fred

Chiarito come il mercato ad oggi sconti un progressivo deterioramento del quadro economico è del tutto logico domandarsi in quale misura questa evoluzione potrà incidere sulle prospettive del mercato azionario. Procediamo con ordine.

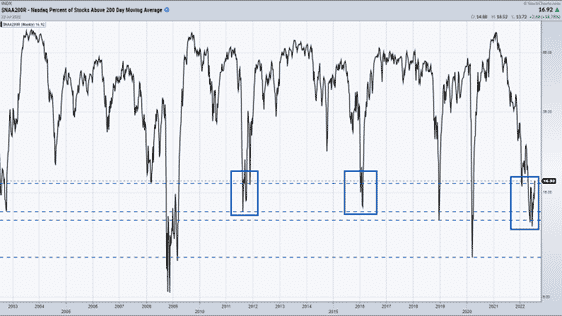

Sul piano del sentiment, è evidente come l’ipervenduto del mercato, osservato mediante il numero di titoli dell’NYSE che scambia sopra la media mobile a 200 giorni, non sia quello del 2009 o 2020, ma piuttosto sia simile a quello del 2011 e 2016.

% of NYSE stocks above 200 day moving average

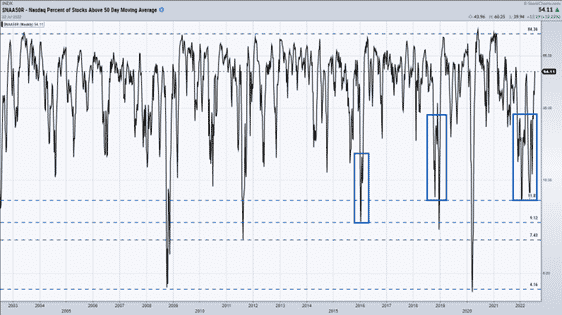

Se confrontiamo quest’indicatore di sentiment con l’S&P500, notiamo come negli ultimi mesi non si osservi alcuni tipo di divergenza tra i minimi che, al contrario, si sono venuti a formare nello stesso periodo. Estendiamo ora l’osservazione sulla percentuale di titoli dell’NYSE che scambia sopra la media mobile a 50 giorni. Come prevedibile c’è un numero maggiore di titoli che scambiano sopra la media mobile a 50 giorni rispetto a quelli che scambiano sopra la media mobile a 200 giorni.

% of NYSE stocks above 50 day moving average

Se, tuttavia, confrontiamo quest’indicatore di sentiment con l’S&P500, osserviamo una chiara divergenza rialzista, che ben spiega il miglioramento marginale degli internals del mercato americano.

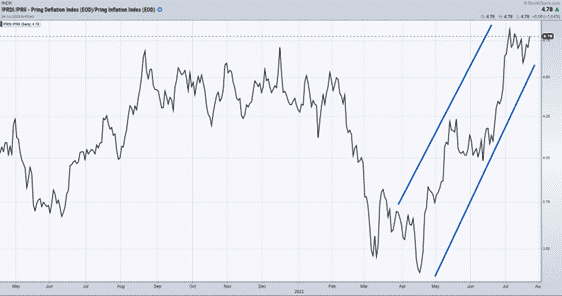

Infine, un’ultima considerazione su come questo cambio di paradigma possa incidere sulle scelte di allocazione settoriale sul mercato azionario. Nel grafico sottostante prendiamo in considerazione la forza relativa tra il Pring Deflation Index ed il Pring Inflation Index: elaborati da uno dei padri dell’analisi tecnica, Martin Pring, i due indici considerano al loro interno i settori industriale che tendono a meglio performance nei contesti deflattivi ed in quelli inflattivi. Come osserviamo, il minimo di periodo di forza relativa tra questi indici si è registrato a maggio, con largo anticipo rispetto ai dati più negativi sull’inflazione. Da maggio ad oggi i titoli da contesto “deflattivo” sono tornati rapidamente a sovraperformare quelli che meglio operano nei contesti inflattivi: come sempre, il mercato vede cose che noi non vediamo e, meglio di qualsiasi analista, anticipa con largo anticipo ogni scenario futuro.

In conclusione, da diverse settimane abbiamo una larga disponibilità di dati che ci suggeriscono come i mercati potrebbero essere arrivati su un minimo significativo. Il rimbalzo di queste sedute è un piccolo step in questa direzione. Alla luce dei numeri analizzati nelle settimane precedenti, potremmo andare incontro ad ulteriori drawdown, in un range del 5%-10%, nel caso in cui il minimo di giugno sia anche un minimo di periodo. Diversamente, qualora dovessimo ritornare sul minimo di giugno e mettercelo alle spalle, presumibilmente potremmo andare incontro ad un’estensione del downtrend di questi mesi. Come sempre, la strategia è accumulare posizioni rialziste nella misura in cui i dati a nostra disposizione descrivono un contesto costruttivo.

Un dato è certo: il processo c.d. di “bottoming” di un downtrend non è mai rapido, così come, in egual misura, la formazione di un “top” di mercato è un processo altrettanto lento. Nel corso di questi mesi complessi un attento money management ha consentito a molti investitori di limitare i danni e, in alcuni casi, anche di strappare qualche sorriso. Il rialzo delle ultime settimane collettivamente ci restituisce un po’ di sollievo e domani si ricomincia, con la consapevolezza di sempre: la partita sui mercati si gioca in funzione delle evidenze a nostra a disposizione e di un piano d’azione che deve tener conto dello stato mutevole delle cose.

Altri articoli di DLD Capital SCF

- Mercati (per ora) nella terra di nessuno

- Un business (e una storia) che non cambia

- Mercati e ciclo economico, oltre i numeri