Recentemente sui vostri schermi abbiamo portato molte analisi sui Paesi Emergenti, tra le quali una buona copertura dell’India in occasione delle elezioni politiche. Oggi proseguiamo il discorso grazie a Saira Malik, Chief Investment Officer di Nuveen che ci parla del suo punto di vista non-occidentale.

Un mondo, miliardi di decisioni

È già stato un anno elettorale intenso al di fuori degli Stati Uniti, e lo sarà altrettanto nei prossimi mesi, anche negli USA. Entro la fine del 2024, più di quattro miliardi di persone, che rappresentano quasi la metà della popolazione mondiale e il 57% del PIL globale, avranno partecipato a elezioni nazionali nel corso dell’anno. Le implicazioni per gli investitori sono importanti, poiché circa il 70% della capitalizzazione del mercato azionario globale sarà influenzato dai cambiamenti economici, commerciali, normativi, di governance e sociopolitici che questi risultati elettorali potrebbero portare nei prossimi anni.

No allo status quo?

Recentemente, abbiamo assistito a un deciso spostamento a destra con le elezioni per il Parlamento dell’Unione Europea, un duro colpo per i partiti centristi al governo in alcuni dei principali Stati membri dell’UE. In risposta, il presidente francese Emmanuel Macron ha indetto elezioni nazionali lampo alla fine di giugno, con un secondo turno il 7 luglio in caso di ballottaggio per individuare il prossimo primo ministro. L’insoddisfazione per la debolezza dell’economia europea si è intensificata, dando ai partiti nazionalisti-populisti francesi l’opportunità di ottenere maggiore potere.

Simili minacce alle leadership storiche si sono materializzate in luoghi diversi come l’India, il Messico e il Sudafrica. Le elezioni in questi Paesi, anche se ormai alle spalle, contribuiranno a delineare il futuro percorso politico. Inoltre, le elezioni del 4 luglio nel Regno Unito dovrebbero segnare la fine di 14 anni di governo del Partito Conservatore, con conseguenze per i mercati sviluppati che si manifesteranno nella seconda metà del 2024. Al di là delle elezioni, occorre monitorare i rischi geopolitici, come il patto di difesa appena siglato tra Russia e Corea del Nord.

Sebbene la politica e la geopolitica possano sempre portare a un aumento dell’incertezza, nell’attuale contesto di mercato vediamo validi motivi per considerare le opportunità di investimento in alcuni mercati azionari non statunitensi.

Considerazioni sul portafoglio

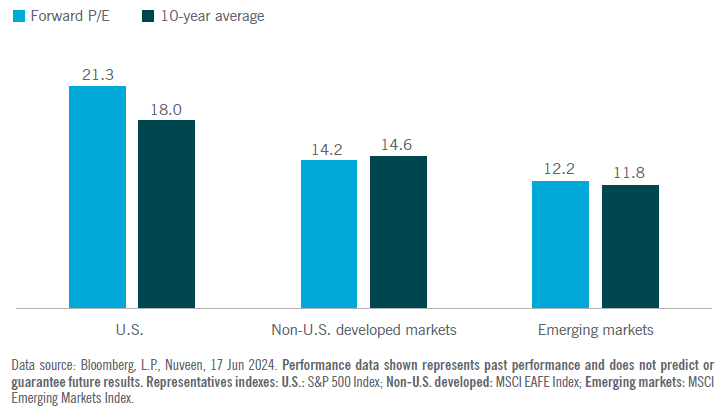

Molte allocazioni azionarie diversificate tendono ad avere una maggiore esposizione verso gli Stati Uniti, una strategia che abbiamo privilegiato negli ultimi anni. Recentemente, tuttavia, abbiamo ridotto il sovrappeso sugli USA per aprirci alle opportunità nell’azionario non USA, sia nei mercati sviluppati che in quelli emergenti (EM). Tra i fattori a sostegno di questa scelta vi sono le valutazioni relative basate sul rapporto prezzo/utili (P/E) prospettico. Attualmente, i P/E delle azioni non statunitensi appaiono più interessanti (meno costosi) rispetto a quelli delle loro controparti statunitensi, che rimangono ben al di sopra della loro media di lungo periodo (Figura 1). Naturalmente, le valutazioni possono variare notevolmente a seconda dei singoli mercati e non sono l’unico criterio da considerare per decidere le proprie allocazioni.

Rapporti prezzo/utile prospettici rispetto alle medie decennali

Guardando alle specifiche aree geografiche, il Giappone (il secondo mercato sviluppato al mondo, dietro solo agli Stati Uniti) ha beneficiato del ritorno a una politica monetaria normalizzata con la fine del programma di controllo della curva dei rendimenti della Bank of Japan, del successo nella gestione dell’inflazione e del notevole miglioramento degli utili. Nel primo trimestre del 2024, infatti, gli utili societari hanno raggiunto i massimi storici, con una crescita del 15,1% rispetto all’anno precedente. Inoltre, il forte calo dello yen rispetto al dollaro statunitense e all’euro ha favorito le esportazioni giapponesi e le entrate nel settore del turismo. I guadagni azionari in Giappone quest’anno sono stati guidati dalle grandi società, grazie a una migliore governance aziendale, a rendimenti del capitale proprio più elevati e ai flussi di fondi provenienti dal recente lancio del NISA, un conto di risparmio che presenta agevolazioni fiscali. Sebbene l’attenzione degli investitori abbia privilegiato le large cap, le small e mid cap presentano valutazioni interessanti, grazie a rapporti prezzo/valore contabile inferiori a 1 e a un’ampia disponibilità di liquidità.

Tra i titoli azionari EM, l’India ha un P/E prospettico di 20,6x (circa il 10% in più rispetto alla sua media decennale), che appare piuttosto oneroso. Ma diversi altri fattori la rendono una destinazione degli investimenti a lungo termine ancora più interessante, tra cui i dati demografici favorevoli, con una popolazione giovane che molti altri grandi Paesi non hanno. Inoltre, la posizione dell’economia indiana all’estremità inferiore della curva dei consumi (2.400 dollari di reddito pro capite) rappresenta un’enorme opportunità, in quanto i consumi discrezionali dovrebbero continuare a crescere insieme al PIL, che nell’ultimo decennio è cresciuto a un tasso annuo di quasi il 6%. Infine, con la popolazione più numerosa del mondo e un’enorme forza lavoro, l’India dovrebbe essere in grado di beneficiare di un’ulteriore riduzione dell’importanza della Cina nella catena di approvvigionamento globale.