Le dichiarazioni di Powell a Jackson Hole hanno ridato linfa all’azionario, dopo le turbolenze di inizio agosto. Con i tagli dei tassi in arrivo, in un contesto di utili societari solidi, secondo Rahul Bhushan, Global Head of Index di ARK Invest Europe, tutto sembra pronto per un nuovo rally azionario, che potrebbe premiare soprattutto quelle società messe più in difficoltà dai tassi elevati degli ultimi anni. Le aree di innovazione tematica, non del tutto rappresentate dai benchmark tradizionali, potrebbero dunque risultare avvantaggiate nei prossimi mesi.

L’annuale riunione dei banchieri centrali a Jackson Hole è diventata un evento fondamentale da quando Paul Volcker decise che era il luogo ideale per discutere seriamente di politica monetaria, e l’evento di quest’anno non ha deluso le aspettative: le dichiarazioni del presidente della Fed, Jerome Powell, tra cui l’affermazione che sia “arrivato il momento di rivedere la nostra politica monetaria”, potrebbero aver segnalato un cambiamento con implicazioni significative per gli asset di rischio.

Le frasi di Powell segnano infatti l’inizio di ciò che il mercato ha atteso con ansia: la cosiddetta “Fed put”. Un coro di funzionari della Fed, anche noti falchi, ha espresso il proprio sostegno. I futures sui Fed funds prevedono ora tagli significativi dei tassi nel corso del prossimo anno, con aspettative fino a due punti entro la metà del 2025. Il mercato del lavoro si è inoltre notevolmente raffreddato, rafforzando l’ipotesi di un taglio dei tassi. Se l’attenzione della Fed si sposterà dall’inflazione al lavoro, i tagli dei tassi potranno essere ancora più aggressivi del previsto.

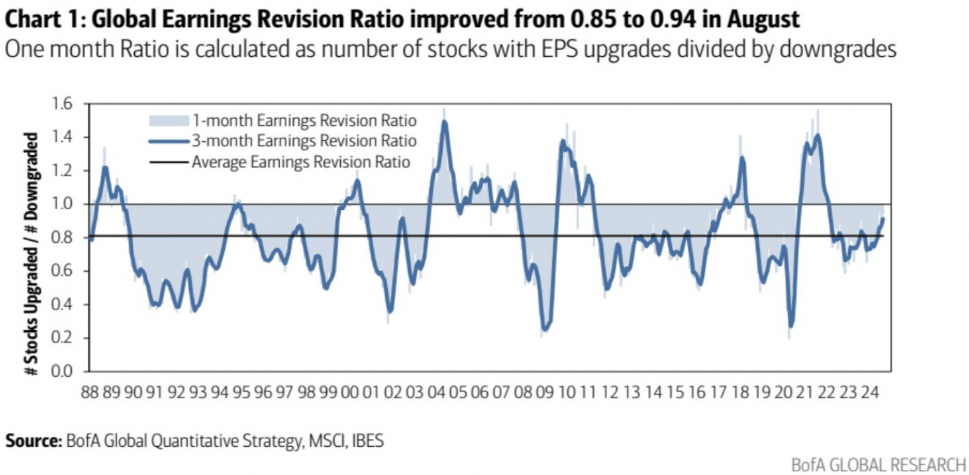

Nel frattempo il dollaro americano è vicino ai minimi di due anni, il che di solito indica che è il momento di assumere più rischio. I TIPS a 10 anni segnalano che l’inflazione statunitense dovrebbe rimanere ben al di sotto dell’obiettivo del 2% della Fed nel prossimo decennio. Cosa forse ancora più importante, ciò avviene in un momento in cui il tasso di revisione degli utili a livello globale è in aumento.

Nonostante le criticità, le aziende, soprattutto negli Stati Uniti, sono riuscite dunque a mantenere e persino a far crescere gli utili. Si tratta di un indicatore positivo, anche in presenza di un potenziale aumento dei tassi di disoccupazione in futuro. In genere, quando la Fed taglia i tassi, lo fa in risposta a un’economia in difficoltà. Questa volta, però, i tagli dei tassi avvengono semplicemente perché l’inflazione è diminuita. Il calo delle aspettative di inflazione, unito all’aumento degli utili societari, potrebbe creare un contesto unico e favorevole per gli asset di rischio.

I commenti di Powell hanno già infuso ottimismo nelle azioni, segnalando un potenziale proseguimento della fase rialzista. Le sue osservazioni hanno dato forza alle small cap e ai settori sensibili ai tassi (come banche e REIT). Gli investitori stanno spingendo i prezzi dei titoli al rialzo e stanno estendendo le loro scommesse al di là del settore tech.

A dimostrazione di ciò, i “non magnifici 493” dell’S&P 500 hanno silenziosamente raggiunto nuovi massimi. Il 70,7% delle società dell’S&P 500 ha registrato un aumento degli EPS su base annua in questa stagione di trimestrali, segnando la migliore ampiezza degli utili dal quarto trimestre del 2021. L’allentamento delle condizioni finanziarie suggerisce un ambiente favorevole alle azioni, aprendo la porta a una maggior assunzione di rischio e slancio economico.

Questo cambiamento potrebbe portare a una più ampia ricalibrazione delle aspettative, con gli investitori che potrebbero rivalutare l’attrattiva dei titoli che hanno faticato sotto il peso di tassi elevati. In prospettiva, le prossime storie di crescita potrebbero trovarsi al di fuori dei benchmark tradizionali come l’S&P 500 e il Nasdaq 100. Le aree tematiche, in particolare quelle legate all’innovazione e al progresso tecnologico, sembrano offrire opportunità interessanti.

L’attuale contesto macro, insomma, può rappresentare un momento unico. Con la Fed che segnala un cambiamento verso politiche più accomodanti e gli utili societari in crescita, le condizioni sono mature per una rinnovata attenzione alla crescita.