Bear market e recessione: cosa attenderci. E’ il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

I mercati finanziari continuano a vivere delle relazioni che scaturiscono dalla dinamica incrociata tra tassi d’interesse, dati macroeconomici e utili aziendali, in un quadro in cui i dati positivi alimentano le aspettative della prosecuzione di politiche monetarie restrittive da parte delle principali banche centrali, Fed in primis. Naturalmente, politiche monetarie restrittive guidano al rialzo le aspettative dei rendimenti sul mercato monetario, con le inevitabili ricadute in termini di valutazione dei mercati azionari.

Questa dinamica potrebbe essersi interrotta, almeno parzialmente, nella seduta di giovedì scorso, quando un articolo del Wall Street Journal ha riportato la notizia secondo cui la Fed sarebbe pronta ad un ulteriore aumento di 75 punti base nella riunione del 2 novembre prossimo ma, contemporaneamente, starebbe pensando di ridurre il rialzo della riunione successiva a “soli” 50 punti base.

A corroborare l’idea che l’attuale politica monetaria della Fed possa essere prossimamente rivista in un senso più accomodante si sono osservate anche le dichiarazioni di diversi membri della Fed: su tutti Charles Evans, Presidente della Fed di Chicago, che ha specificato come tassi troppo alti potrebbero avere effetti non lineari sull’economia americana: un modo elegante ed ingegnoso, bisogna ammetterlo, per dire che il costo del denaro sta diventando insostenibile per l’economia americana.

Nel quadro dei commenti sviluppati nelle settimane precedenti abbiamo analizzato la relazione tra mercati azionari e dinamica dei tassi d’interesse, in particolare con riferimento al periodo 1973-1981: l’evidenza è che la correlazione inversa tra mercato azionario e rendimenti non è sempre valida e non nella stessa misura.

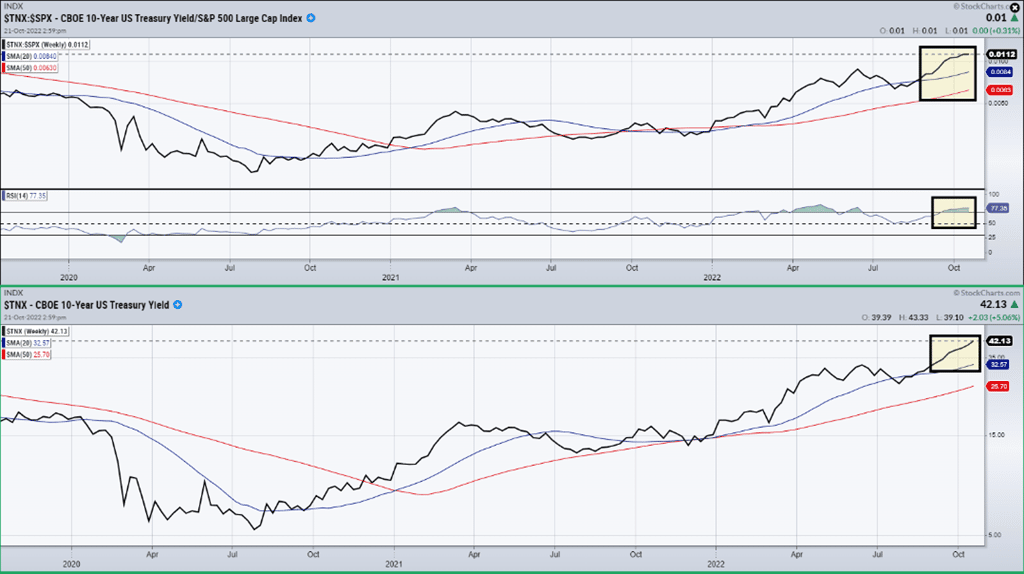

Dove si trovano quindi oggi i rendimenti dei Treasuries? I dati parlano piuttosto chiaramente: tanto in termini assoluti quanti in termini relativi rispetto all’S&P500, non osserviamo alcun arretramento dei rendimenti, che restano in un chiaro uptrend ed in sovraperformance rispetto all’indice americano, con la formazione di nuovi massimi di periodo nella settimana appena conclusa.

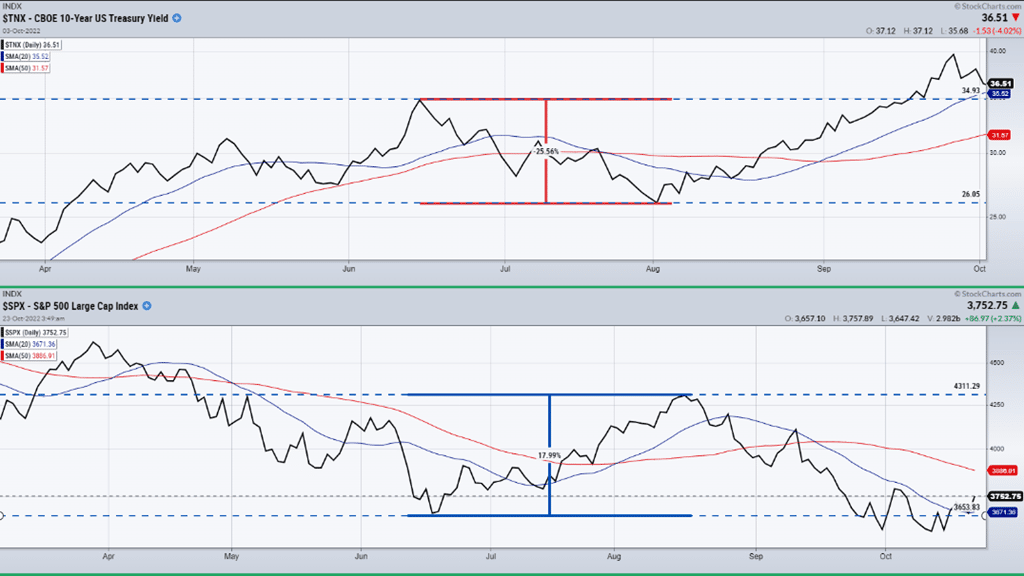

Tuttavia, nel corso di questo 2022, e precisamente nel periodo giugno-agosto, abbiamo assistito ad un rimbalzo dell’S&P500 in concomitanza in di una compressione dei rendimenti del decennale americano: di conseguenza, è verosimile pensare che una flessione anche lieve dei rendimenti potrebbe portare ad un rimbalzo potenzialmente significativo sui mercati azionari.

Nel quadro di un mercato in correzione da circa dieci mesi, è assolutamente fisiologico osservare rimbalzi di direzione opposta rispetto al trend primario: è quanto abbiamo osservato tra giugno ed agosto e quanto potremmo realisticamente potremmo osservare nelle prossime settimane.

Nello specifico, un rimbalzo dell’S&P500 verso area 3.900 e 4.100 è tutt’altro che escluso, soprattutto dopo il primo test di giovedì 13 ottobre sul supporto di area 3.500 e la forte chiusura a rialzo della seduta di venerdì, sull’ipotesi che la Fed, già a partire dalla prossima riunione, possa far trapelare l’ipotesi di un rallentamento sul fronte dei rialzi, a partire dalle riunioni successive.

Come detto, movimenti di prezzo nel senso opposto al trend primario sono tipici di qualsiasi fase di mercato e, proprio in ragione di ciò, i test della media mobile a 50 e 200 giorni rappresentano i primi livelli su cui valutare l’attendibilità degli acquisti osservati sul minimo di periodo di 3.478 punti del 13 ottobre scorso.

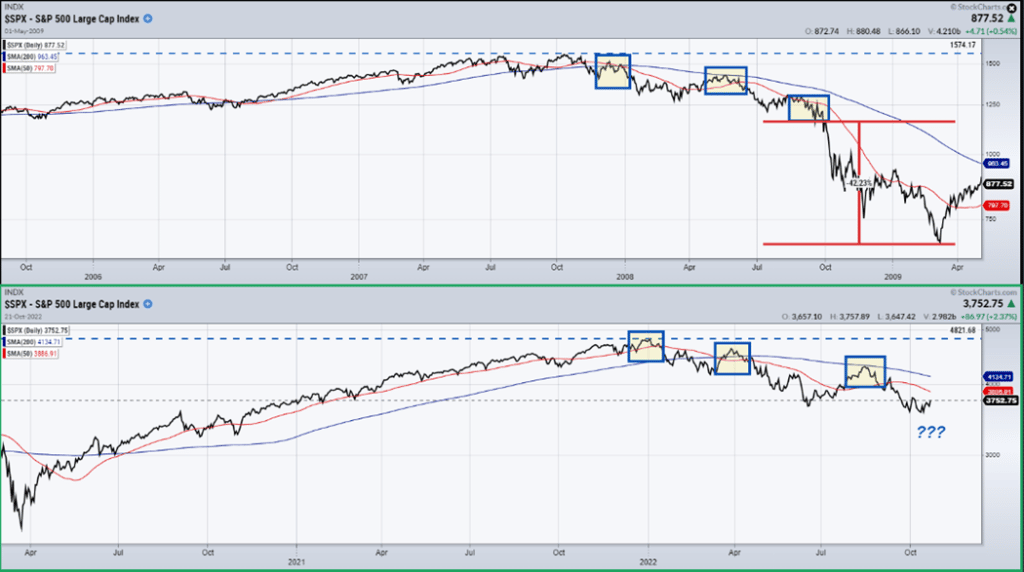

Il confronto con il bear market del 2007 – 2009 rende illustra piuttosto chiaramente come la formazione di un minimo di mercato sia un processo tipicamente lungo nei tempi e che necessiti di specifiche conferme ai fini dell’inversione del trend primario. In un simile contesto, rimbalzi verso le resistenze dinamiche sono molto frequenti ma vanno interpretati nel quadro del trend di fondo.

Come anticipato ad inizio commento, un ruolo centrale in questa fase viene giocato dalle aspettative sul fronte macroeconomico e degli utili aziendali. Nonostante non si osservi ancora nei numeri, la maggior parte delle proiezioni riferite ai prossimi mesi sconta la seria probabilità di una recessione, negli Stati Uniti ed in Europa nei prossimi mesi.

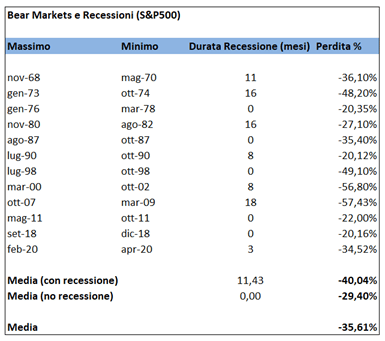

Quali potrebbero essere gli effetti di una recessione sui mercati azionari? Una quantificazione precisa, come sempre, non è disponibile ma possiamo analizzare i bear markets del passato, distinguendo tra quelli che si sono accompagnati ad una recessione da quelli che si sono sviluppati senza una correzione del ciclo economico.

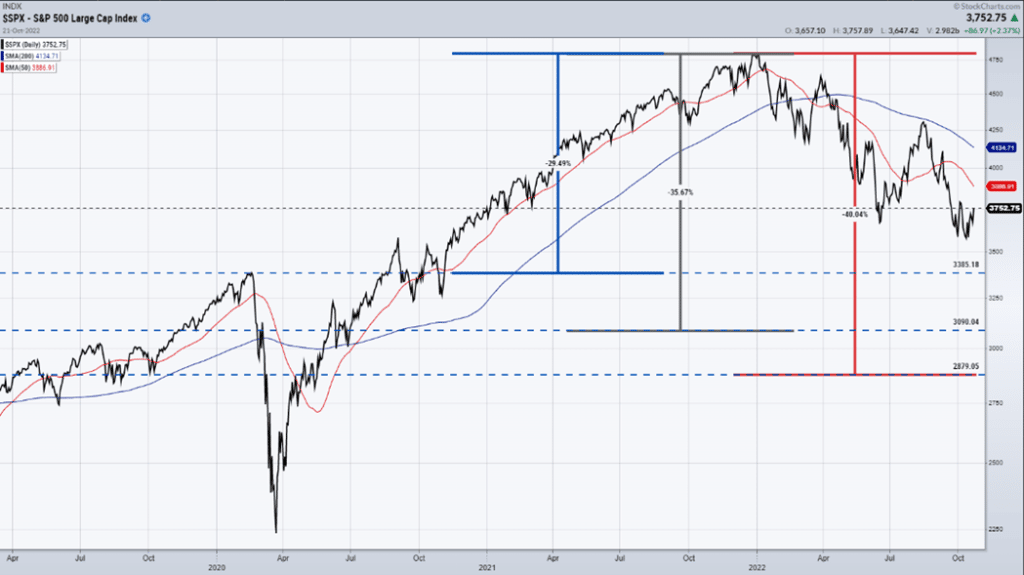

Come osserviamo, la differenza media nell’estensione delle correzioni, a seconda che queste avvengano in corrispondenza di una recessione o meno, è intorno al 10% (-40,04% vs -29,40%). Se proiettiamo questi valori sull’S&P500, possiamo verificare, come già in passato, che le aeree di potenziale supporto dell’indice americano sono identificabili su un range di prezzo piuttosto ampio, indicativamente tra 3.500 e 2.900 punti.

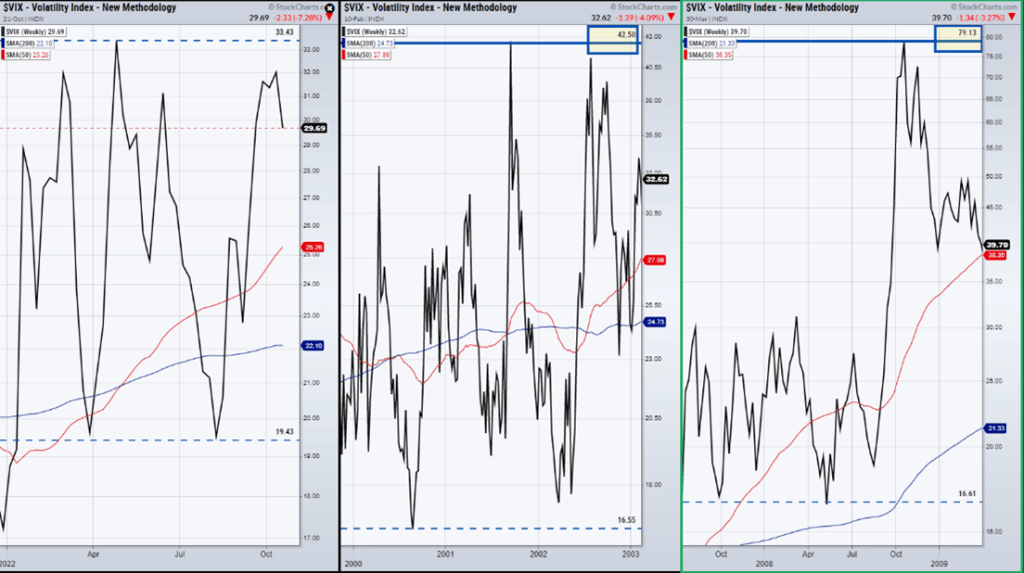

In questo senso, è inoltre fondamentale ricordare come il Vix, nel quadro di questa correzione, abbia attraversato in escursione di range ancora contenuto se confrontato con quanto storicamente osservato nei bear markets del 2000-2002 e 2007-2009.

Infine, in più di una circostanza abbiamo ricordato come, ai prezzi attuali, il mercato resti adeguatamente prezzato ma non particolarmente scontato: circostanza su cui si è soffermata anche Goldman Sachs questa settimana.

Venendo alle conclusioni, ci troviamo in un contesto macroeconomico la cui traiettoria è sempre più complessa, le probabilità di recessione aumentano e le banche centrali, la Fed in particolar modo, stanno aggressivamente alzando i tassi. L’evidenza storica ci dice molto chiaramente che i prossimi mesi potrebbero essere molto complessi, soprattutto se consideriamo il range di prezzo su cui gli indici azionari potrebbero posizionare un bottom. Un test delle medie mobili a 50 e 200 giorni è possibile ed il rischio è quello classico di una c.d. “bull trap” nel quadro di un trend ribassista. Le valutazioni di oggi restano in larga parte ancora influenzate dalle considerazioni sviluppate nella settimana precedente: i rendimenti continuano a salire, l’inflazione non evidenzia segnali di rallentamento e non vi sono segnali evidenti di un prossimo cambio di politica monetaria da parte di nessuna delle principali banche centrali. Gli indici azionari cercano un rimbalzo ma, in un quadro simile, è probabile che gli effetti del rallentamento economico sugli utili aziendali verranno osservati nei prossimi mesi. Il comparto del reddito fisso inizia ad offrire delle opportunità per alcune tipologie d’investitori ma, in generale, viviamo in un contesto di rara complessità che, è quasi inutile sottolinearlo, merita un incredibile rispetto.

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.