Indice

- Un poco di storia: Le mosse della Fed dal 1965 al 1980

- L’arrivo di Paul Volker cambia tutto

- Oggi la Fed sta riuscendo nel suo tentativo?

- Quanto può essere negativo per i mercati finanziari un atteggiamento così risoluto nella lotta all’inflazione?

- Quale scenario è lecito quindi attendersi nei prossimi anni?

- Che tipo di portafoglio costruire?

- Bibliografia

Oggi ospitiamo per la seconda volta Enrico Cervaro, Gestore Clientela Primaria e Portfolio Manager di Banca Patavina di Credito Cooperativo di Piove di Sacco e Sant’Elena, appassionato studioso dei meccanismi della finanza moderna e autore di numerosi articoli di approfondimento di taglio economico e finanziario pubblicati dal sito www.contemplata.it che ci ha gentilmente concesso l’autorizzazione alla pubblicazione.

Il sito Contemplata ha il pregio di essere scritto da professori universitari e da professionisti della finanza che garantiscono un’altissima qualità dei contenuti. Il tempo che dedicherete a navigarlo e a leggere i loro articoli sarà ben speso e vi aiuterà ad accrescere la vostra cultura finanziaria.

L’articolo che leggerete nelle prossime righe è la continuazione ideale dell’analisi pubblicata a Novembre 2021 da Enrico Cervaro dal titolo “Fed: tassi a zero nonostante l’inflazione?” sulle mosse (o mancate mosse) della Federal Reserve nonostante l’inflazione galoppante negli Stati Uniti. Un’analisi che aveva anticipato ciò che la Federal Reserve ha poi messo in cantiere nel 2022.

Un poco di storia: Le mosse della Fed dal 1965 al 1980

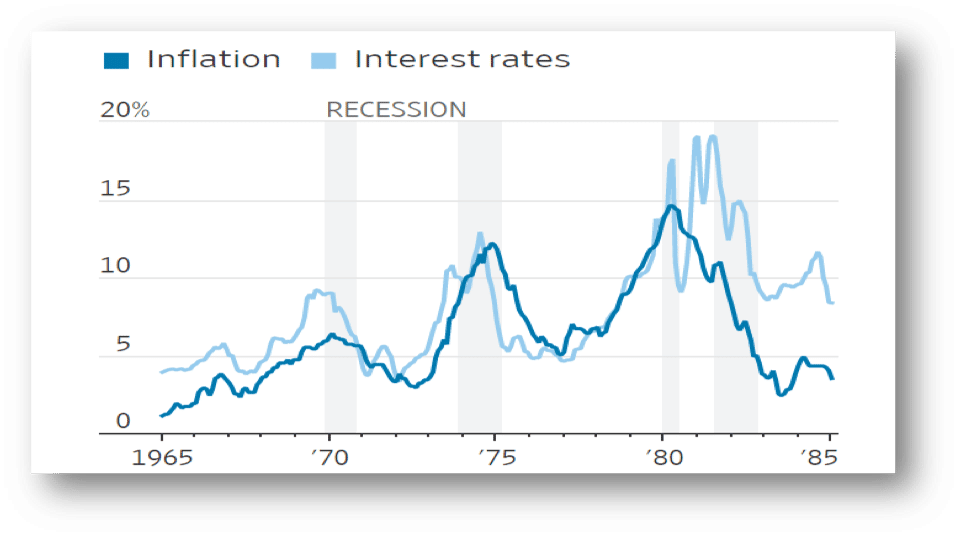

Chi dovesse nutrire ancora qualche dubbio circa la determinazione della Fed nella sua lotta all’inflazione dovrebbe dare un’occhiata al grafico riportato di seguito, il quale ben descrive le dinamiche dell’inflazione e dei tassi d’interesse negli Stati Uniti, in un periodo particolarmente caldo dal punto di vista della crescita dei prezzi: gli anni compresi fra il 1965 e i primi anni 80.

Quel periodo fu caratterizzato da due eventi geopolitici molto rilevanti: il primo fu la guerra arabo-israeliana del Kippur, che contrappose nel 1973 una coalizione araba (principalmente Egitto e Siria) ad Israele.

Tale conflitto determinò l’applicazione di misure ritorsive da parte dei paesi arabi produttori di petrolio nei confronti dei paesi consumatori (con il compiacente placet, guarda caso, dell’Unione Sovietica), rappresentate da limitazioni alla produzione e dal divieto assoluto di esportazione nei confronti di Stati Uniti (che appoggiavano Israele), Olanda, Portogallo, Sud Africa e Rhodesia.

Nel 1979, invece, la rivoluzione iraniana determinò la caduta dello scià e il ritorno dall’esilio del capo dei musulmani sciiti Khomeini; all’evento seguì l’attacco allo stesso Iran da parte dell’Iraq di Saddam Ussein che, approfittando delle difficoltà iniziali del nuovo regime, intendeva liberarsi dell’egemonia da sempre esercitata dal vicino nel Golfo Persico.

Entrambi gli avvenimenti determinarono una forte crescita del prezzo del petrolio che impattò pesantemente sui paesi occidentali, largamente dipendenti dallo stesso per le loro esigenze energetici; conseguentemente, questi paesi sperimentarono un aumento generalizzato dei prezzi sul mercato interno oltre che un deterioramento delle loro bilance commerciali a favore dei paesi produttori di petrolio.

La politica monetaria condotta della Fed in quegli anni alternò fasi di aumento dei tassi d’interesse, atte a contrastare l’inflazione, a manovre più espansive quando sopraggiungevano timori per la crescita dell’economia. Queste ultime vennero tuttavia implementate prima che le spinte inflazionistiche si fossero riassorbite completamente, determinandosi di conseguenza un atteggiamento troppo morbido dal punto di vista del contenimento della crescita dei prezzi, il cui ritmo continuò ad aumentare per tutti gli anni 70.

L’arrivo di Paul Volker cambia tutto

All’inizio degli anni ‘80, sotto la Presidenza Volker, la Fed decise infine di somministrare la classica cura da cavallo all’economia, aumentando i tassi d’interesse a livelli mai raggiunti e contendendo così, in modo definitivo, l’aumento dei prezzi. La recessione che ne seguì ebbe una durata di 32 mesi.

Risulta oggi difficile pensare che Powell and co. non tengano in considerazione quanto accaduto in un periodo che, negli ultimi 40 anni, è l’unico precedente caratterizzato da tassi d’inflazione paragonabili a quelli attuali. Tradotto: la determinazione fin qui dimostrata dalla Fed potrebbe nascere dalla considerazione che alzare troppo presto il piede dal freno nell’implementazione della politica monetaria restrittiva potrebbe vanificare lo sforzo fin qui sostenuto, teso non solo a diminuire il tasso d’inflazione attuale ma anche, e soprattutto, ad abbassare le aspettative d’inflazione presenti all’interno del sistema. Queste ultime rischiano infatti di generare una crescita dei prezzi che si autoalimenta sulla scorta dell’ipotesi che le aspettative degli attori del sistema si auto realizzano.

Oggi la Fed sta riuscendo nel suo tentativo?

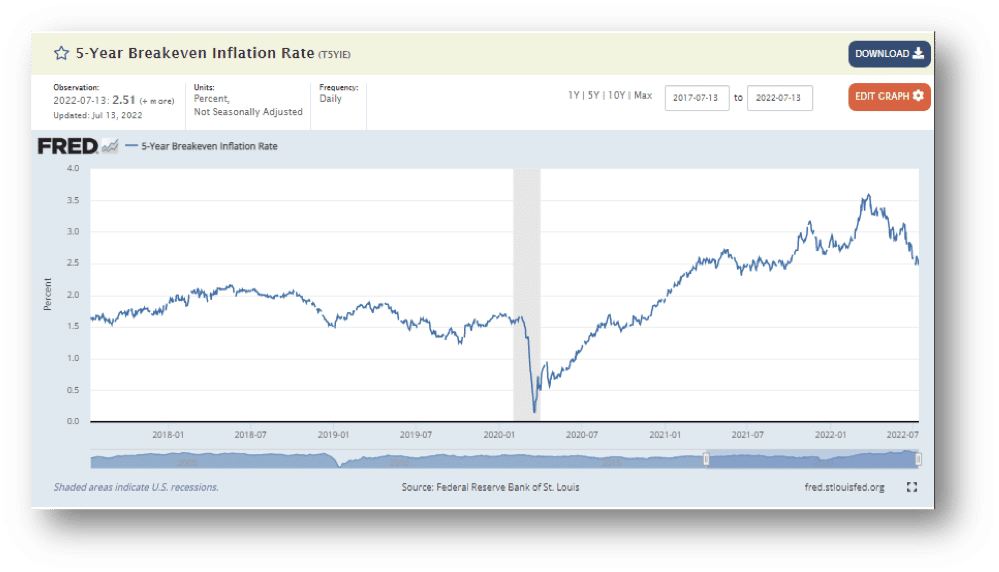

Il grafico sottostante riporta l’inflazione media annua attesa a 5 anni scontata dal mercato obbligazionario Usa (break even inflation). Dopo aver raggiunto un picco superiore al 3,5% nel mese di Marzo, tale valore si attesa oggi al 2,51%. Siamo sulla buona strada ma ci troviamo ancora al di sopra del Target Fed del 2%.

Quanto può essere negativo per i mercati finanziari un atteggiamento così risoluto nella lotta all’inflazione?

Si potrebbe essere tentati di dare una risposta molto negativa guardando ai ribassi di questa prima metà dell’anno; ma poi luglio è stato un mese record! In realtà la risposta varia a seconda che si consideri il breve o il lungo termine.

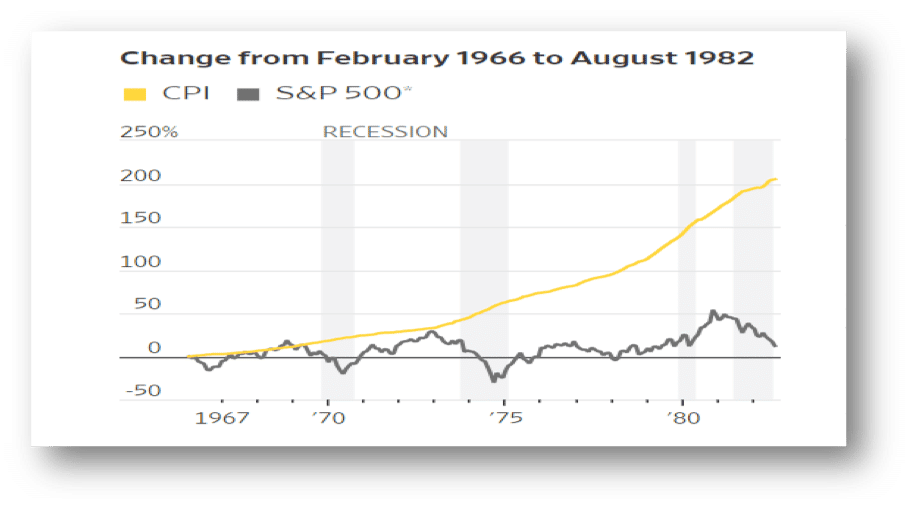

Per tracciare questa distinzione, consideriamo l’andamento dell’S&P 500, al netto del 6% medio di dividendi erogati nel periodo, da Febbraio 1966 ad Agosto 1982, ovvero un arco temporale che, come detto in precedenza, è stato caratterizzato da elevati tassi d’inflazione.

Al di là della completa erosione dei dividendi a opera dell’inflazione del periodo, notiamo come l’indice abbia manifestato, nell’arco temporale considerato, un andamento pressoché laterale: il 09/02/1966 l’S&P 500 chiuse la sessione al punteggio record di 94,06, mentre 16 anni più tardi, il 12 Agosto 1982, lo troviamo a quota 102,42, solamente una manciata di punti più in alto.

Nel periodo analizzato, quindi, un elevato tasso d’inflazione ha creato un ambiente poco favorevole all’investimento finanziario. I rendimenti espressi dal mercato azionario sono risultati infatti contenuti, anche considerando un periodo di tempo molto lungo.

Un atteggiamento intransigente da parte della Fed nella lotta alla crescita dei prezzi è comunque ben accetto. Prezzi troppo elevati deteriorano infatti la fiducia dei consumatori, diminuendone la capacità e la volontà di spesa; aumentano i costi di produzione delle aziende che non sempre sono in grado di scaricarli a valle per mantenere adeguati margini; determinano costi di finanziamento più elevati per privati e sistema produttivo e impattano sulle richieste salariali da parte della forza lavoro, comprimendo ulteriormente i margini aziendali.

In definitiva, tassi di crescita dei prezzi troppo elevati creano i presupposti per una maggior volatilità macroeconomica e cicli di business più brevi. Uno scenario completamente opposto rispetto a quello degli ultimi anni in cui l’economia aveva sperimentato una crescita moderata e stabile, senza manifestare rischi recessivi ma nemmeno spinte inflazionistiche rilevanti.

Quale scenario è lecito quindi attendersi nei prossimi anni?

Dobbiamo prepararci ad un andamento economico e a mercati laterali stile anni ‘70?

E’ evidente che non possiamo considerare come scenario base il permanere del tasso d’inflazione ai livelli attuali (se non più alti). Ed infatti, come evidenziato, le aspettative inflazionistiche per i prossimi anni sono ben più basse rispetto alla situazione attuale (condizionata peraltro dal conflitto russo-ucraino ed ora, forse, dalle tensioni su Taiwan).

Tuttavia, alcune dinamiche di fondo dell’economia fanno propendere per un contesto inflazionistico più problematico rispetto a quello vissuto di recente: pensiamo, per esempio, alla “regionalizzazione della globalizzazione” (un pericoloso ossimoro), alla creazione di supply chain più corte ma si spera più resilienti a discapito della riduzione dei costi associata a catene di approvvigionamento più lunghe, all’esigenza di creare fonti energetiche rinnovabili a ritmi compatibili con la dismissione delle energie tradizionali e, più in generale, all’affermarsi del concetto ESG che, come noto, non è un processo a costo zero.

Tutte queste spinte potrebbero comprimere i margini aziendali e produrre una restituzione di rendimenti più contenuti di quelli visti nell’ultima decade per quanto attiene all’investimento azionario.

Per contro, il rendimento del Treasury Usa (prima stabilizzatosi attorno al 3% dall’1,76% di inizio anno, ma poi ridisceso all’attuale 2,65%) potrebbe rendere nuovamente appetibile alcuni settori del mercato obbligazionario, salvo ovviamente nuovi imprevisti sviluppi del contesto inflattivo dovuti alla variabile geopolitica, o alle prospettive di crescite (gli Usa, a seguito di due trimestri di variazioni negativa del Pil, si trovano, attualmente, in stato di recessione tecnica).

Potrebbe quindi ripristinarsi quella correlazione negativa fra azioni e obbligazioni, di cui ultimamente si intravede qualche segnale, la cui assenza ha determinato la rovinosa caduta dei classici portafogli bilanciati nella prima metà dell’anno.

Che tipo di portafoglio costruire?

I portafogli bilanciati potrebbero quindi ritornare attuali, in particolare se assistiti da meccanismi automatici che garantiscano il mantenimento dell’originaria ripartizione fra azioni o obbligazioni (classica strategia Constant Mix(1)

Rifacendoci al grafico precedente, ci si rende infatti conto di come la migliore strategia implementabile in un contesto laterale stile anni ‘70 sarebbe consistita nel vendere rischio con mercati al rialzo e acquistarlo in fasi di ribasso degli stessi.

In un contesto di mercato volatile e senza una direzione precisa, infatti, il raggiungimento di nuovi massimi da parte del mercato costituisce il presupposto per scaricare rischio dal portafoglio, così come il verificarsi di movimenti particolarmente negativi ne suggerisce l’accumulo.

Più in generale, la classica strategia Buy and Hold, consistente nella composizione di una portafoglio di attivi quanto più possibile efficiente e nel suo mantenimento nel tempo, largamente utilizzata negli ultimi anni e particolarmente performante in un contesto di trend al rialzo dei mercati, potrebbe non risultare più efficiente in una situazione caratterizzata da rendimenti contenuti e mercati maggiormente volatili.

Si dovrebbe quindi lasciare spazio a formule che sfruttino in modo più opportunistico, disciplinato ed automatico le fasi di rialzo e ribasso degli stessi (cioè senza pensare di diventare degli indovini).

Un ulteriore accorgimento potrebbe consistere nella previsione di strutture di portafoglio core-satellite(2), un po’ dimenticate negli ultimi tempi. Accanto alla componente core bilanciata, magari opportunamente inserita in contenitori che ne ottimizzino la fiscalità e i costi di ribilanciamento (gestioni patrimoniali, strategie etf o sicav bilanciate in prodotti assicurativi), si dovrebbero associare investimenti maggiormente di nicchia (strategie alternative, azionari meno liquidi, fondi di Private Equity) o l’assunzione di posizioni in chiave tattica.

Bibliografia

- How to Stand Up a Bear Market. Jason Zweig. Wall Street Journal

https://www.wsj.com/articles/how-to-stand-up-to-a-bear-market-11655477101

- How to face Up Buing the Dips. Jason Zweig. Wall Street Journal

https://www.wsj.com/articles/buying-the-dips-value-averaging-11653058860

- IShares: strategia d’investimento

1) La strategia constant mix prevede periodici interventi di ribilanciamento, effettuati al fine di mantenere costanti le percentuali di ripartizione tra le varie classi di attivo presenti nel portafoglio. L’utilizzo del ribilanciamento crea una gestione di tipo passivo ma dinamico in base a cui vengono periodicamente vendute le attività che hanno espresso le performance più elevate e acquistate quelle maggiormente penalizzate: per esempio, prendendo in considerazione un portafoglio composto per il 30% da titoli azionari e per l’70% da obbligazioni e supponendo che, a seguito di un movimento al rialzo del mercato azionario, la relativa componente modifichi il suo peso, passando al 33% (con la componente obbligazionaria corrispondentemente al 67%) la strategia prevede la vendita di azioni e l’acquisto di obbligazioni per il 3% del valore del portafoglio. La strategia Buy & Hold premia invece le attività che hanno ottenuto le performance migliori in quanto il corrispondente peso di portafoglio aumenta, non essendo previsti interventi di ribilanciamento.

2) Gli investimenti core/satellite si basano su un concetto semplice: dividere il portafoglio in due componenti. La parte core forma il nucleo del portafoglio: a questa si possono aggiungere investimenti satellite, più specializzati o di nicchia. Il core è di solito costituito da strumenti che seguono indici di mercato molto ampi, così da ottenere un rendimento in armonia con la performance generale del mercato (rendimento da beta). La seconda componente del portafoglio è formata dalla parte satellite, che è solitamente rappresentata da investimenti più specializzati, progettati per generare un rendimento addizionale (alfa). In genere l’esposizione della componente satellite è concentrata su mercati specifici, ETF specializzati, fondi gestiti attivamente, oppure investimenti diretti in titoli specifici. Tali investimenti hanno di solito un grado di rischio e commissioni più elevate rispetto ai core.