A gennaio il Nasdaq con un +10,68% ha inanellato il miglior mese dal 2001. Solo qualche mese fa, le parole “tecnologia” e “software” erano impronunciabili ai desk di investimento di tutto il mondo. Erano temi di cui non si poteva parlare e, soprattutto, in cui non si poteva investire. Ora invece il mood è decisamente cambiato.

Cosa sta succedendo allora? Sta per iniziare un’altra fase rialzista per la tecnologia, o è un altro rally del mercato Orso desinato a scomparire di nuovo?

Ospitiamo di seguito la riflessione di Quirien Lemey, Co-Lead PM del fondo Decalia Sustainable Society.

Che cosa sta succedendo?

In primo luogo, indubbiamente, il rally su vasta scala del mese scorso è stato favorito dal rinnovato ottimismo verso le prospettive economiche globali. I segnali che l’inflazione abbia raggiunto il picco, negli Stati Uniti e altrove, fanno sperare che questa settimana la Federal Reserve rallenterà ancora il ritmo di rialzo dei tassi di interesse (o, quanto meno, non lo accelererà). L’allentamento delle restrizioni dovute al Covid-19 in Cina è stata una piacevole sorpresa anche per i mercati (cfr. i nostri commenti macro “Dopo il Grande Reset”). In secondo luogo, raramente abbiamo visto un sentiment così negativo sulla tecnologia come negli ultimi mesi. Al punto che gli investitori non volevano più sentirne parlare (questo è un importante segnale di ripartenza), il che ha portato alla pessima performance di molti titoli azionari, a dicembre. In terzo luogo, non solo le big tech ma anche decine di società software hanno reagito con rallentamenti delle assunzioni e ristrutturazioni. Quest’anno il numero delle “società Rule of 40” (crescita dei ricavi + margine operativo, un parametro molto noto tra chi investe in software) è cresciuto rispetto all’anno scorso (seguono maggiori informazioni).

La combinazione di uno scenario più resiliente sul fronte dei ricavi, di un’applicazione più rapida di misure di protezione del free cash flow e del fatto che anche la Fed sembra essere della partita sta spingendo gli investitori poco esposti ai titoli growth a investire per la paura di rimanere esclusi. Di conseguenza, abbiamo anche osservato una buona dose di short covering, ovvero il riacquisto di titoli precedentemente venduti allo scoperto. Infine, il settore tecnologico è stato in parte aiutato dalla nuova parola d’ordine “AI generativa”…

Siamo all’inizio di una rivoluzione dell’AI?

Il lancio di ChatGPT, il chatbot sviluppato da OpenAI e introdotto a novembre 2022, ha scatenato una mania dell’intelligenza artificiale sui mercati azionari, con crescite vertiginose da inizio anno per società come Nvidia (+50%) o BigBearAI (ben +700%). Decine di aziende hanno annunciato soluzioni competitive o nuovi prodotti che utilizzano la tecnologia ChatGPT.

A onor del vero, l’intelligenza artificiale è stata introdotta molti anni fa e oggi non si contano più le aziende che sostengono di usare l’AI nei loro prodotti. Tuttavia, ChatGPT è il primo prodotto di consumo di massa che consente a chiunque, in ogni parte del mondo, di vedere e toccare con mano il potere e le possibilità dell’AI, e questo ha generato nuova euforia sul tema.

Sì, siamo convinti che l’AI sia la prossima rivoluzione, ma è iniziata anni fa e il lancio di ChatGPT potrebbe accelerarne l’adozione. Detto questo, ciò potrebbe avvenire in modo più graduale di quanto indurrebbe a credere l’attuale frenesia dei mercati azionari. Probabilmente l’adozione di massa dipenderà dal lancio di prodotti specifici con un preciso target di riferimento (ad es. Dramatron di Google, uno strumento interattivo per la co-scrittura di sceneggiature che sfrutta modelli linguistici di grandi dimensioni).

Ma le possibilità sono infinite, e riteniamo che l’AI possa aumentare in modo significativo la produttività dei lavoratori attuali, e questo in tutti i settori, dai designer ai code writer agli avvocati.

Investire in questo trend è meno ovvio. Microsoft possiede parte di OpenAI e integrerà ChatGPT nei suoi prodotti. Dopo aver perso più di un decennio nella ricerca, Microsoft intraprenderà una nuova guerra contro Alphabet nel tentativo di ottenere attività di ricerca ad alto margine.

Ma non escluderemmo Alphabet, che possiede enormi set di dati e investe nell’intelligenza artificiale da più tempo rispetto a OpenAI. Si dice che la qualità dell’AI dipenda dalla qualità dei dati con cui viene addestrata. Inoltre, la ricerca su Google è diventata una necessità vitale per molti di noi e crediamo che la maggior parte delle ricerche continuerà a essere eseguita su Google. Un aspetto più problematico per Google è che la crescente inclusione dell’AI per competere con ChatGPT potrebbe diluire i margini, dato che queste ricerche possono essere varie volte più costose di quelle tradizionali (perché usano una potenza di calcolo superiore).

Abbiamo preferito non investire in società non redditizie come BigBear.ai e C3.ai. Tuttavia, manteniamo una posizione in Nvidia da molto tempo per una sola e unica ragione: l’intelligenza artificiale. Il modo migliore per addestrare e utilizzare questi modelli AI è tramite GPU, e probabilmente Nvidia è l’azienda che trarrebbe i vantaggi più evidenti e immediati dagli investimenti attuali e futuri nell’AI. È impossibile sapere con quali tempi e in quale misura, ma riteniamo che questa sia un’onda da cavalcare nei prossimi anni. Marvell Tech è un’altra società che, secondo noi, beneficerà dell’aumento della spesa in centri di dati.

La domanda da un milione di dollari: la tecnologia ha riacquistato il suo fascino o il rally svanirà?

Innanzitutto, esprimere commenti generici sulla tecnologia è un’abitudine diffusa tra strateghi e generalisti, ma nella maggior parte dei casi non ha molto senso, dato che si tratta di un mercato molto vario con valutazioni e fattori diversi per software, semiconduttori e altri sottosettori. Tuttavia, quando si parla di tecnologia si fa riferimento a big tech, FANG o FAAMG, e si dice che il regno delle big tech sia finito a causa della legge dei grandi numeri e delle strette normative. Ancora una volta, parlare delle big tech ha poco senso perché ogni impresa ha i propri driver e si tratta di attività completamente diverse! Facebook ha sofferto sotto i colpi di TikTok e della sua scommessa su realtà virtuale e aumentata, Amazon ha sovradimensionato la logistica durante il Covid ecc. Sì, la regolamentazione è un ostacolo e il regno libero di queste imprese titaniche è finito, ma questo non è un motivo per ritenere che d’ora in poi non daranno buoni risultati.

Siamo nel settore da abbastanza tempo per sapere che la nuova legge dei grandi numeri era un’argomentazione usata contro Apple quando aveva una capitalizzazione di mercato di 300 miliardi…

Abbiamo un’opinione positiva su alcune aziende e negativa su altre, basata sui fondamentali, e questo si riflette nelle nostre posizioni.

Se esistono un fattore e una linea di attività comuni, si tratta del business cloud di AWS (Amazon), Azure (Microsoft) e GCP (Alphabet). E come per ogni altra attività, c’è stato un rallentamento, dovuto al fatto che la clientela sta ottimizzando la spesa per il cloud.

La gente tende a dimenticare che la flessibilità è la ragione per cui le imprese del cloud sono cresciute così tanto e così in fretta. Come ha spiegato il CEO di Amazon Jassy nella chiamata sugli utili, “Se vi accorgete che la domanda è molto più alta del previsto, aumentare non è certo un problema. Ma se poi risulta che non avevate bisogno di una domanda così elevata, potete restituirci parte del prodotto e smettere di pagare”.

Questa ottimizzazione potrebbe richiedere alcuni trimestri e ovviamente la crescita sta rallentando, ma non abbiamo dubbi sul fatto che queste imprese non abbiano ancora raggiunto la maturità (ad es., Jassy ha stimato che il 90-95% della spesa IT globale sia ancora “on premise”) e che si possa guadagnare sulla scia di queste visioni eccessivamente pessimistiche (ad es., oggi il rapporto EV/Ebitda di Amazon è più basso che durante la recessione del 2008-2009). Inoltre, gli strateghi continuano a privilegiare le azioni value e a mettere i titoli tecnologici nel paniere growth, il che, oltre a essere un approccio superato, è anche una visione delle cose rigida e suscettibile di errori.

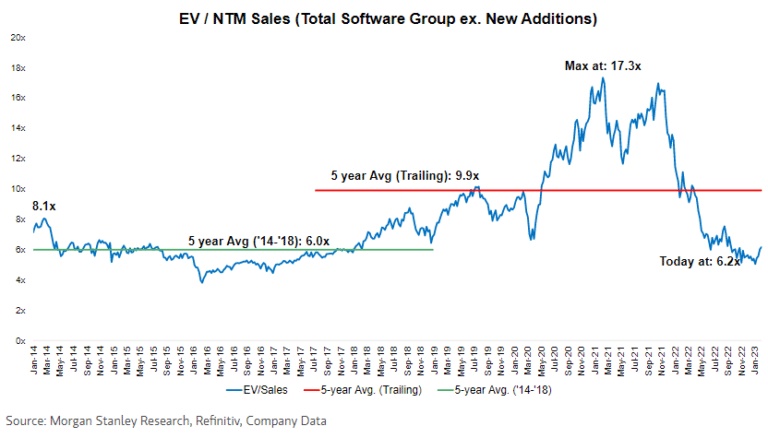

In secondo luogo, quella dei software è la seconda componente per dimensioni del settore tecnologico ed è tra quelle che l’anno scorso hanno registrato le performance peggiori. A dire la verità, siamo stati colti alla sprovvista quando l’area software ha subito un forte declassamento e, con il senno di poi, è evidente che una riduzione delle valutazioni fosse attesa da tempo, soprattutto sulla scia della dinamica di rialzi dei tassi. Tuttavia, a nostro avviso le valutazioni sono diventate molto ragionevoli. Come mostra il grafico seguente, ora stiamo scambiando a valutazioni medie pre-Covid, dunque senza considerare le valutazioni gonfiate degli ultimi tre anni. Inoltre, ci sentiamo di dire che queste aziende sono migliori rispetto al periodo pre-pandemia, con ricavi medi più ricorrenti e margini più elevati.

A questo si aggiunge il fatto che, come spiegato sopra, quasi tutte le società software hanno reagito con rallentamenti delle assunzioni e ristrutturazioni.

Quest’anno il numero delle “società Rule of 40” è cresciuto rispetto all’anno scorso (ad. es., Morgan Stanley ha stimato che i punteggi Rule of 40 del segmento large cap sono saliti al 46% alla mediana, rispetto al 43% dello scorso anno). La Rule of 40 viene utilizzata per bilanciare tra crescita e redditività. Le società di software migliori sono quelle che, oltre a crescere in fretta, lo fanno in modo redditizio.

Quindi sì, la crescita sta rallentando, anche per le società software, ma queste imprese in media hanno più che compensato il rallentamento aumentando i margini. Una caratteristica del settore, che tuttavia raramente si presenta in altri mercati, sono i margini lordi elevati (70-90%) e la possibilità di aumentare rapidamente i margini operativi, portandoli a livelli molto elevati (anche se il secondo scenario è ancora poco esplorato nel mondo degli abbonamenti software e, nella maggior parte dei casi, è ancora in crescita). Questo potenziale è anche la ragione che ha spinto gli attivisti a intervenire, primo fra tutti Salesforce (l’hedge fund Third Point di Dan Loeb, Elliott Management e Value Act, tra gli altri, hanno acquisito una partecipazione nell’azienda).

Dunque, oltre a sostenere che oggi si possa contare sul supporto delle valutazioni, riteniamo che in alcuni casi il sentiment negativo abbia raggiunto livelli ridicoli.

Ad esempio, in base ai soli numeri di consensus di Bloomberg, una società difensiva come Nestlé nel ‘24 avrà un rendimento FCF/EV del 3,4%, rispetto al 2,6% di Datadog, ma Nestlé aumenterà il FCF del 33% nel periodo ‘21-’24, mentre per Datadog il dato è del 266%. A questo ritmo, a questa azienda basteranno 2 anni per diventare più conveniente di Nestlé in termini di FCF. E questa è una delle più belle storie di crescita redditizia del settore software. È vero, proprio come AWS e Azure, è un’impresa di software di consumo, quindi in rallentamento, e c’è una forte concorrenza, ma solo nell’ultimo trimestre questa azienda è cresciuta ancora di oltre il 60% ed è stata piuttosto redditizia (margini FCF superiori al 20%), anche considerando la remunerazione basata sulle azioni.

Palo alto Networks, una società di cibersicurezza in forte crescita (>20%), considerata una delle aziende del settore più difensive con margini FCF > 30%, ha un rendimento FCF/EV ‘24 vicino al 6%. Questi sono solo alcuni esempi, ma il punto, secondo noi, è che come quando il mercato azionario ha esagerato al rialzo durante il Covid, ora stiamo esagerando al ribasso, e questo genera delle opportunità. Il sovrappeso su società di software redditizie a crescita secolare è una delle nostre convinzioni principali.

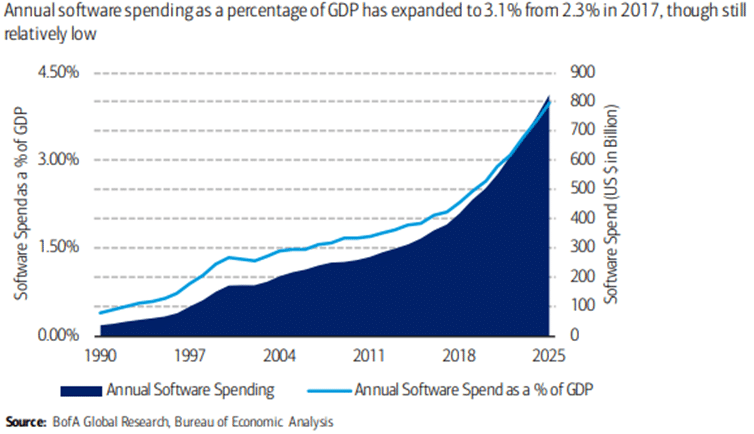

Allo stesso tempo, c’è molto scetticismo sul tasso di “assorbimento” della spesa IT nel settore. In sintesi, è possibile che per un po’ il software abbia perso il suo fascino sul mercato azionario, ma non lo ha mai fatto nel mondo reale (cfr. figura seguente). Il software sta diventando sempre più importante per QUALSIASI impresa mondiale e le cose non cambieranno, anzi.

Per i semiconduttori, un sotto-segmento tecnologico più piccolo ma comunque importante, la situazione è diversa. Storicamente, tendono a essere più ciclici e le valutazioni generalmente sono convenienti (esclusa Nvidia). Ci sono alcuni mercati finali importanti come quello dei consumi (PC, smartphone), dell’auto, dell’industria e dei centri di dati, tutti con dinamiche diverse. Il mercato dei consumi ha subito i rallentamenti maggiori, poiché dopo la corsa all’acquisto di nuovi dispositivi durante i lockdown la domanda è drasticamente crollata. La domanda è: fino a che punto rallenteranno gli altri mercati, e questo inciderà sui prezzi/margini? Se abbiamo raggiunto il picco dei margini e della domanda, forse le valutazioni si riveleranno meno convenienti di quanto sembrerebbe al momento.

E ancora, ci sarà una ripresa nel secondo semestre, e a che velocità? Sappiamo tutti che non è facile prevedere i tempi del mercato, e questa regola vale anche per i semiconduttori.

Di conseguenza, ci concentriamo su aziende guidate da trend secolari come il passaggio al carburo di silicio e ai veicoli elettrici nel settore automobilistico e la necessità strutturale di aumentare la spesa per i centri di dati, mentre proliferano i dati e cose come l’intelligenza artificiale.

Dunque è vero che la “tecnologia” ha riacquistato il suo fascino? Questo dipenderà in gran parte dalla performance dei principali componenti e purtroppo, cosa più importante, da cosa succederà sul piano dei tassi e dell’economia globale. Tuttavia, ora che le valutazioni sono tornate a livelli più normali, le stime sono state tagliate e le aspettative ridimensionate, ci sentiamo molto più a nostro agio. Non prevediamo un forte rally dei titoli tecnologici da qui in avanti, ma saremmo sorpresi se scendessimo a minimi più bassi (a parte un grande rallentamento macro). Ciò di cui siamo sicuri è che la tecnologia fa di nuovo parte dell’universo investibile.