Indice

Oggi ospitiamo sul sito per la prima volta Saira Malik, CFA, Chief Investment Officer di Nuveen, azienda di Global Investment Management con sede negli States, che ci spiega come e perché in uno scenario di alta inflazione e manovre restrittive delle Banche Centrali, l’aggiunta del settore infrastrutturale in un portafoglio possa fare beneficiare la struttura dello stesso e il suo rendimento.

I mercati cercano di vedere attraverso la nebbia ma le previsioni restano incerte

I mercati Usa sia azionari che obbligazionari hanno registrato significativi rialzi nelle prime settimane del 2023 grazie al permanere della disconnessione tra le aspettative del mercato e la retorica della Federal Reserve. L’indice S&P 500 ha toccato livelli di prezzo che non si vedevano dall’agosto 2022, mentre l’indice Bloomberg U.S. Aggregate Bond ha guadagnato il 3% a gennaio. Rimaniamo più costruttivi nei confronti del reddito fisso grazie a fondamentali solidi, rendimenti più elevati e un contesto di tassi in miglioramento. Il recente rally del mercato azionario è stato supportato da dati economici promettenti che hanno indotto la Fed a ridurre il ritmo di rialzi dei tassi e costretto il presidente Jerome Powell a riconoscere che ci sono segnali di disinflazione. Queste sono notizie positive. I mercati azionari sembrano insistere nel prezzare lo scenario migliore di un atterraggio morbido e di un cambio di politica monetaria nel 2023 nonostante il permanere di un rischio di downside potenzialmente pericoloso.

Più bassi e più lenti o più alti e più a lungo

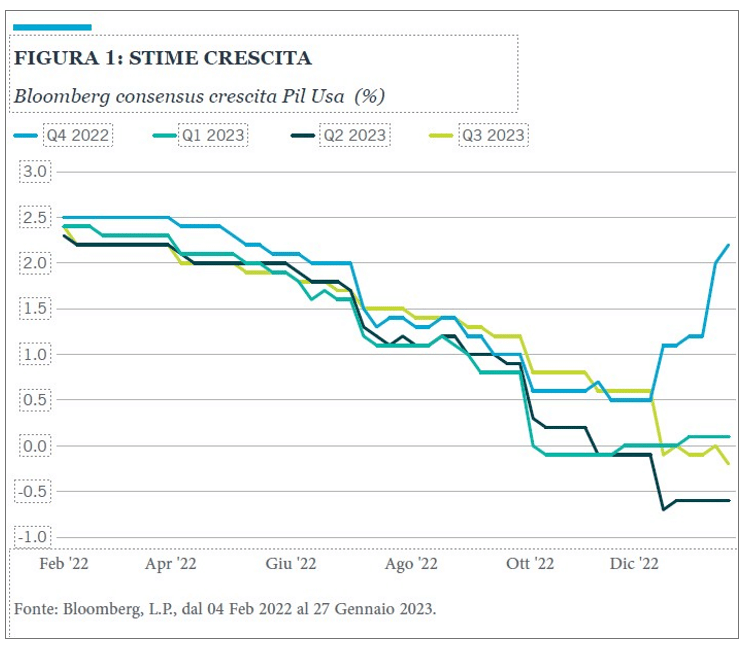

È probabile che la Fed mantenga i tassi più alti più a lungo, fino a quando non si convincerà che le pressioni inflazionistiche su abitazioni e salari si sono attenuate, oppure fino a quando il prezzo inflitto da oltre 400 punti base di rialzo del costo del denaro diventerà troppo oneroso. Le stime di consenso prevedono ancora una recessione, seppur lieve, fino alla metà del 2023 (Figura 1).

Questa previsione è supportata dalla lettura del PMI manifatturiero dell’Institute for Supply Management (ISM) di gennaio, scesa a 47,4. Dall’inizio della serie storica dell’ISM nel 1948, i nuovi ordini sono stati così bassi solo immediatamente prima o subito dopo l’inizio di una recessione. Per le aziende dell’S&P 500, le stime di crescita degli utili per il 2023 rimangono positive e le loro azioni continuano a essere scambiate agli stessi livelli di valutazione di quando il tasso dei fed funds puntava nella direzione di 0,25%-0,50%. Guardando avanti, gli investitori dovranno bilanciare i rischi presentati dagli attuali livelli di valutazione con quelli della decelerazione della crescita economica. Riteniamo che le asset class resistenti alla recessione, incluse le infrastrutture, meritino di essere prese in considerazione.

Considerazioni di portafoglio

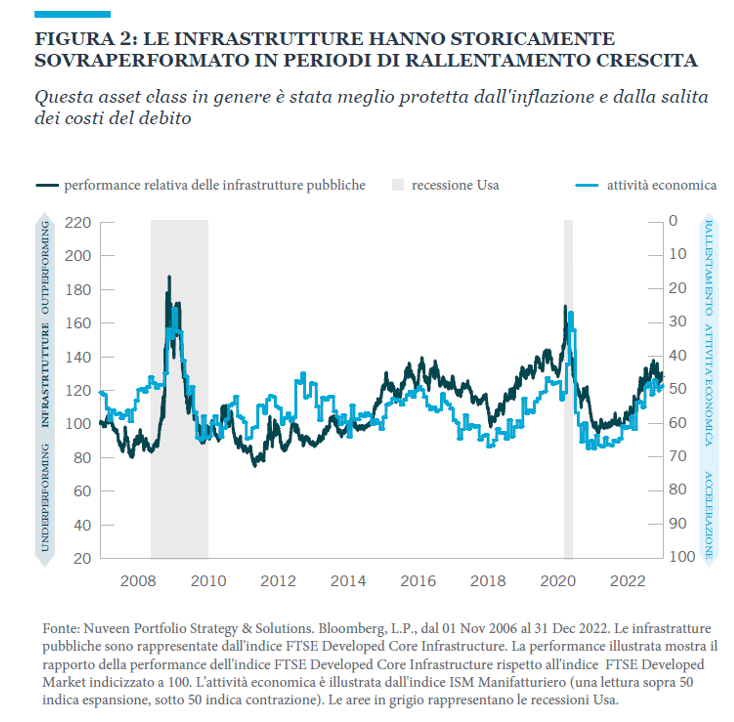

Nel breve termine, per i clienti e i loro portafogli, il miglior attacco è una buona difesa e un posizionamento difensivo sull’azionario, includendo le infrastrutture pubbliche statunitensi. Questo settore tende a essere ben protetto dai maggiori costi derivanti dall’aumento dei tassi e dall’incremento dell’inflazione. L’inflazione continua a diminuire ed è scesa del 2,6% dal giugno dello scorso anno, anche se prevediamo che il prossimo calo del 2,6% sarà molto più difficile del primo. L’inelasticità della domanda per i servizi essenziali forniti dalle infrastrutture potrebbe inoltre proteggere l’asset class dal rallentamento dell’economia. (Figura 2).

Nell’ambito delle infrastrutture statunitensi, preferiamo la gestione dei rifiuti, i gasdotti midstream e le utility. Per quanto riguarda le utility, le attività focalizzate negli Stati Uniti e il contesto normativo favorevole offrono un certo grado di protezione dalle minacce geopolitiche e consentono di trasferire al consumatore parte dell’aumento del costo del capitale e dell’inflazione. L’approvazione dell’Inflation Reduction Act nel 2022 rende gli investimenti in energia pulita ancora più interessanti.

Questa legge ha reso l’impiego e il finanziamento delle energie rinnovabili molto meno costoso, consentendo un’accelerazione degli investimenti.

Con il mondo che diventa più dipendente dalle risorse energetiche statunitensi, i gasdotti midstream sono destinati a beneficiare delle crescenti sfide poste dalla scarsità di energia a livello globale. La maggior parte dei contratti prevede un canone fisso, con una componente progressiva, che consente ai ricavi di aumentare con l’inflazione. Le società di gestione dei rifiuti dovrebbero crescere più del mercato grazie a una costante domanda per i loro servizi, che si traduce in potere di determinazione dei prezzi. Questi servizi di qualità elevata dovrebbero generare flussi di cassa prevedibili anche in caso di rallentamento dell’economia.

Foto di copertina by Timo Volz su Pexels: https://www.pexels.com/it-it/foto/foto-aerea-di-auto-su-strada-3769292/

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.