Rimbalzo “difensivo” in attesa della Fed. E’ il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

In linea con le attese della maggior parte degli operatori, nella settimana che si è appena conclusa abbiamo osservato un rimbalzo sul mercato azionario globale, senza che questo rappresenti una particolare sorpresa.

Tuttavia, è del tutto comprensibile che, per la maggior parte dei non addetti ai lavori, clienti in primis, quanto si sia verificato rappresenti un qualcosa di difficilmente comprensibile: Amazon e Facebook sperimentano la correzione più marcata degli ultimi vent’anni, dopo la pubblicazione dei risultati trimestrali, i dati su inflazione e salari non accennano ad evidenziare segnali di rallentamento, ma tutti i principali indici azionari chiudono in forte rialzo e sui massimi della settimana. Cerchiamo di contestualizzare il tutto, col fine di spiegare, o almeno ad ipotizzare, le ragioni della price action dell’ultima settimana.

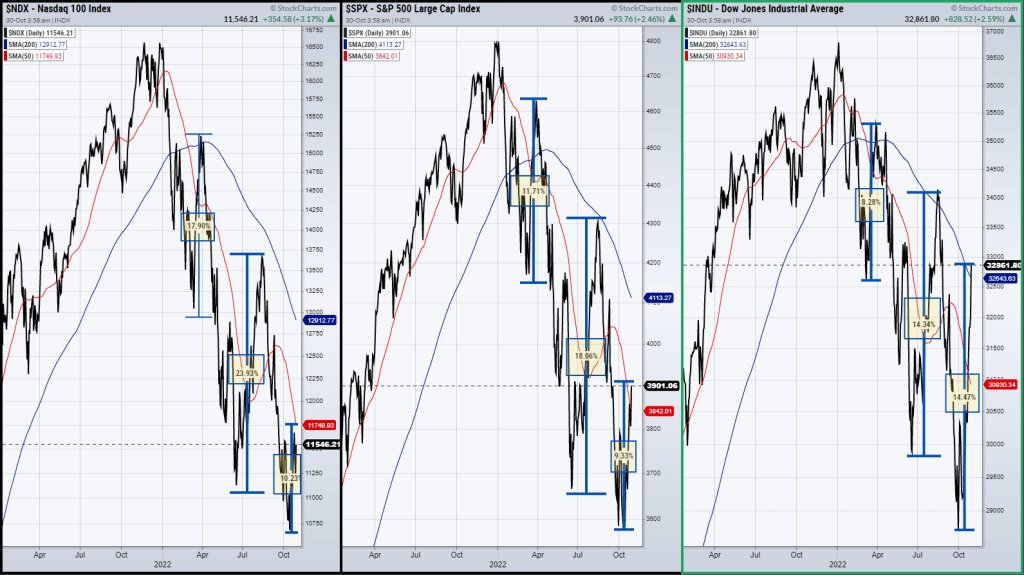

Il primo dato che emerge con grande chiarezza dalla lettura del rimbalzo dai minimi del 12 ottobre scorso è la netta sovraperformance del Dow Jones rispetto al Nasdaq e all’S&P500.

Fonte: Nasdaq100, S&P500 Large Cap Index, Dow Jones Industrial Average (aprile 2021-ottobre 2022)

L’esperienza degli ultimi dieci anni ci suggerirebbe di ipotizzare, in caso di rimbalzo, una sovraperformance del Nasdaq100 rispetto agli altri indici ma oggi siamo in un contesto di mercato diverso, che premia in misura maggior, fosse anche solo in termini relativi, il comparto value rispetto a quello growth. Non solo: il Dow Jones ha chiuso la settimana sopra la media mobile a 200 giorni, sui limiti di quella che potrebbe legittimamente apparire un’inversione rialzista del trend attuale.

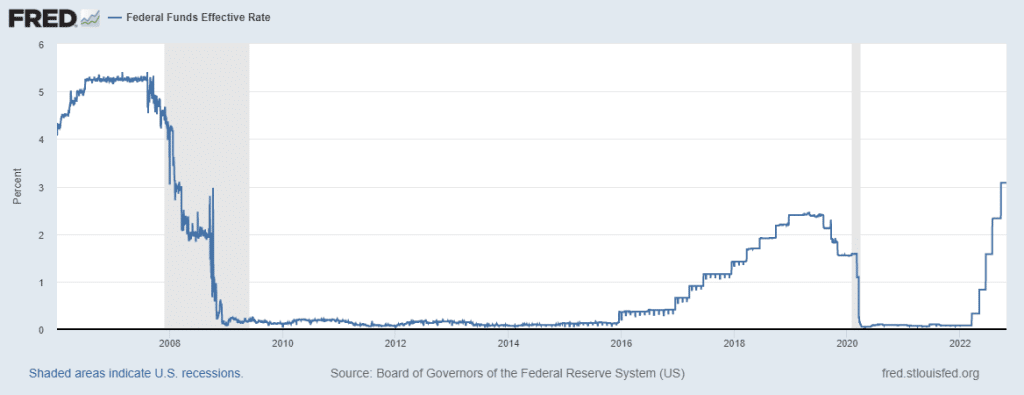

Questo rimbalzo è avvenuto con l’avvicinarsi della riunione della Fed del 2 novembre prossimo: le proiezioni sono per un aumento di 75 punti base, portando i Fed Funds nella forbice compresa tra il 3,75% e il 4%, il livello massimo dal 2008.

Fonte: Fred

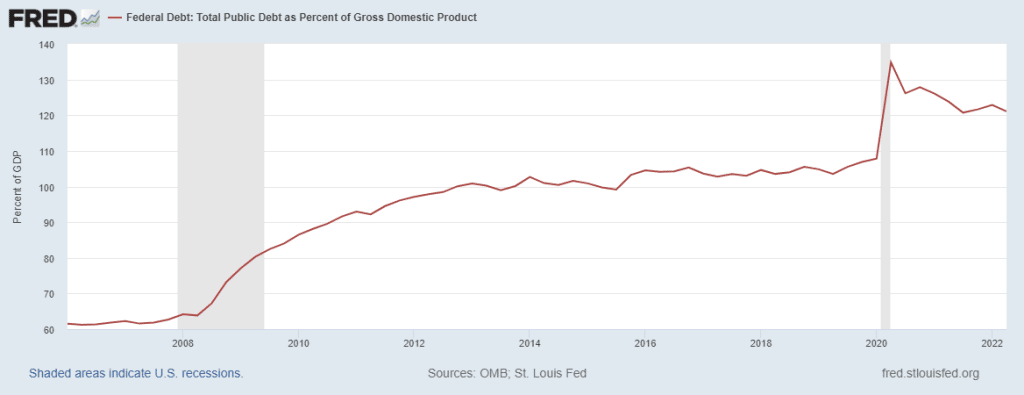

Astraendosi per un momento dall’analisi dalle evoluzioni più recenti dei prezzi e delle relative dinamiche intermarket, è importante sottolineare come il solo debito pubblico americano, nel 2008, era pari al 60% del PIL mentre oggi è pari al 120%. Questo stato di cose comporta un problema di sostenibilità degli attuali livelli dei tassi d’interesse con cui, presto o tardi, tutte le banche centrali dovranno confrontarsi.

Fonte: Fred

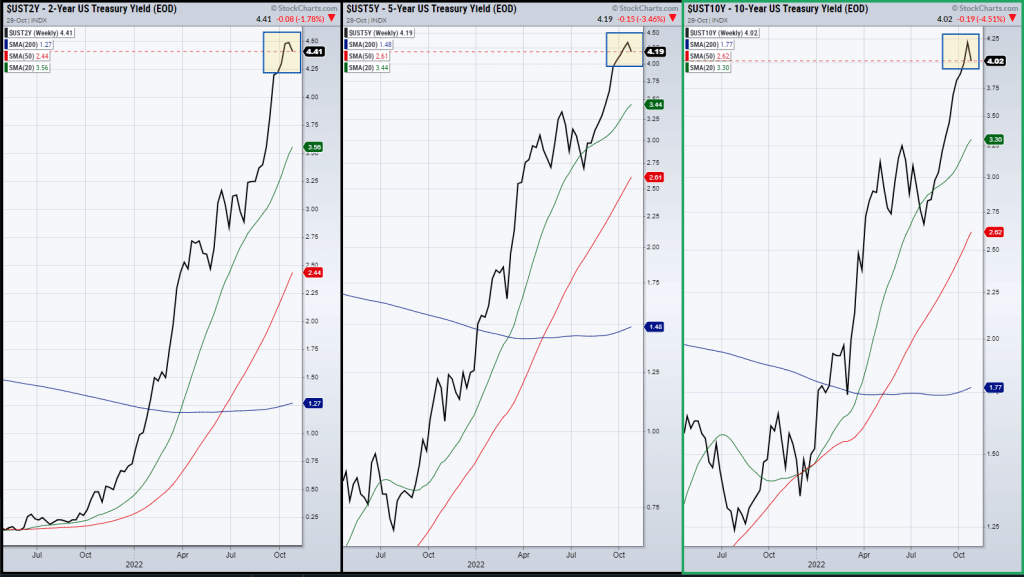

Alla luce di quanto osservato sul mercato azionario, quali novità osserviamo su quello monetario ed obbligazionario? Semplicemente nessuna. I rendimenti dei Treasuries USA gravitano ancora intorno ai massimi di periodo, mentre prosegue l’inversione della curva dei rendimenti nel periodo 2-10 anni e certamente non si osservano segnali di esaurimento dell’attuale trend a rialzo dei rendimenti.

Fonte: 2 Year, 5 Year, 10 Year US Treasury Yield (luglio 2021-ottobre 2022)

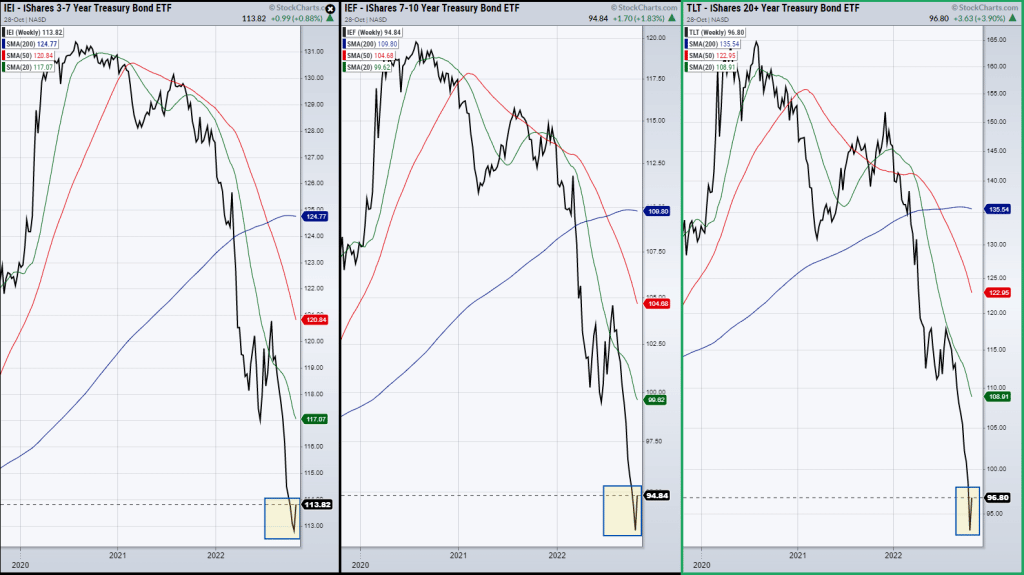

Naturalmente, questo stato di cose si riflette anche sui prezzi dei principali ETF obbligazionari americani.

Fonte: iShares 3-7 Year, 7-10 Year, 20+ Year Treasury Bond ETF (2020-2022)

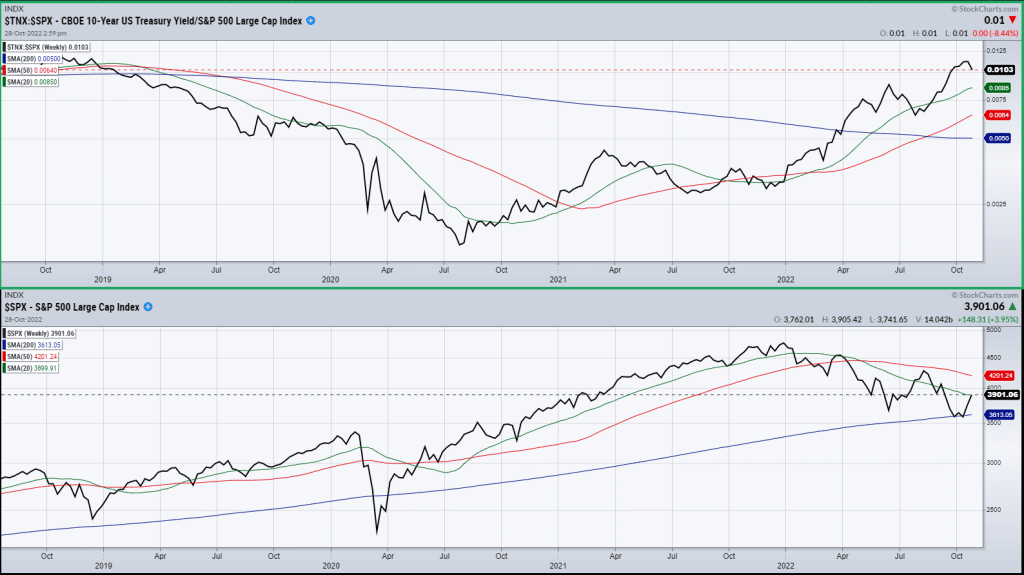

Sul piano delle dinamiche intermarket tra rendimenti dei Treasuries a dieci anni ed S&P500 il quadro resta quindi quello di un uptrend molto chiaro, con la forza relativa tra le due variabili che resta stabilmente sopra la media mobile a 20, 50 e 200 giorni.

Fonte: CBOE 10- Year US Treasury Yield / S&P500 Large Cap Index – S&P500 Large Cap Index

(ottobre 2019-ottobre 2022)

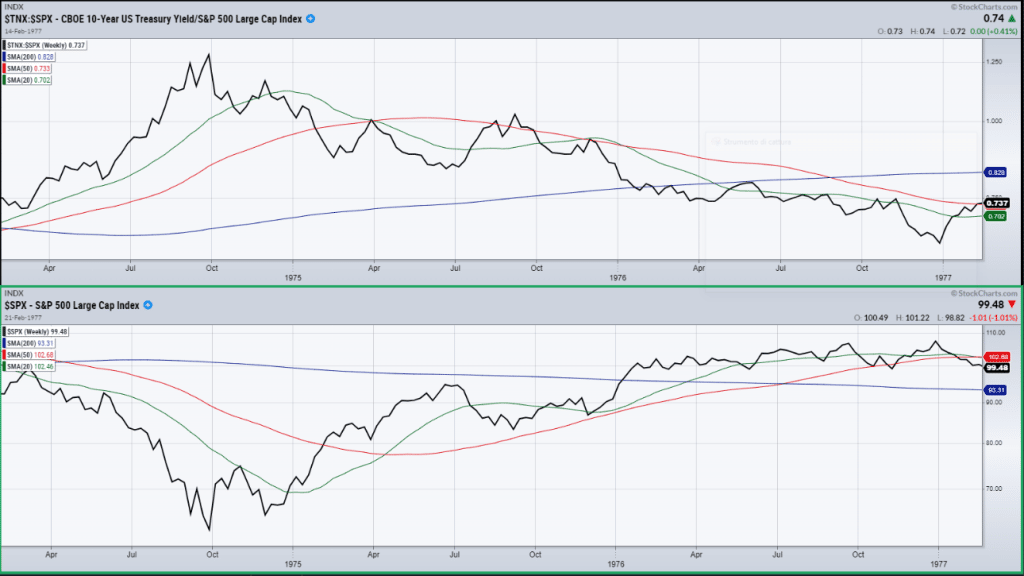

Diverso sarebbe il quadro se il contesto attuale assomigliasse maggiormente a quello osservato tra il 1973-1977, come con maggior dettaglio abbiamo argomentato nei commenti delle settimane precedenti.

Fonte: CBOE 10- Year US Treasury Yield / S&P500 Large Cap Index – S&P500 Large Cap Index

(aprile 1974-gennaio 1977)

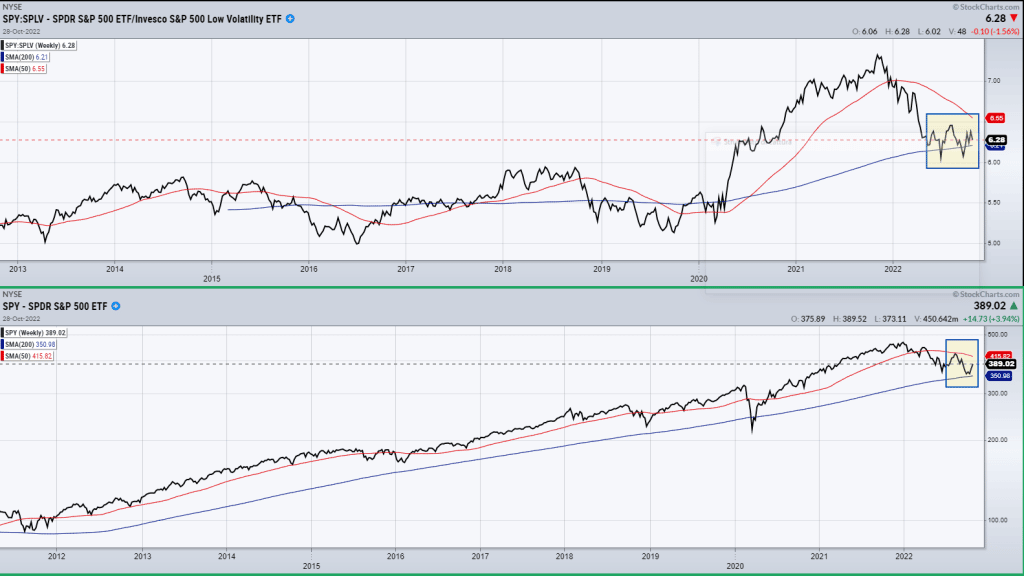

Se la dinamica intermarket tra S&P500 e Treasuries conferma, con chiarezza, come le condizioni del mercato del credito non siano mutate nelle ultime settimane, ulteriori interessanti indicazioni vengono dalla verifica da quali componenti dell’S&P500 hanno guidato il rialzo delle ultime settimane.

La prima viene dall’analisi della forza relativa tra S&P500 e la sua versione “low volatility”, rappresentata dall’ETF SPLV. Come osserviamo, non si osserva sovraperformance dell’S&P500, a conferma di quanto il rimbalzo attuale non sia stato guidato dalla sua componente growth.

Fonte: SPDR S&P500 ETF / Invesco S&P500 Low Volatility – SPDR S&P500 ETF (2013-2022)

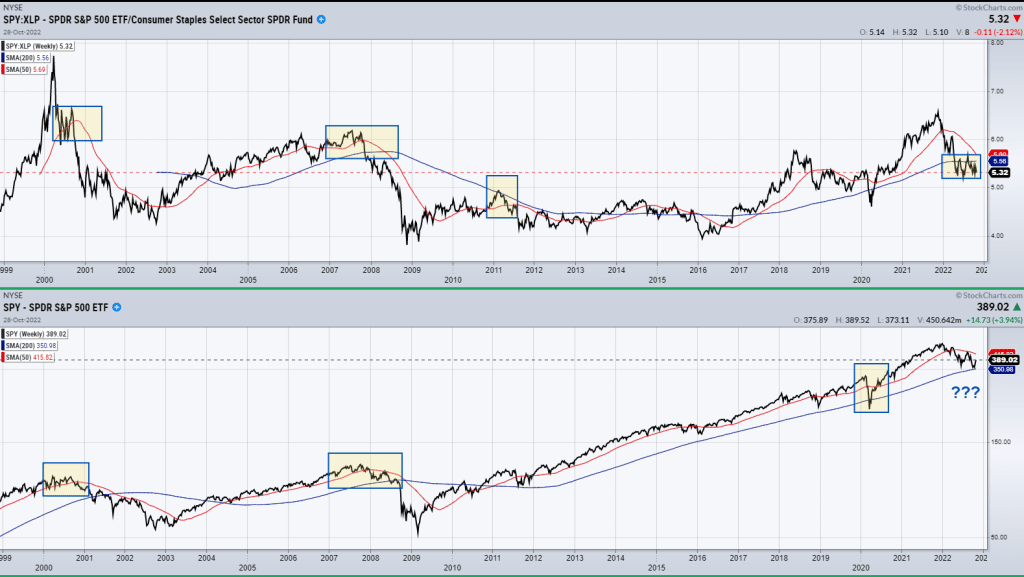

Un’ulteriore conferma di quanto questo rimbalzo sia stato guidato dalla sua componente “difensiva” viene dall’analisi della forza relativa tra l’S&P500 e XLP, il principale ETF rappresentativo del comparto Consumer Staples.

Come osserviamo, la rottura della media mobile a 200 settimana del rapporto SPY:XLP negli ultimi 20 anni è coinciso con fasi di particolare fragilità, o financo di correzione, dell’indice americano. Anche in questo caso, la dinamica delle ultime settimane evidenzia come il mercato abbia sviluppato questo rimbalzo primariamente grazie al contributo della componente value e in misura minore di quella growth.

Fonte: SPDR S&P500 ETF / Consumer Staples Select Sector SPDR Fund – SPDR S&P500 ETF (2000-2022)

Venendo alle conclusioni, quanto osservato sui mercati azionari nelle ultime settimane evidenzia un quadro di breve e medio termine in chiaro miglioramento, sebbene quello di fondo resti ancora estremamente fragile. In questo senso, l’aspetto meno rassicurante si ritrova nella dinamica dei rendimenti sul mercato monetario, che restano in ferma ascesa e non accennano a correggere. Su questo fronte, anche la pubblicazione negli Stati Uniti del dato relativo al employment cost index e del PCE (Personal Consumption Expenditures) nella giornata di venerdì hanno confermato il permanere di una sostenuta pressione a rialzo dell’inflazione. È risaputo che la Fed osservi entrambi, il PCE in misura particolare, con particolare attenzione. Prescindendo da quanto avverrà nella riunione di mercoledì, quanto osservato finora è un tipico movimento in controtrend, come spesso abbiamo avuto modo di verificare quando abbiamo analizzato i bear market del recente passato. È altresì vero che il minimo del 12 ottobre scorso, in area 3.500, è oggi piuttosto lontano e che un prossimo test di area 4.200 è tutt’altro che escluso. Dopo dieci mesi, siamo ancora in un mercato pienamente ribassista, con oscillazioni all’interno di range di prezzo molto ampi: come sempre, il tempo che passa, con il suo carico informativo, pazienza e risk management devono restare i nostri principali alleati.