Mercati e ciclo economico, oltre i numeri. È il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

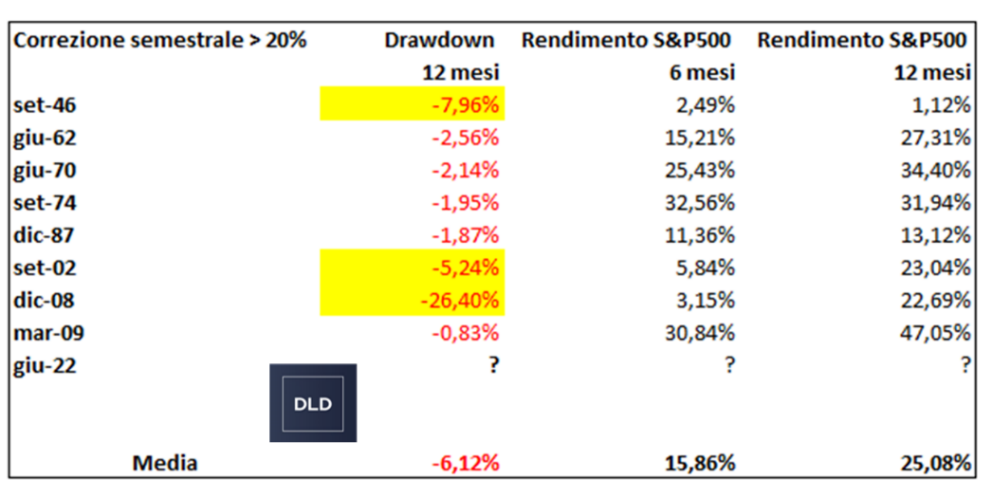

La chiusura del semestre sul mercato azionario, uno dei peggiori di sempre indipendentemente dalle metriche di riferimento, ha generato un fiorire di approfondimenti statistici a cui volentieri anche noi ci siamo accodati. In particolare, nella giornata di venerdì scorso, abbiamo ricordato dalle colonne di Milano Finanza rendimenti e drawdown a sei e dodici mesi dell’S&P500 dopo una chiusura semestrale in flessione di almeno il 20%. Come osserviamo, se escludiamo quanto registrato nel 2008, il rapporto rischio / rendimento dell’indice americano è particolarmente attraente.

Fonte: DLD Capital SCF

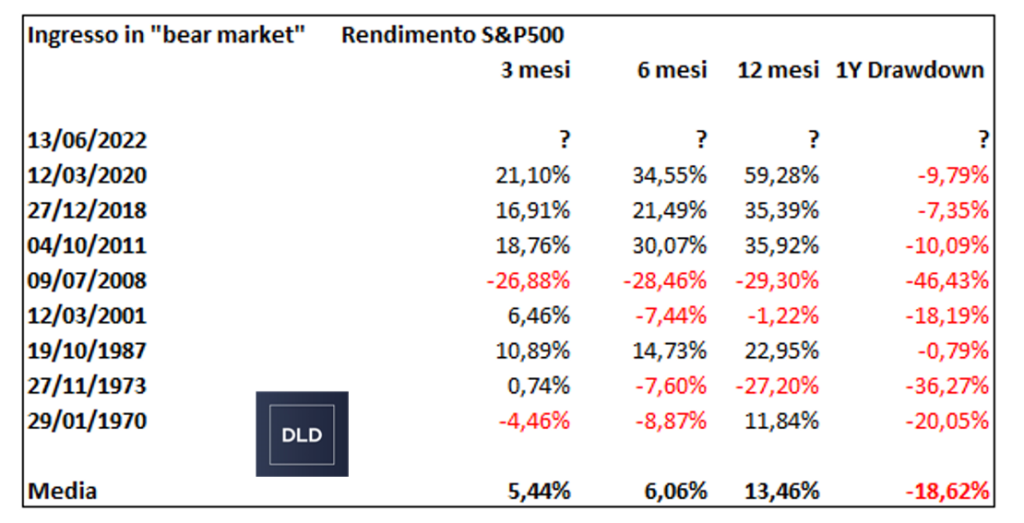

Nelle settimane precedenti avevamo prodotto un calcolo molto simile, anche se in relazione a performance e drawdown dell’indice dalla data ufficiale d’ingresso in “bear market”.

Fonte: DLD Capital SCF

Sulla base di questa metodologia di calcolo, il quadro cambia significativamente: in primis, il drawdown a dodici mesi passa dal 6,12% al 18,62%. Secondariamente, il drawdown addizionale va a penalizzare i dodici mesi successivi al “segnale”, oltre che nel 2008, anche nel 2001 e 1973.

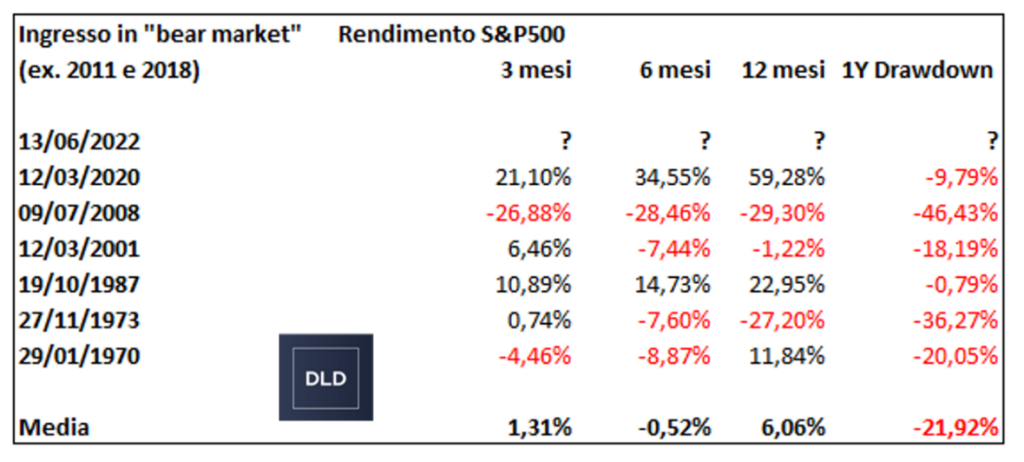

In aggiunta, se escludiamo le correzioni del 2018 e 2011, dove l’ingresso in “bear market” è coinciso con il minimo di periodo, il quadro generale di rendimenti e rischi relativi si fa indiscutibilmente più complesso.

Fonte: DLD Capital SCF

Quali considerazioni ci restituisce questo complesso di osservazioni? La prima è che, per quanto possa non essere di nostro immediato gradimento, la consapevolezza di dove siamo oggi e dove potremmo dirigerci, sia pur nella più estrema e pessimistica delle ipotesi, rappresenta un elemento di consapevolezza che, se sfruttato a nostro vantaggio, finirà per ripagare con soddisfazione il nostro lavoro e il capitale investito.

La seconda, più immediata ed ugualmente importante, è che la gran parte delle analisi sviluppate in questi mesi ci dice chiaramente che siamo di fronte a due scenari possibili: un’estensione piuttosto moderata della correzione attuale (1962, 1970, 1974, 1987, 2018 e 2020) o, diversamente, un’ulteriore flessione di dimensioni altrettanto profonde a quella appena sperimentata e la cui risalita potrebbe essere piuttosto estesa nel tempo (1973, 2001 e 2008). Ancor più prosaicamente: siamo a metà strada di una discesa come quella del 2008 o la flessione è nel complesso prossima alla fine? Questa domanda, per quanto complessa possa essere, necessita la migliore risposta che riusciamo a formulare.

Venendo al piano reale delle cose, le ultime settimane hanno evidenziato un mercato azionario ancora in flessione e che ha chiuso il semestre sostanzialmente sui minimi di periodi. Diversamente, i segnali più significativi vengono da quanto osserviamo su quello obbligazionario, tanto in Europa quanto negli Stati Uniti.

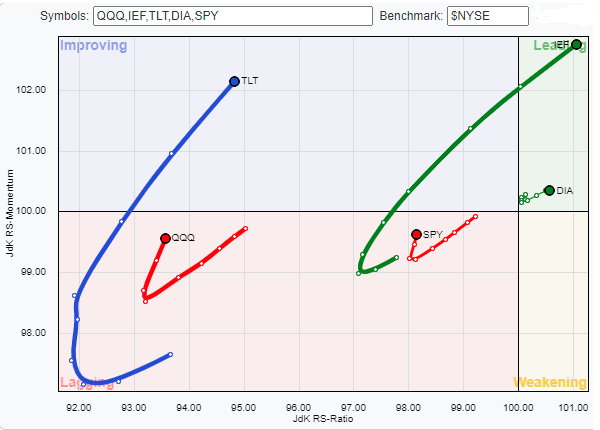

Come possiamo osservare nel grafico sottostante, il maggior cambio di scenario si è osservato su due ETF, IEF e TLT, che investono sui Treasuries USA, rispettivamente con duration compresa tra 7 e 10 anni (IEF) e superiore ai 20 anni (TLT). Considerando la correzione osservata sul comparto obbligazionario, nelle ultime dodici settimane sia IEF che TLT hanno guadagnato poco più del 2%, a fronte di una correzione azionaria ed obbligazionaria che si è estesa ulteriormente nel periodo considerato.

Relative Rotational Graph (30 marzo-30 giugno)

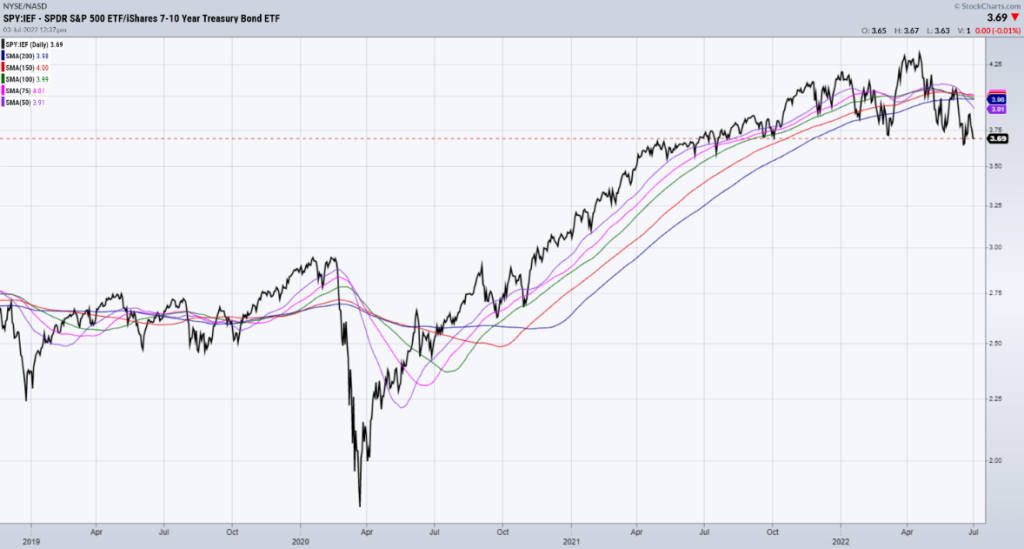

La ripresa di forza relativa dei Treasuries USA è molto ben visibile nel confronto con l’S&P500 e con l’ETF JNK, che ben rappresenta il segmento High Yield americano.

S&P500 ETF / Ishares 7-10 Year Treasury Bond ETF (2019-2022)

SPDR Barclays High Yield Bond ETF / IShares 7-10 Year Treasury Bond ETF (2020-2022)

Esattamente, cosa descrive questo stato di cose? Generalmente, movimenti di questo tipo, sia pur in uno stato embrionale, descrivono un crescente stato di avversione al rischio da parte degli investitori, come abbiamo in diverse circostanze del passato osservato. Il rischio recessione ad oggi è più che reale e quanto osserviamo è perfettamente coerente con un quadro macroeconomico in progressivo peggioramento.

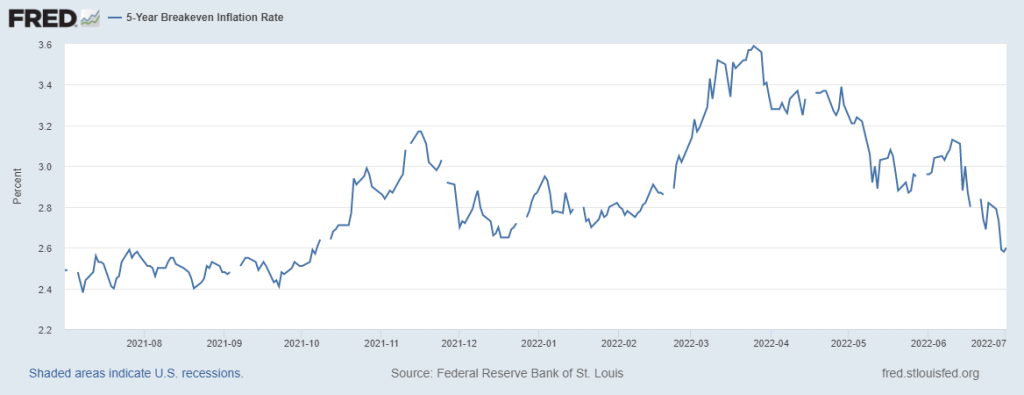

Come si sposa questa rapida compressione degli spread con la dinamica inflazionistica osservata in questi mesi? Ad oggi i breakeven inflation rates, su tutte le scadenze, sono scesi decisamente, anche a seguito della correzione osservata su diverse materie prime nelle ultime settimane. A queste condizioni, è evidente come i mercati ad oggi considerino una possibile recessione come la miglior “cura” per l’inflazione dei prossimi mesi.

5 Year Breakeven Inflation Rate (2021-2022)

Ulteriori elementi di conferma circa un raffreddamento delle materie prime viene anche dalla recente dinamica del Copper/Gold Ratio, dove a pesare è stata soprattutto la recente flessione del rame, sceso di oltre il 20% in meno di un mese.

Copper/ Gold Ratio (2020-2022)

Questo mutato stato di aspettative sul piano della crescita economica e dell’inflazione attesa non deve essere sottovalutato: storicamente siamo abituati a recessioni a carattere “deflattivo”, mentre negli ultimi mesi la presenza di alta inflazione e rallentamento economico prefiguravano uno scenario, generalmente definito “stagflazione”, ossia la compresenza di alta inflazione e bassa crescita all’interno del medesimo ciclo economico.

Paradossalmente, una recessione di tipo deflattivo rappresenta uno scenario al quale siamo maggiormente abituati e, in questo senso, la ripresa di forza relativa dei Treasuries non rappresenta una sorpresa. D’altronde, ben sappiamo che una stabilizzazione del credito, e la sua successiva ripresa di valore, rappresenta condizione essenziale per una successiva stabilizzazione dell’azionario.

Tornando ora alla domanda originaria, e all’esame di realtà che ne consegue, è evidente come la correzione degli ultimi sei mesi ci imponga un impegno analitico ulteriore, in assenza di particolari segnali di “bottom” del mercato azionario. Certamente, nella mente di molti analisti con qualche anno di esperienza è difficile che non scorra per la mente il seguente grafico.

S&P500 / Vix Index New Methodology (2007-2009)

La correzione del 2008 avvenne in un movimento di lenta “distribuzione” dei prezzi fino ad una flessione complessiva intorno al 20%. Durante quella fase l’indice Vix rimase in un trading range che aveva area 30-35 nella parte superiore del range. Con la rottura al rialzo di quell’area il Vix arrivò fino a toccare in due occasioni area 75 e, nello stesso lasso di tempo, l’S&P500 arrivò a correggere ulteriormente fino al suo minimo di marzo 2009. In questo senso, è interessante notare come, in corrispondenza del minimo dell’S&P500, l’indice Vix andò successivamente ad invertire il suo trend, ritornando nella sua normale condizione ribassista. Nell’ambito di questa correzione il Vix ancora non ha fatto la sua comparsa al di sopra di area 35: da qui il timore che il peggio, tecnicamente parlando, non sia ancora alle spalle.

In conclusione, la settimana appena conclusa ci ha riportato in dote i benefici della diversificazione sull’obbligazionario, soprattutto nel caso dei Treasuries USA. La loro ripresa di forza relativa rappresenta un segnale importante per il mercato del credito ma anche l’evidenza che gli investitori iniziano a pesare lo scenario di recessione-deflazione come marginalmente più verosimile di uno a cui la recessione si accompagni all’inflazione.

Sul piano di quanto attenderci sul fronte azionario, la flessibilità nella sua forma massima resta la sola opzione. Sarà come nel 2008? A nessuno è dato saperlo. Dobbiamo essere operativamente preparati all’evenienza? Necessariamente.

Se c’è una cosa che ho imparato in questi anni è che la prima condizione che dobbiamo conquistarci, per scegliere, è la libertà: essere liberi significa avere la forza di non farsi condizionare, essere liberi significa trovare il coraggio di abbandonare i modelli del passato, le vecchie abitudini e le dipendenze. Le strade comode e rassicuranti non portano da nessuna parte e, di sicuro, non aiutano a crescere: aiutano solo a perdere il senso del viaggio. (Sergio Marchionne)