Aspettando che ritorni il sole… È il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

In più di una circostanza ho sottolineato come uno dei rischi principali in questo lavoro risieda nell’avere posizioni predittive rispetto all’evoluzione dei mercati. Questa dinamica emerge frequentemente dal confronto con i colleghi dove, inevitabilmente, si finisce per proiettare livelli e tempistiche entro le quali prevediamo, appunto, che si verificherà questo o quell’evento. Personalmente, ritengo che dovremmo limitarci a leggere la narrativa che i numeri mettono sotto i nostri occhi, senza con questo “innamorarci”, per quanto possibile, di uno scenario piuttosto che di un altro.

Si è appena chiusa una settimana caratterizzata da un deciso rimbalzo dell’obbligazionario e, soprattutto, del mercato azionario. Una serie di fattori ha concorso a quanto osservato: la correzione delle materie prime e, soprattutto, la parziale compressione dei rendimenti obbligazionari, tanto negli Stati Uniti quanto in Europa. La possibilità di un’estensione di questo rimbalzo è molto probabile ma, ovviamente, la questione più significativa è se questo rimbalzo possa ad oggi essere identificato come un “bottom” del bear market di questo 2022. Andiamo con ordine.

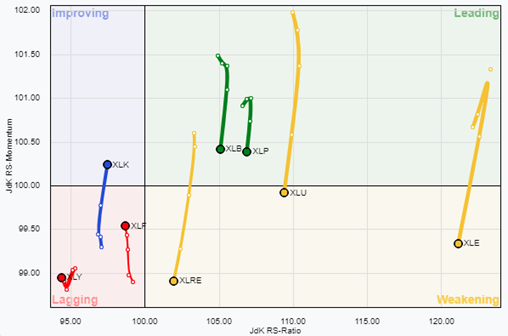

Nella correzione del mercato azionario di questi mesi il settore più colpito è stato quello tecnologico, mentre gli unici rendimenti positivi sono stati quelli del comparto delle utilities e dell’energy. Nelle ultime quattro settimane, questo stato di cose ha evidenziato un primo significativo cambio di rotta. Come evidenziato dal quadrante sottostante, dove sono stati inseriti i principali ETF settoriali americani, il comparto dell’energy (XLE), dell’immobiliare (XLRE) e delle utilities (XLU) è uscito dal quadrante “leading” ed è entrato in quello “weakening”, mentre, al contrario, i progressi più significativi sono stati registrati da quello tecnologico (XLK).

Rotazione settoriale USA: 24/05/2022-24/06/2022

Espresso in termini di rendimento percentuale, è molto evidente come il comparto che ha meglio performato in questi mesi, quello dei materiali di base e dell’energetico, ha dato vita ad una correzione molto profonda nelle ultime quattro settimane.

Performance settoriale USA: 24/05/2022-24/06/2022

Una ripresa di forza relativa di alcuni settori particolarmente penalizzati, in primis quello tecnologico, va inquadrato nell’ambito di quello che ad oggi resta un rimbalzo nel quadro di un trend ribassista. Come sempre, per avere un’idea più concreta di quanto osservato sul comparto azionario, verifichiamo anche quali indicazioni ci vengono fornite dal fronte obbligazionario.

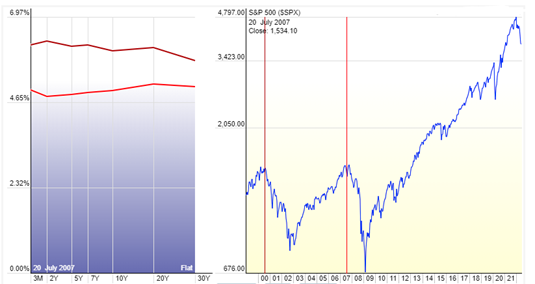

Come noto, il comparto del credito viene da una delle più grandi correzioni dal 1980. In questo senso, il Dow Jones Corporate Bond Index, il principale indice obbligazionario corporate USA, è in una condizione di ipervenduto superiore anche a quella osservata nella crisi del 2008-2009. Tuttavia, se osserviamo la dinamica di prezzo delle ultime settimane, si osserva una divergenza rialzista su base settimanale, con l’indicatore MACD (Moving Average Convergence Divergence) che ha fatto registrare minimi crescenti, mentre le chiusure settimanali dei prezzi ancora non segnalano un’inversione del trend. In un contesto simile è importante ricordare che una divergenza rialzista è un solo set-up tecnico e, perché possa passare dal rango di set-up a quello di segnale tecnico, è necessario osservare una conferma nella dinamica dei prezzi.

Dow Jones Corporate Bond Index (1997-2022)

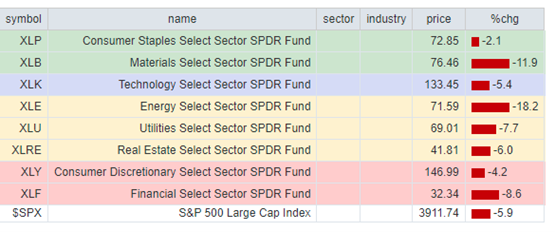

Nell’ottica della relazione tra azionario e obbligazionario, ha quindi senso investigare in che misura la curva dei rendimenti influenzi le aspettative degli investitori su entrambe le asset class. Nella tabella sottostante possiamo osservare l’S&P500 in corrispondenza dei massimi precrisi osservati nel 2000 e nel 2007. Nel 2000 la curva dei rendimenti dei titoli di stato presentava una dinamica c.d. “invertita”, ossia all’aumentare delle scadenze i rendimenti si riducevano: l’inversione della curva generalmente si associa alle attese di un forte rallentamento economico. Nell’estate del 2007 la curva dei rendimenti era più semplicemente piatta, in quella che resta una dinamica dei tassi che “prezza” scenari di rallentamento economico.

Curva dei rendimenti UST, S&P500 (2000-2007)

Osserviamo ora curva dei rendimenti in corrispondenza della crisi del 2020 e alla chiusura di venerdì scorso. Le curve appaiono decisamente diverse: alla fine di febbraio del 2020 la pendenza della curva era normale, facendo presuppore rendimenti costanti all’aumentare delle scadenze. Osservata alla chiusura di venerdì scorso, la curva dei rendimenti, dal secondo anno in poi, è sostanzialmente piatta. È di tutta evidenza come il confronto della curva dei rendimenti evidenzi aspettative economiche di miglioramento del quadro economico ad aprile del 2020 e di rallentamento a giugno di quest’anno.

Curva dei rendimenti UST, S&P500 (2020-2022)

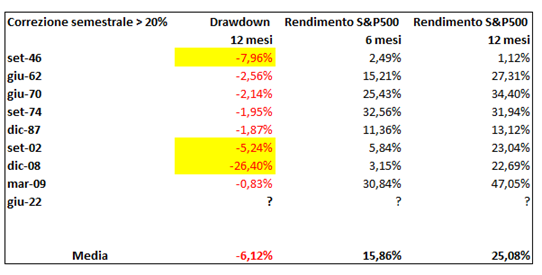

Alla chiusura di venerdì l’S&P500 ha perso il 18,13% da inizio anno, dopo aver toccato un drawdown massimo alla chiusura della settimana precedente (-23,82%). Qualora il semestre si chiudesse con una flessione da inizio anno di almeno il 20%, sarebbe la nona occorrenza in cui l’indice chiude un semestre con una flessione simile dalla fine della Seconda guerra mondiale. Nelle otto circostanze precedenti, come ha performato l’indice nei 6-12 mesi successivi e quale è stato il massimo drawdown a 12 mesi?

Fonte: DLD Capital SCF

Il quadro di fondo è piuttosto chiaro: nei prossimi 6-12 mesi dovremmo tornare a vedere buoni rendimenti dal principale indice americano, con un drawdown a 12 mesi di poco superiore al 6%. Ovviamente, non possono sfuggirci le circostanze meno favorevoli come la correzione del 1946, dove assistemmo ad un’estensione della correzione e a performance a 6-12 mesi molto modeste, e quella del 2008, dove l’estensione della correzione fu molto profonda.

Uno dei fattori che chiaramente incide maggiormente in questa fase è la dinamica dei tassi d’interesse. Con il rialzo di giugno la Fed ha realizzato il più significativo singolo rialzo dei Fed Funds dal 1994.

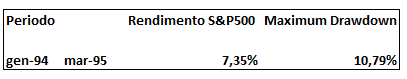

Tra gennaio del 1994 e marzo del 1995, la Fed portò il tasso di riferimento dal 3% al 6%: in quel periodo l’S&P500 registrò una performance del 7,35% con un maximum drawdown del 10,79%, a conferma di quanto le fasi di rialzo dei tassi d’interesse non sia sinonimo di flessione sugli indici azionari ma, presumibilmente, di maggior volatilità complessiva.

Fonte: DLD Capital SCF

Dove potrebbe spingersi il rimbalzo attuale? Nel commento del 5 giugno scorso abbiamo evidenziato come i rally da “bear market” nelle due precedenti recessioni, del 2000-2002 e 2007-2009, siano stati in media del 10% circa: questo implicherebbe una possibile estensione del rimbalzo fino ad area 4.050-4.100.

S&P500 Large Cap Index (agosto 2021-giugno 2022)

Il secondo elemento che ha presumibilmente inciso sul recente rimbalzo è la correzione delle materie prime, con l’indice Jeffries CRB Index che ha chiuso in flessione del 10,05% dai massimi del 5 giugno scorso. Un particolare di rilievo è il dato dalla correlazione a due anni dell’indice stesso con l’S&P500 e l’indice Dow Jones Corporate Bond, che in entrambi i casi scambia sui minimi dall’Aprile 2019.

Reuters / Jeffries CRB Index (2014-2022)

Naturalmente, un cambio delle correlazioni tra materie prime, azionario ed obbligazionario non implica necessariamente un cambio o un’inversione anche nella dinamica dei prezzi. Tuttavia, da livelli di correlazione così negativi è lecito attendersi un ritorno a livelli maggiormente positivi. Applicando la logica più elementare, questo potrebbe implicare una risalita dell’azionario e dell’obbligazionario, ed un mantenimento dell’uptrend delle materie prime o, diversamente, un’estensione della correzione dell’azionario e dell’obbligazionario che si sommi all’inizio di una flessione delle materie prime. In conclusione, la seduta della settimana che si è appena conclusa ha visto un deciso impulso rialzista tanto sul mercato azionario quanto su quello obbligazionario. Tutto ciò è avvenuto in concomitanza con una prima correzione delle materie prime e una serie di messaggi dovish da parte di esponenti della Fed e della BCE. Questi primi segnali potrebbero rafforzarsi nel corso delle prossime sedute, soprattutto nel caso in cui le aspettative sull’inflazione futura dovessero ulteriormente spingersi al ribasso. Resta il quadro di un ciclo economico in rallentamento, come evidenziato anche dalla curva dei rendimenti negli Stati Uniti e, se anche questo rimbalzo si consolidasse, resteremmo ancora in un rally da bear market. Almeno per ora.