“Non ho mai intervistato un gestore di fondi che abbia mai affermato di non aver commesso errori: molti di loro lo ammettono in principio, il che non è male. Ogni grande gestore di fondi, con cui abbia parlato, tende solo parlare dei suoi errori. C’è una grande umiltà in tutto ciò”. Stanley Druckenmiller

La correzione dei mercati azionario e obbligazionario lascia spazio solo alla fuga verso la liquidità? Ecco il tema dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

A questo mondo c’è sempre da imparare, soprattutto da chi ne ha viste più di te. Questa settimana Jason Goepfert, uno dei fondatori di Sentiment Trader (@SentimentTrader) ha twittato:” Questo è probabilmente il mercato più brutale che abbia mai incontrato in 30 anni di vita da investitore e in 80 anni di dati analizzati. Gli anni 30 negli Stati Uniti sono stati i più difficili e forse gli anni 70 possono essere comparabili in questo senso. Tuttavia, in termini di distruzione del valore e mancanza di alternative d’investimento, questo mese sarà considerato tra i peggiori di sempre per un investitore.”

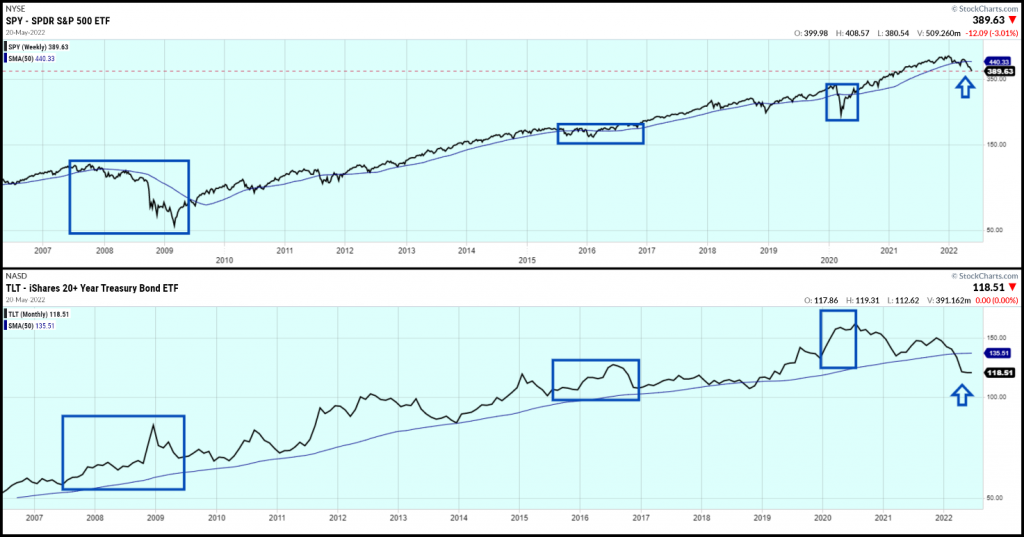

La scorsa settimana avevamo registrato come, se l’anno si concludesse oggi, tanto l’azionario quanto l’obbligazionario chiuderebbero in negativo: una assoluta eccezionalità statistica negli ultimi 40 anni, che ha letteralmente messo in ginocchio l’antica decorrelazione che esisteva tra azionario ed obbligazionario, in particolar modo se vista nel contesto della relazione tra mercato azionario americano e andamento dei Treasuries. La semplice osservazione grafica delle correzioni dell’S&P500 negli ultimi 15 anni mette in luce come, in questo caso, l’esposizione obbligazionaria non abbia in alcuno modo aiutato gli investitori nel trovare un contenimento della flessione sperimentata sul mercato azionario.

SPY SPDR S&P500 ETF / TLT iShares 20+ Year Treasury Bond ETF (2006 – 2022)

Una domanda che mi viene spesso posta è se, e in che misura, un fenomeno simile poteva essere previsto. La risposta, ovviamente, è no ma, certamente, si potevano progressivamente mettere in atto alcuni accorgimenti: su tutti, all’accelerare della volatilità e della correzione sull’obbligazionario, si poteva ridurre la duration del portafoglio e, al contempo, spostarsi sui segmenti meno rischiosi del comparto. Non basta predicare la flessibilità nelle scelte operative: è necessario che sia tempestivamente implementata.

L’altra domanda è quanto durerà questa correzione e fino a dove si estenderà. In questo campo le categorie di professionisti si dividono in due: quelli che ammettono di non saperlo e mettono in atto delle misure attive di contenimento del rischio e quelli che, pur ammettendo di non saperlo, sanno in anticipo che un giorno tutto finirà e presto tornerà il sereno. Tuttavia, per quanto si scelga di coltivare l’ottimismo, non c’è modo di sapere durata ed estensione di una correzione e ancor di più di un mercato “orso”: nel marzo del 2020 sperimentammo una violenta correzione del mercato azionario globale, salvo recuperare i massimi del 2019 dell’S&P500 solo quattro mesi dopo, ad agosto. La correzione più simile a quella del marzo 2020 è quella dell’ottobre 1987: in quel caso, tuttavia, il recupero fu più lento e furono necessari oltre due anni per recuperare i livelli precedenti al crollo. Di seguito altri esempi in questo senso:

- dopo i massimi del 1929, il Dow Jones perse l’89% del suo valore in tre anni ed ebbe bisogno di venticinque anni per recuperare quei livelli;

- dopo il massimo del 1966, il Dow Jones perse il 40% ed impiegò diciassette anni per recuperare quel livello;

- dopo i massimi del 2000, il Nasdaq perse l’83% in due anni ed impiegò sedici anni per recuperare in pieno quel livello di prezzo;

- dopo i massimi del 2007, la maggior parte degli indici azionari persero tra il 40% ed il 50% del loro valore in diciotto mesi.

Conclusione: l’impossibilità di prevedere alcuni fenomeni sui mercati deve diventare la forza di un investitore e non, come sembrerebbe, la sua limitazione. I mercati si muovono in funzione di dinamiche probabilistiche e questa consapevolezza deve spingerci a godere, meglio se a mercati chiusi, la bellezza delle giornate serene, accettando che un bear market potrebbe essere dietro l’angolo e che, nel caso, deve essere affrontato con un piano di contingenza preliminarmente strutturato.

Restando sul tema, ma muovendoci su un piano più operativo, la settimana che si è appena conclusa ha visto la chiusura in negativo dei principali indici azionari, con la formazione di nuovi minimi di periodo, con la sola eccezione del Russell 2000. S&P500 e Nasdaq sono ad un battito di ciglia da un drawdown da inizio anno rispettivamente del 20% e del 30%.

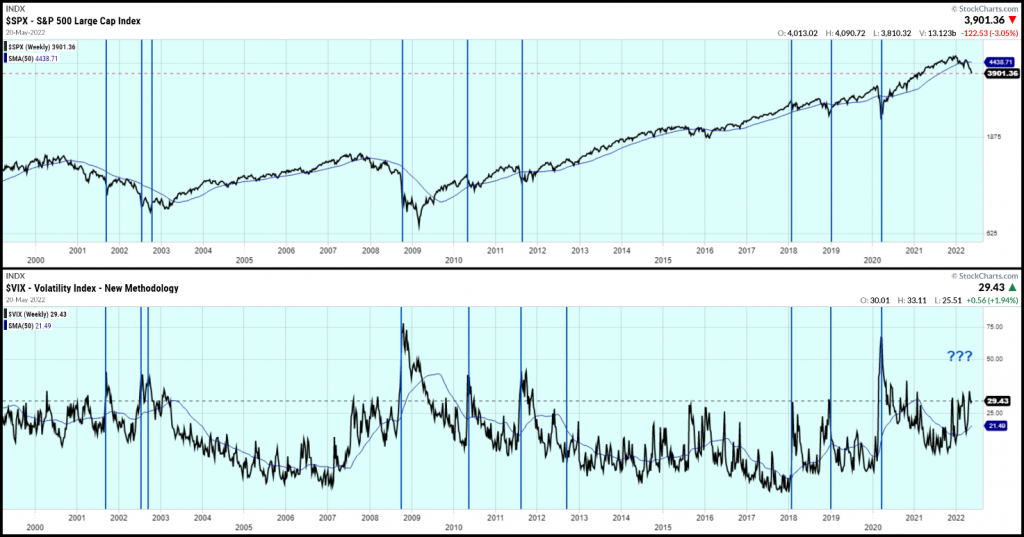

Alla luce anche delle evidenze storiche appena citate, la distinzione tra mercato in correzione è tutt’altro che banale, soprattutto a fronte di un mercato obbligazionario che lascia poche alternative ad un sell-off che spinga gli investitori in liquidità. In aggiunta, bisogna tener conto del quadro di volatilità in cui operiamo: sfortunatamente, questa correzione è avvenuta in condizioni di volatilità nel complesso contenute. Come osserviamo nel grafico sottostante, la maggior parte delle correzioni degli ultimi venti anni è avvenuta in presenza di livelli di volatilità ben più elevati di quelli attuali. Conseguentemente, il mercato potrebbe non aver ancora sperimentato i livelli di volatilità massimi nel quadro di questa correzione.

SPY SPDR S&P500 ETF / Vix Index New Methodology (2000-2022)

Tra le altre relazioni che hanno valenza segnaletica di condizioni di stress di mercato, anche il rapporto tra Oro e Rame è su livelli piuttosto contenuti rispetto ad altre fasi storicamente difficili per i mercati azionari.

Gold (EoD) / Copper (EoD) (2000-2022)

Sul piano settoriale, permane la sovraperformance del comparto value, come evidenziato dal rapporto tra il Nasdaq 100 (invesco QQQ Trust) ed il Vanguard Value ETF, che ha rotto al rialzo la media mobile a 50 mesi, ossia 4 anni: circostanza osservata negli ultimi quindici anni solo nel 2013 e nel 2009.

Vanguard Value ETF / Invesco QQQ Trust (2007-2022)

Ancor più nello specifico, da diverse settimane osserviamo la sovraperformance del comparto dei consumi di base rispetto al mercato nel suo complesso e a settori ad alta crescita, come quello tecnologico: il fenomeno non sorprende, essendo nota la capacità dei consumi di base di essere uno dei settori più difensivi e meglio performanti nelle fasi di correzione.

Consumer Staples Select Sector SPDR / Technology Select Sector SPDR (2019-2022)

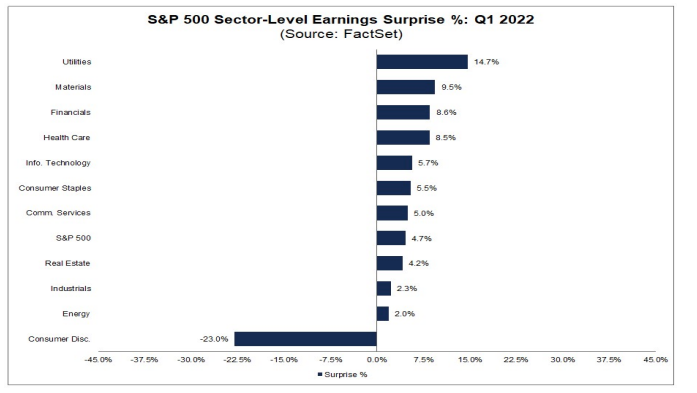

Tuttavia, la notizia negativa è che la settimana che si è appena conclusa è stata molto difficile per il settore Consumer, con le trimestrali di Walmart e Target che hanno innescato uno dei sell-off più severi degli ultimi decenni per questi titoli, citando problemi sulla catena di approvvigionamento e sui costi delle materie prime. In questo senso, l’ultimo Earnings Insight di Factset ci illumina sulle difficoltà del settore, con un earning surprise medio negativo per i Consumer Staples nell’ordine del 23% nel primo trimestre del 2022: unico tra i settori dell’S&P500.

Factset: Earnings Insight 20 Maggio 2022

L’ovvia riflessione è che non è esattamente confortante in questa fase ruotare le posizioni azionarie sul settore tradizionalmente più difensivo e scoprire che è quello maggiormente esposto ai rischi macroeconomici di questa fase, ossia inflazione e strozzature della catena di approvvigionamento.

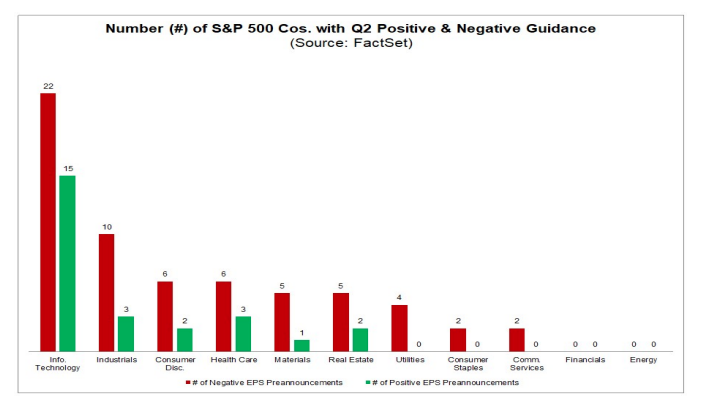

Factset: Earnings Insight 20 Maggio 2022

Ancor meno incoraggiante è osservare come, settore tecnologico a parte, i settori che hanno registrato le maggiori revisioni al ribasso delle stime di utile per azione per il 2022 sono quello industriale, i consumi di base e quello sanitario. In altri termini, se progressivamente venisse a mancare la fiducia degli investitori anche sui settori storicamente più difensivi, i mercati azionari potrebbero non aver ancora visto i minimi di questa fase.

Chiarito che i mercati azionari hanno registrato l’ennesima, per la precisione la settima, settimana consecutiva in rosso, alcune indicazioni interessanti vengono invece dal comparto obbligazionario. Nello specifico, il Treasury a dieci anni, dopo essersi avvicinato all’area del 3,2%, ha chiuso la settimana in flessione, intorno al 2,79%.

TNX – 10 Year US Treasury Yield (2000-2022)

Ancor più interessante è notare come, nelle ultime due settimane, si sia tornati ad osservare l’antica decorrelazione tra azionario ed obbligazionario, con l’S&P500 che nelle ultime cinque sedute ha perso il 3,01% mentre la parte a medio e lungo termine dei Treasuries USA hanno registrato un guadagno nell’ordine del 1,2% (IEF) e 2,18% (TLT).

SPDR S&P500, iShares 20+ Year Treasury ETF, iShares 7-10 Year Treasury ETF (2022)

Siamo di fronte ad un minimo dell’obbligazionario, magari come forma di hedging da parte di quegli investitori che stanno lentamente entrando sulle correzioni dell’azionario? Sicuramente è presto per dirlo ma è necessario continuare a monitorare attivamente questi livelli.

Infine, è giusto sviluppare alcune considerazioni fondamentali sulla politica monetaria della Fed, e delle banche centrali in generale, alla luce delle recenti dichiarazioni di Jerome Powell, circa la determinazione della Fed in materia di contrasto all’inflazione.

Fonte: CNBC 17 maggio 2022

Negli ultimi 15 anni i mercati finanziari si sono abituati ad avere banche centrali non solo molto “market friendly” ma chiaramente orientate a prevenire fenomeni di instabilità dei prezzi degli asset finanziari. In questo senso, non deve stupire che ogni minimo significativo sui mercati azionari, negli anni passati, sia stato preceduto da annunci delle banche centrali: dal “whatever it takes” di Mario Draghi, fino agli interventi di stimolo monetario a fronte delle crisi che si sono succedute. Il tutto con il solo obiettivo di supportare la liquidità del sistema finanziario. Questo stato di cose oggi è cambiato: la Fed, al pari delle altre banche centrali, ora deve fronteggiare l’inflazione e, fintanto che questo stato di cose non cambierà, non è realistico pensare che oggi la politica monetaria supportate l’ennesimo repricing degli asset finanziari. In conclusione, i mercati finanziari avrebbero bisogno di un amico: sia questo nelle forme di un’outlook economico e societario in miglioramento, di banche centrali che tornino ad essere almeno in parte più accomodanti, di un’inflazione in progressivo riassorbimento o, infine, di una più positiva evoluzione del conflitto in Ucraina. Un miglioramento anche solo di uno di questi elementi fronti potrebbe verosimilmente fare la differenza tra un mercato in correzione e un bear market.