“La svolta verso l’elettromobilità sarà molto più rapida delle attuali previsioni di mercato e questo comporterà, per le economie tradizionali basate sull’automotive a combustione, una grande volatilità nei prossimi anni, con il rischio di shock improvvisi. Se c’è una lezione da imparare dal crollo dei mercati di marzo 2020, causato della pandemia, è che bisogna inglobare il worst case scenario nei portafogli di investimento”: è l’analisi di Gianluca Gabrielli, strategist e advisor di Komorebi Invest Suisse.

Siamo all’inizio di una trasformazione epocale, paragonabile all’avvento della macchina a vapore: il mondo si avvia a saltare dall’epoca della meccanica a quella dell’elettronica – spiega Gabrielli – ma i tempi della transizione sono sovrastimati.

Seguendo il modello della curva di adozione delle innovazioni, la curva di Rogers, la diffusione di massa dell’auto elettrica, che sarà il fattore trainante nell’evoluzione verso l’economia elettronica, non si verificherà prima del 2035.

Tuttavia, gli studi sulle nuove tecnologie disruptive prevedono che il passaggio avverrà nella metà del tempo, entro soli sette anni a partire da oggi, perché ogni avanzamento tecnologico abiliterà in maniera esponenziale gli step successivi.

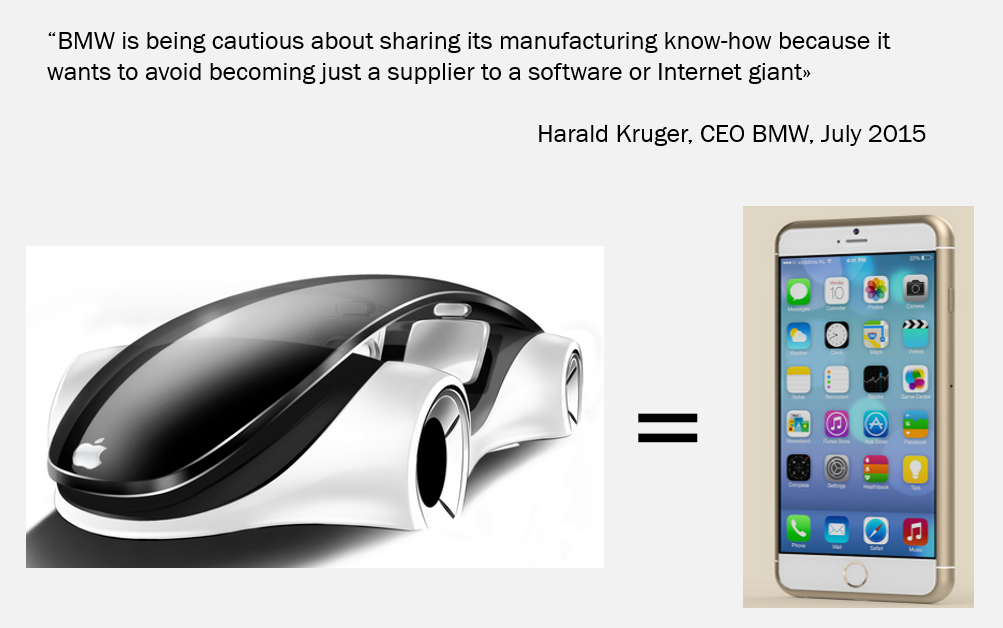

L’auto elettrica come lo smartphone

“Abbiamo il precedente dello smartphone, che ha creato dal nulla, in pochi anni, un intero ecosistema. Lo sviluppo dell’elettromobilità, però, sarà diverso, perché scardinerà il sistema economico a cui siamo abituati e questo non sarà un processo indolore”, prevede il gestore, “perché i tempi sono troppo stretti per consentire ai lavoratori, alle imprese e ai sistemi Paese meno dinamici di riposizionarsi. Si manifesteranno, quindi, dei colli di bottiglia e una forte volatilità dei mercati finanziari. Uno scenario non esente da rischi di shock anche violenti”.

La strategia di Komorebi

“Per far fronte a questi rischi, in una prospettiva di investimento di medio termine, noi manterremo l’impostazione di portafoglio che abbiamo consigliato per i fondi Atomo, di cui siamo advisor, e che ci ha permesso di proteggere il patrimonio anche a marzo 2020, conseguendo un rendimento pari al 19% nell’anno della pandemia, contro il rendimenti pari a zero del mercato con cui ci confrontiamo”, prosegue Gabrielli.

“Questo perché, già a partire dall’inizio del nostro mandato di advisor, a fine 2019, pur non potendo immaginare un cigno nero come il Covid, si preannunciava una fase economica dominata da incertezza e volatilità. Aggiornando quella strategia, oggi riteniamo che un portafoglio anti shock debba limitare l’esposizione azionaria a un massimo del 20%, investendo unicamente in asset Usa. In particolare, il bilanciamento del portafoglio avviene attraverso il contenimento della volatilità – con la vendita di opzioni sul mercato americano, che è più dinamico ma anche più volatile – e la costruzione di coperture sui mercati europei”.

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.