Tempo di lettura stimato: 9 minuti

Gamestopped! C’è il rischio bolla sui mercati? In questo articolo analizziamo il rischio di una bolla sui mercati finanziari e il comportamento dei piccoli trader che operano seguendo i consigli dei social network.

Lo facciamo studiando l‘interessante lettera mensile di gennaio scritta da Mark Haefele, Chief Investment Officer di UBS Global Wealth Management e alcuni articoli che spiegano il caso del titolo Gamestop.

Indice

Il mercato è in bolla?

Il primo consiglio per iniziare bene la settimana e il mese di febbraio è leggere attentamente la lettera mensile di Mark Haefele che trovate a questo link sul sito di UBS.

Le quattordici pagine sono sintetizzate in questo riquadro.

Mark Haefele analizza quattro mercati: quello azionario, quello obbligazionario, quello delle cryptovalute, e quello delle IPO e delle SPAC. Noi ci concentriamo sull’azionario e le crypto.

Mercato azionario

L’analisi di UBS spiega quali sono i tipici fattori che portano una bolla sui titoli azionari e conclude che “oggi, tutte le precondizioni della bolla sono al loro posto. I costi di finanziamento sono ai minimi storici, nuovi partecipanti vengono attirati nei mercati e la combinazione di alti risparmi accumulati e bassi rendimenti prospettici sulle attività tradizionali crea sia i mezzi che il desiderio di impegnarsi in attività speculative“.

Dopo i rally del 2020 innescati dal minimo di marzo, “l’S&P 500 ha un P/E di 22,5x e il Nasdaq di 33,5x. Dal 1880, il CAPE (Cyclical Adjusted P/E) è stato più alto solo nel 1929 e nel 1999-2000, ovvero prima dei crolli del mercato azionario“.

Ma spiega anche che togliendo il peso dei titoli tecnologici che ruotano intorno ai FAANG la valutazione del resto del mercato non è a livelli preoccupanti. Quindi c’è da aspettarsi una serie di bolle localizzate su singoli titoli o singole IPO più che sul mercato in generale. E lo stiamo già vedendo in questi mesi.

Cryptovalute

L’analisi di Haefele sulle criptovalute mette in evidenza che tutti i segnali per una bolla sono presenti. A iniziare dal fatto che il prezzo del Bitcoin è quadruplicato in soli tre mesi e che l’open interest sul suo future è triplicato da ottobre 2020 a oggi.

Oltre ai dati di mercato è interessante notare che il principale fornitore di portafogli Bitcoin al mondo, blockchain.com, ha aperto dieci milioni di nuovi portafogli negli ultimi tre mesi come spiega quest’altra analisi di UBS. Lo stesso numero di portafogli che erano stati creati nei 12 mesi passati.

E questo significa che il mercato delle crypto vede il rapido afflusso di nuovi operatori attratti dall’aumento dei prezzi, che a loro volta contribuiscono a gonfiare.

IPO e SPAC

Infine, il capitolo dedicato alla nuova mania delle IPO e delle SPAC tecnologiche, che è un altro dei fattori che concorrono alla creazione di una bolla.

Oltre al record di quotazioni del 2020 l’analisi rileva i rialzi medi dei nuovi titoli nel primo giorno di quotazione che sono pari al 40% sui mercati americani e dello 80% sui mercati cinesi.

Numeri che ricordano quelli della mania delle dot-com che aveva colpito i risparmiatori alla fine degli anni Novanta e che aveva portato allo scoppio della bolla nel marzo del 2000!

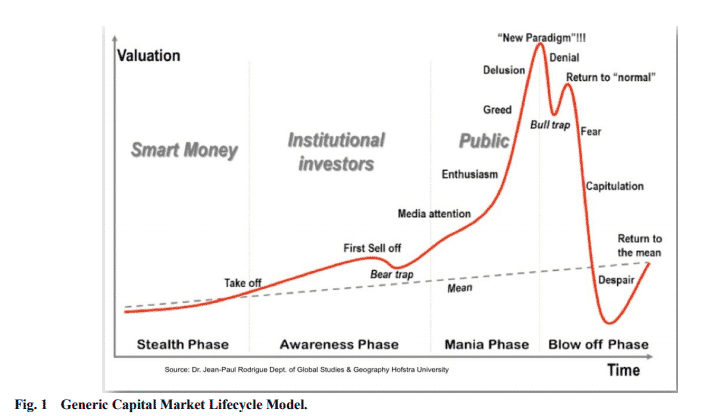

Di come la bolla delle dot-com si sia creata ne abbiamo scritto in un capitolo del nostro libro “La Ruota dei Mercati finanziari” dove trovate la teoria del ciclo di vita dei mercati finanziari di Jean-Paul Rodrigue che spiega lo sviluppo delle bolle.

Esse si formano nella terza fase del mercato, quella della “Mania” dove il grande pubblico entra in modo precipitoso per acquistare il titolo (o il settore) a qualsiasi prezzo.

Stesso discorso per il boom delle SPAC, i veicoli di investimento che solo negli Stati Uniti hanno raccolto ben 70 miliardi di dollari nel 2020. Se non sapete cosa sono le SPAC vi perdete un importante pezzo della storia dei mercati finanziari moderni.

Per imparare tutto sulle SPAC, leggete quest’altro mio recente articolo che spiega come molti investimenti su aziende spaziali e dell’Auto tech sono avvenuti tramite SPAC!

L’euforia dei piccoli trader ricorda le dot-com

E qui entrano in gioco i piccoli trader, ovvero quei milioni di risparmiatori di tutto il mondo che nel mezzo del primo lockdown si sono arrangiati per racimolare soldi con il trading online da casa.

Quelli che oggi si chiamano “Robinhooders” o “Millennials Traders”! Se non sapete ancora della battaglia tra Robinhooders e hedge funds leggete questo mio articolo che spiega chi ha vinto nel 2020 in performance.

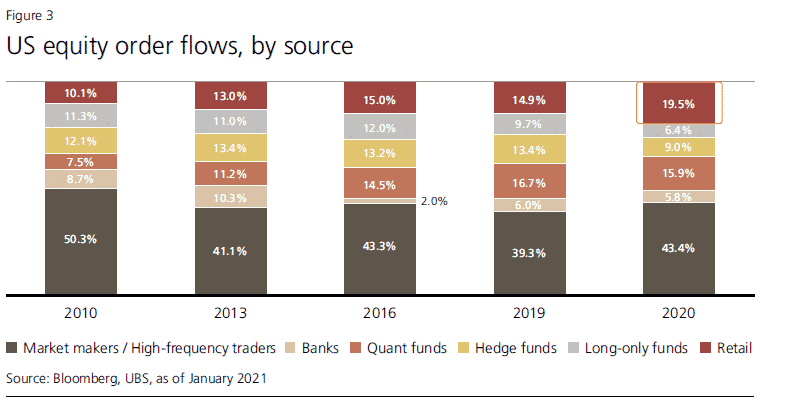

Il rapporto di UBS mostra un’interessante grafica sul peso dei piccoli trader nel totale delle transazioni di Borsa negli ultimi dieci anni. Eccola qui sotto. Si noti come sia raddoppiato il peso dei piccoli dal 2010 a oggi e l’incremento dal 2019 al 2020.

Se fosse solo questo non ci sarebbe da preoccuparsi, il modello di Rodrigue ne spiega bene il comportamento. Piccoli investitori che entrano a mercato già sui massimi storici è uno dei fattori tipici che precede lo scoppio di una bolla.

Ma oggi grazie ai social network come Reddit e Twitch i piccoli trader si organizzano per entrare a mercato in modo sincronizzato su titoli specifici che non sono sui massimi, anzi hanno quotazioni basse per qualche problema legato al business e sono preda di short selling.

Come nel caso di Gamestop, la catena di negozi di videogames che sta soffrendo un calo di affari tra Covid-19 e piattaforme online di gaming che cannibalizzano l’acquisto di console e cassette.

Inoltre, i piccoli trader appena arrivati sul mercato trovano conveniente operare grazie a piattaforme innovative come Robinhood.com che riducono i costi del trading a zero per “democratizzare la finanza”. Tanto che nel solo 2020 Robinhood.com ha registrato tre milioni di nuovi clienti.

Il caso Gamestop

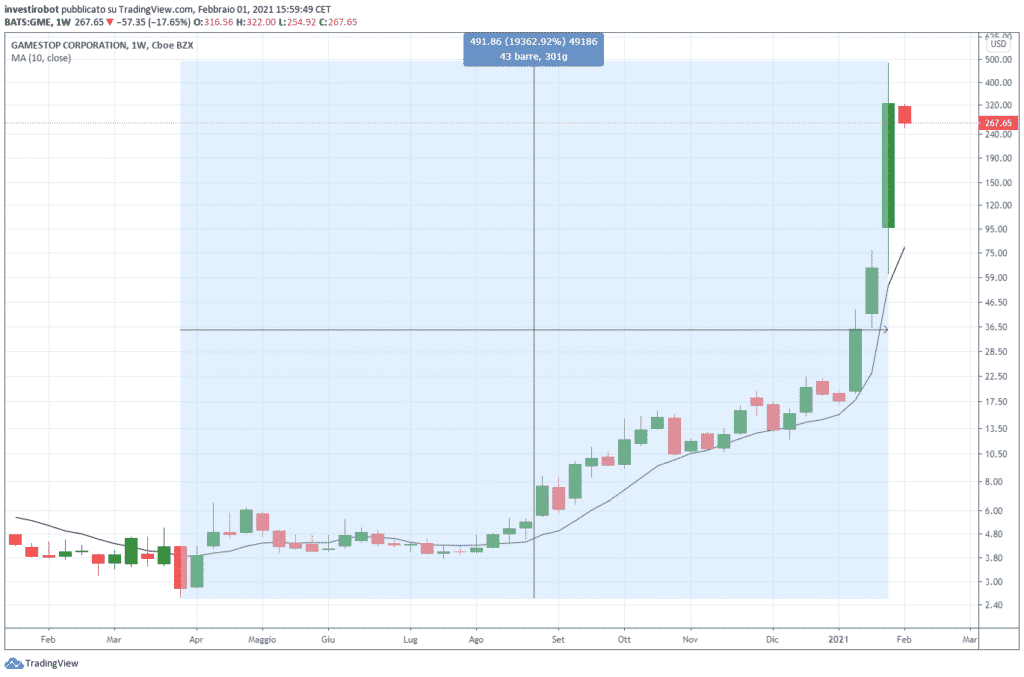

Questa considerazione ci porta direttamente a parlare del caso del momento. Il folle rally del titolo Gamestop, la catena di negozi di videogames, che ha guadagnato il 19.360% in poche settimane! Sì avete letto bene: diciannovemilatrecentosessantapercento!

Questo caso è stato ampiamente trattato da tutti i giornali come potete leggere sull’importante Financial Times a questo link ma anche sul più frivolo Dagospia a questo link.

Come è stato possibile? Grazie all’alleanza degli utenti del canale Wallstreetbets che conta 7,5 milioni di followers.

Oggi i social networks permettono agli investitori di avere un luogo di incontro e di scambio di opinioni che prima non esisteva. E se milioni di utenti di un canale si coalizzano per comprare un titoletto su cui i grandi operatori hanno posizioni short selling, fanno massa critica e battono i cosiddetti “squali della finanza” sul loro stesso terreno.

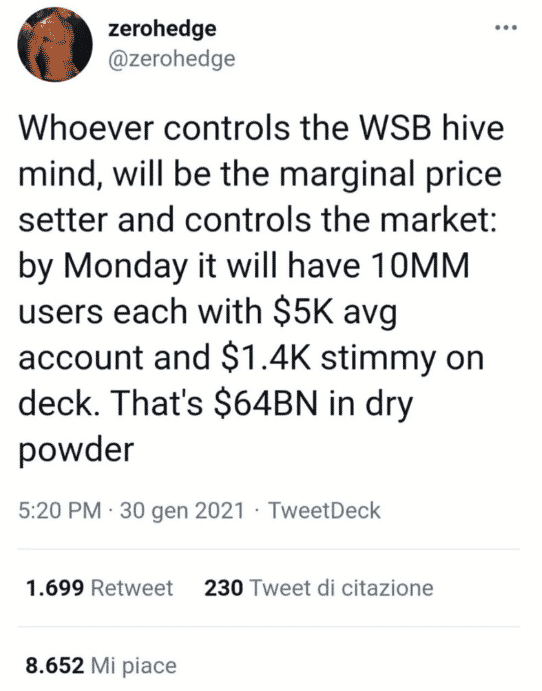

Il sito di news finanziarie Zerohedge ha calcolato la potenza di fuoco di Wallstreetbets. Ecco qui il tweet, che ci dice che 10 milioni di utenti del canale con in media 5.000 dollari di capitale possono muovere fino a 64 miliardi di dollari.

E siccome la strategia è di puntare a titoli sottocapitalizzati, una tale massa di liquidità fa schizzare il titolo al rialzo e fa saltare tutti le posizioni short aperte.

Questa è forse l’unica grande differenza rispetto alla bolla delle dot-com del 2000. Tutti gli altri fattori, tra cui l’alternanza di sentimenti greed e fear, e l’attrattività per titoli di nicchia restano immutati nella storia.

Altri casi simili a Gamestop

Non c’è solo il caso di Gamestop, anche se è assurto alle cronache per l’incredibile rialzo propulso da un social network e per il fatto che gli hedge fund hanno chiesto a gran voce di “punire i colpevoli” modificando la regolamentazione di Borsa.

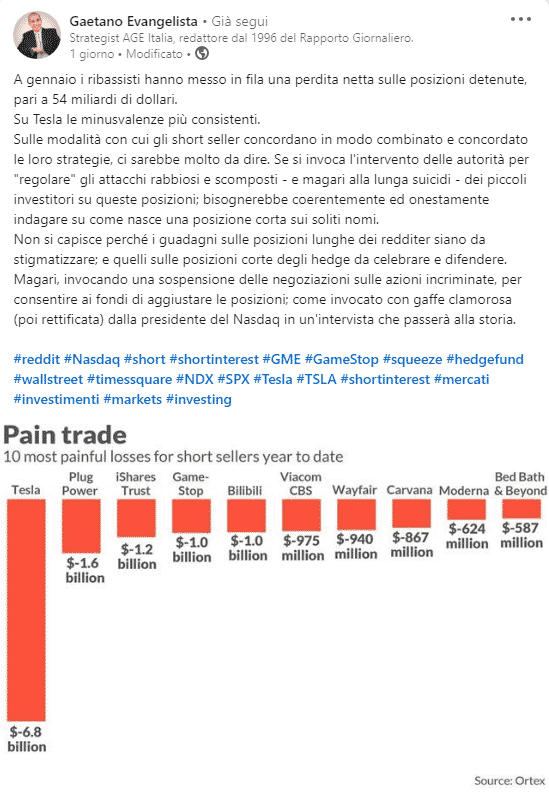

In realtà come spiega un’analisi di Gaetano Evangelista su Linkedin, nel solo mese di gennaio 2021 i ribassisti hanno avuto la peggio su molti titoli, e spesso i ribassisti erano proprio gli hedge fund, come mostra la grafica qui sotto.

Conclusioni

Gamestopped! E’ il nuovo termine con cui si indica la capitolazione di qualcuno in posizione short selling. E verrà ricordato come il primo caso di alleanza tra piccoli trader su un social network che ha portato a un tale risultato.

A mio avviso, nessuna legislazione o repressione potrà fermare questo nuovo corso che da potere ai piccoli grazie al sapiente uso della tecnologia: social network, cloud computing, piattaforme di trading, conti digitali.

Che vi piaccia o no, anche noi investitori che non partecipiamo a questi social network dobbiamo tenere conto di questo “rischio” (o opportunità) quando siamo in posizione a mercato.

I rally innescati dai robinhooders sono violenti e molto ampi e si sviluppano in un tempo brevissimo, quindi è difficile contrastarli se si è dalla “parte sbagliata” del mercato.

E’ anche vero che investendo in scenari sui megatrend, l’altissima volatilità di breve periodo tipica di queste operazioni non intacca la bontà di un investimento su un megatrend, che per sua natura è di lungo termine.

Resta il fatto che, come ben spiegato dall’analisi di UBS i mercati azionari, i mercati obbligazionari e le criptovalute sono oggi ipercomprati e in preda a frenesia tipica dei prodromi dello scoppio di una bolla.

Prudenza e un pizzico di sangue freddo possono salvarci da brutti incubi nei prossimi mesi.