L’oro sta continuamente aggiornando nuovi record. Ma è solo un problema di rischi geopolitici o di speculazione sui prossimi tagli dei tassi della Fed? Ad analizzare lo scenario del metallo giallo è Imaru Casanova, Portfolio Manager, Oro e metalli preziosi di VanEck.

L’oro ha raggiunto i massimi intraday di 2.431 dollari ad aprile; 2.450 dollari a maggio e 2.483 dollari l’oncia a luglio. Il rally dell’oro quest’anno è stato impressionante. L’azione laterale dei prezzi che ci aspettavamo, dopo un inizio d’anno così forte, si è verificata a un livello molto più alto di quanto avremmo previsto.

L’oro ha registrato una media di circa 2.358 dollari l’oncia dal picco di aprile

Fonte: Bloomberg. Dati al 31 luglio 2024

I driver principali: aumento del rischio geopolitico e rotazione del mercato

A luglio, l’oro ha continuato a essere sostenuto dall’aumento del rischio geopolitico globale, in quanto le elezioni statunitensi hanno preso una piega inaspettata e le tensioni sono peggiorate in Medio Oriente. La forza dell’oro a luglio ha coinciso con un calo dell’1,60% dell’indice Nasdaq 1001, riflettendo un più ampio ritracciamento dei mercati azionari guidata dai potenti titoli tecnologici. La parola “rotazione” è stata una parola d’ordine nei mercati finanziari nel mese di luglio – si potrebbe presumere che l’oro beneficerebbe da tale rotazione verso asset più sicuri, più economici o più difensivi. La domanda di investimento, misurata dal volume degli ETF supportati da oro fisico, è aumentata a luglio, con afflussi netti che hanno portato ad un aumento degli inflow dell’1,8% nel corso del mese.

Taglio dei tassi di interesse

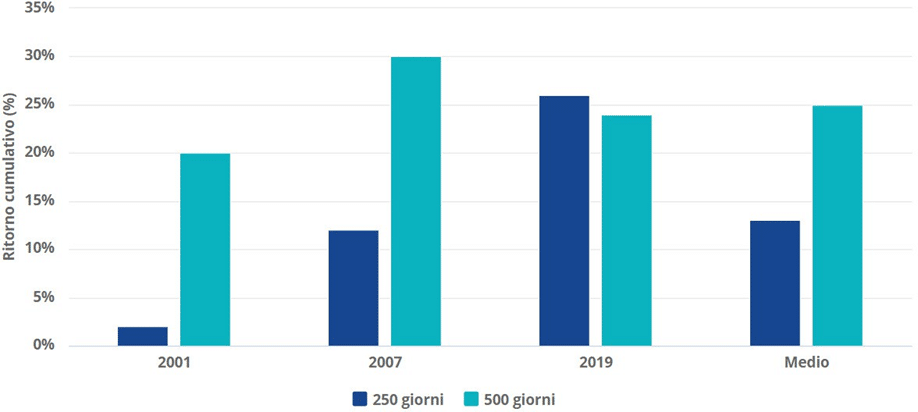

Infine, ma non meno importante, le letture dell’Indice dei Prezzi al Consumo di giugno, inferiori alle attese, sembrano aver convinto i mercati che la Federal Reserve statunitense (Fed) taglierà presto i tassi, sostenendo l’oro. Alla fine di luglio, sono stati prezzati tre tagli da 25 punti base per il 2024, rispetto ai due tagli prezzati alla fine di giugno. Sebbene le performance passate non siano indicative dei risultati futuri, i tassi di interesse reali più bassi sono storicamente positivi per l’oro. La performance dell’oro nell’anno successivo all’inizio degli ultimi tre cicli di taglio dei tassi supporta questa visione (grafico seguente). L’oro ha chiuso il 31 luglio a 2.447,60 dollari l’oncia, con un aumento di 120,85 dollari o del 5,19% nel corso del mese.

Storicamente, l’oro ha registrato una buona performance dopo i primi tagli dei tassi della Fed

Fonte: JPMorgan, VanEck. Dati al 31 luglio 2024.

Le miniere iniziano a mostrare buoni risultati

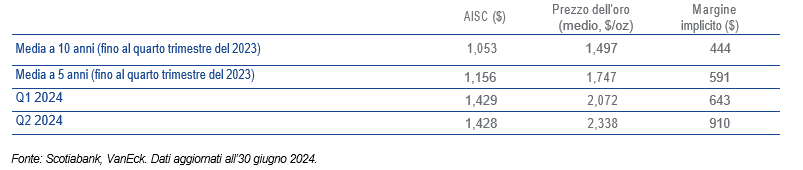

Le azioni dell’oro hanno mostrato la loro capacità di aumentare di valore più velocemente del prezzo dell’oro a luglio. Il NYSE Arca Gold Miners Index (GDMNTR)3 e il MVIS Global Juniors Gold Miners Index (MVGDXJTR)4 hanno registrato un incremento rispettivamente del 10,91% e dell’8,38%, superando di gran lunga le performance dell’oro fisico. Per i minatori d’oro, questi prezzi record dell’oro significano margini record. Grazie al contenimento dei costi, la generazione di free cash flow è aumentata in modo significativo nel secondo trimestre (vedere la tabella sottostante).

Margini sani per i minatori oggi, nonostante i costi più elevati

Le società aurifere hanno comunicato i loro risultati finanziari e operativi per il secondo trimestre del 2024. Seguiamo un universo di aziende durante la stagione degli utili per valutare come si comportano rispetto alle aspettative, e finora gli aggiornamenti sembrano essere nettamente positivi per il settore, con circa l’80% dei risultati che battono o soddisfano le stime del consenso. Questo è incoraggiante e continuiamo a sottolineare quanto sia fondamentale che queste aziende raggiungano costantemente i loro obiettivi. Il raggiungimento di questo obiettivo dovrebbe portare a valutazioni più elevate, sostenute non solo dagli elevati rendimenti dei flussi di cassa liberi durante i periodi di prezzi record dell’oro, ma anche dalla convinzione dei mercati che queste aziende siano solide, sostenibili e redditizie, in grado di offrire rendimenti positivi durante i cicli delle materie prime.

La domanda potrebbe ancora essere un catalizzatore importante

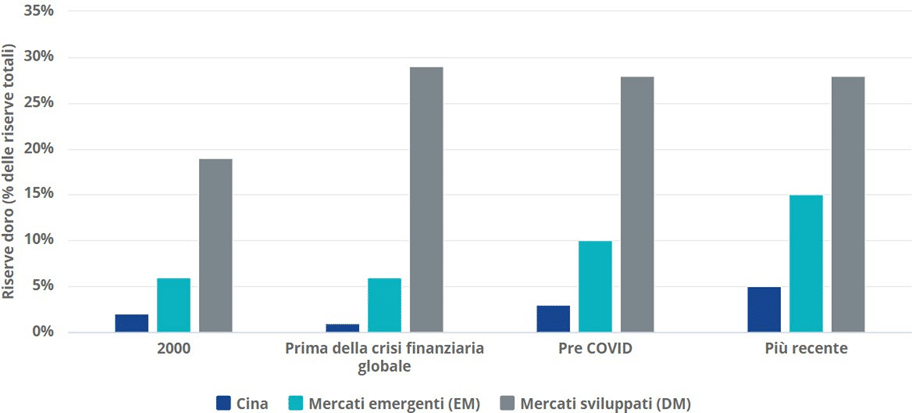

A fine luglio, l’oro e i titoli auriferi erano tra gli asset più performanti di quest’anno. Mentre l’oro ha raggiunto nuovi massimi, i titoli dell’oro rimangono ben al di sotto dei loro picchi storici. Anche un leggero aumento delle allocazioni di capitale globale all’oro e ai titoli minerari auriferi potrebbe avere un impatto rilevante sul prezzo dell’oro e dei titoli auriferi, dato che il settore rappresenta una percentuale molto piccola (circa l’1%*) delle attività finanziarie globali. Allo stesso modo, nonostante l’acquisto massiccio di oro negli ultimi anni, le banche centrali delle economie emergenti rimangono relativamente poco investite in oro, con indicazioni che potrebbero cercare di aumentare la percentuale di riserve totali detenute in oro. Se il sentimento degli investitori e delle banche centrali nei confronti dell’oro e dei titoli auriferi continuerà a migliorare, la domanda aggiuntiva potrebbe avere un impatto positivo significativo sul prezzo dell’oro e sulle valutazioni dei titoli auriferi

Le banche centrali di Cina e Mercati Emergenti sono state grandi acquirenti…ma potrebbero esserlo ancora di più…

Fonte: Goldman Sachs, Consiglio Mondiale dell’Oro. Dati aggiornati all’30 giugno 2024