Indice

Introduzione

Mi è arrivato ieri sul desk questo lungo contributo del gestore Maurizio Novelli di Lemanik che io considero uno dei migliori analisti economici tra i tanti che leggo.

Novelli mette in guardia sul fatto che senza ulteriori stimoli fiscali ci sarà un cedimento della domanda interna che procurerà una caduta media di almeno 5 punti nominali di pil Usa a partire dalla metà del 2024 e questo porterà a crescita zero a settembre. Ergo, potremmo avere brutte sorprese a fine anno con una recessione che a mio avviso è sempre lì pronta a saltare fuori. Ovvio che poi ci sono in mezzo le elezioni e Biden farà di tutto per sostenere mercati ed economia fino alla rielezione.

Novelli spiega anche che le aspettative di una ripresa del ciclo in Europa non sono credibili per il calo della domanda globale e la debolezza del commercio mondiale e dell’interscambio con la Cina.

E che il trend rialzista dell’oro non è finito. Ovviamente, aggiungo io, perché in caso di un disastro economico USA il lingotto torna bene rifugio per eccellenza.

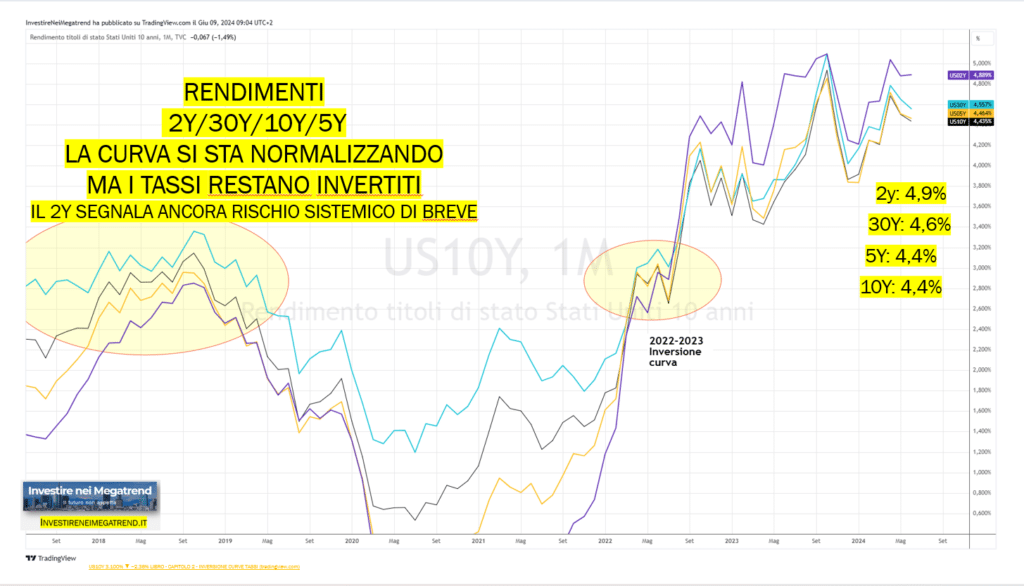

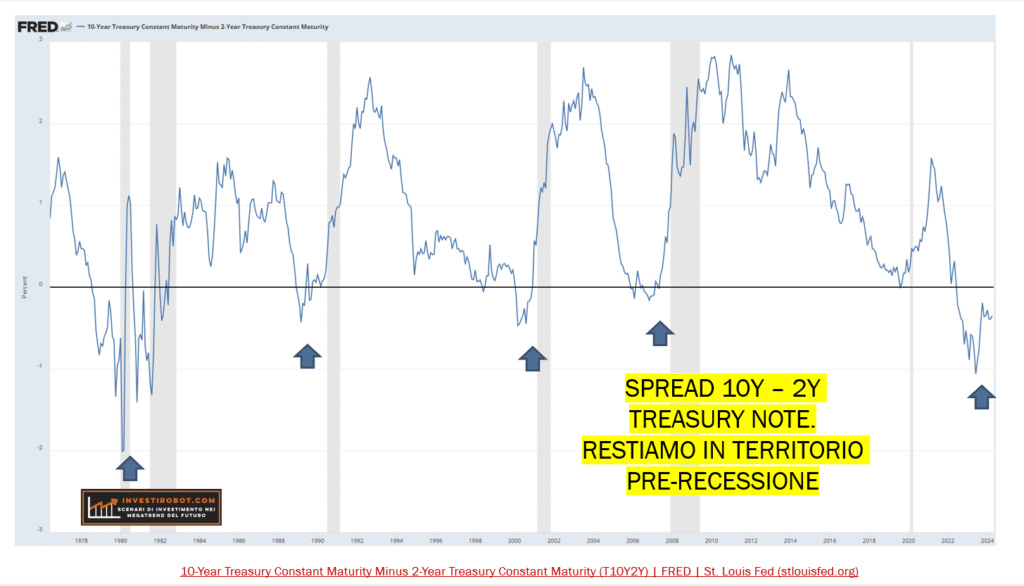

Giusto per ricordarvi, questi sono i due grafici da guardare sempre:

1) curva invertita dei rendimenti, come da ultimo report intermarket mensile che ho pubblicato su Gumroad a questo link: https://investirobot.gumroad.com/l/intermarket062024 e che gli abbonati al mio canale di analisi tecnica “Liberi Pensieri di Trading” su Patreon ricevono gratis (abbonati GOLD) o con lo sconto (abbonati SILVER).

2) spread 2y-10y americano dal 1970 a oggi. Per quattro volte nella storia il movimento che vediamo oggi ha portato una recessione. Ce l’avete sul report di Maggio.

Ho evidenziato in grassetto le parti più importanti a mio avviso della lunga analisi di Novelli che vi propongo integralmente qui sotto. Buon week-end!

Il Bull Market più odiato

Si è ormai chiuso il periodo delle trimestrali del mercato azionario americano e in sintesi si può constatare che i profitti sono complessivamente saliti del 4,3%. Tuttavia, escludendo le prime sette note società, il resto del mercato evidenzia un calo del 2% circa, confermando il quinto trimestre consecutivo di contrazione degli utili per il 99% delle società quotate. Tutto questo avviene in un contesto “ufficiale” di crescita dell’economia, aumento dei consumi, piena occupazione e aumento generalizzato dei prezzi di vendita da parte della Corporate America. Troppe cose non tornano…

È anche opportuno evidenziare che pure l’indice Stoxx 600 europeo conferma un calo degli utili pari al 7%, confermando anche in questo caso il quarto trimestre consecutivo di contrazione (Fonte: S&P/JP Morgan/Bloomberg). Tutto in linea con il quadro macroeconomico “non ufficiale” di fondo che si conferma in stagnazione in Europa, in forte rallentamento negli Stati Uniti, in stagnazione in Cina e in contrazione in Giappone.

Il mercato azionario americano conferma comunque la sua tenuta vicino ai massimi storici, in quello che può essere definito il bull market più odiato di tutti i tempi. Odiato perché il meccanismo di rialzo è prettamente guidato da retail investors e algoritmi, mentre gli investitori professionali continuano ad evidenziare difficoltà nel partecipare al trend rialzista che è basato su fondamentali sempre più distaccati dalla realtà. Occorre anche chiedersi se ormai il mercato azionario americano è ancora un mercato oppure è semplicemente un indice.

Prima della crisi del 2008 era il mercato sottostante che procurava il movimento dell’indice, mentre oggi, a causa della gestione passiva, ETF, Buy Back e algoritmi, è l’indice che muove il mercato sottostante: “acquisto l’indice per sostenere il mercato” o “acquisto tre titoli che fanno l’indice per sostenere l’intero mercato”.

Detto questo, discutere delle previsioni di un mercato che non è più un mercato ma solo un indice, è fare semplicemente previsioni sulla propensione al rischio, che come è noto è tendenzialmente un fenomeno psicologico speculativo. La conferma di tale contesto è data dai “market internals”, cioè dalla elevata concentrazione di attività solo su pochi titoli. Questo contesto continua a mantenere ai margini i grandi investitori e lascia sempre più spazio alla speculazione di momentum, confermando la trasformazione dell’equity da asset class storica a strumento utilizzato per puro trading speculativo.

Ciclo Usa in cedimento

Nel frattempo, la notizia a mio parere più rilevante del mese, è la contrazione dei consumi negli Stati Uniti e la netta revisione al ribasso dei dati dei tre mesi precedenti, dati che nessuno ormai guarda più, ma che confermano che il ciclo Usa, sebbene sostenuto da irresponsabili politiche fiscali, è in cedimento da febbraio.

La revisione al ribasso dei consumi dei tre mesi precedenti procurerà anche una revisione al ribasso del Pil del primo trimestre. Il dato sui beni durevoli ha subito 18 mesi consecutivi di revisioni al ribasso rispetto alla prima pubblicazione. Sebbene questo possa non interessare più di tanto a chi è focalizzato più sull’indice che sul mercato e più al trading che ai fondamentali, è comunque un pessimo segnale per il soft landing, che a mio modesto parere sta girando in un hard landing o Balance Sheet Recession.

Per comprendere le potenzialità di tenuta dell’economia Usa, l’unica economia attualmente ma solo apparentemente non in crisi e le relative potenzialità del ciclo mondiale, occorre capire come si è generata la crescita americana degli ultimi due anni in un contesto di tassi in rialzo.

Eravamo tutti abbastanza convinti che la politica restrittiva avrebbe creato dei problemi all’economia e finora la sorpresa è stata l’apparente resistenza alla recessione di una economia super indebitata e molto vulnerabile a un rialzo dei tassi. Sebbene i dati sul Pil e sull’occupazione, analizzati in profondità, evidenziano problemi di credibilità, è comunque interessante comprendere le attuali dinamiche in essere per capire meglio il contesto anomalo nel quale ci troviamo. In realtà, analizzando a fondo la dinamica del ciclo americano negli ultimi due anni, possiamo individuare alcuni fattori straordinari e certamente irripetibili, che hanno consentito di evitare per ora una crisi.

Le politiche monetarie hanno procurato certamente dei danni profondi ai bilanci delle banche, al Commercial Real Estate, al Private Equity e allo Shadow Banking System in generale. È anche certo che le dinamiche del credito sono già in evidente contrazione e una parte dell’economia è sottoposta a una politica monetaria decisamente restrittiva. Ma la politica monetaria restrittiva che ha colpito una parte importante dell’economia reale è stata in parte compensata da un’aggressiva politica fiscale a sostegno dei consumatori.

All’uscita dalla pandemia, nell’estate del 2020 e fino a marzo di quest’anno, la spinta fiscale è stata complessivamente di circa 45 punti di Pil (in media 11 punti di Pil all’anno), tanto che nella seconda metà del 2023 il Pil è cresciuto prevalentemente grazie alla spesa pubblica. L’effetto combinato della spesa pubblica e della spesa per consumi generata dal dissipamento totale dell’eccesso di risparmio, assieme a un’ulteriore ondata di debito al consumo per oltre 500 mld di Dollari (2% del Pil), ha procurato un’anomala spinta sui consumi non sostenuta dal reddito ma dalla leva finanziaria e fiscale.

Infatti, l’enorme eccesso di risparmio si è creato grazie alle generose erogazioni fiscali alle famiglie e 2,5 trilioni di dollari sono stati spesi nel corso degli ultimi due anni, che assieme ai 500 miliardi di dollari di nuovo debito al consumo, hanno generato un impatto sui consumi interni di 3 trilioni di dollari, pari al 15% del Pil (Federal Reserve of NY – Spending down pandemic saving is an “only in the US” phenomenon. T. Klitgaard and M. Higgins).

Questo fenomeno, totalmente anomalo, insostenibile e irripetibile, ha alimentato un rimbalzo dei profitti per le società quotate, che però è già in fase di esaurimento, e una spinta anomala sul Pil nel corso della politica monetaria restrittiva. Si tenga conto che i 3 Tr di dollari (15% del Pil) sono stati completamente spesi in consumi tra agosto 2021 e gennaio 2024, in poco più di due anni e mezzo. È stato il più grande fenomeno di “dissaving” mai registrato nella storia di un’economia dai tempi in cui si rilevano i dati macro.

L’anomalia dei consumi finanziati da eccesso di debito pubblico e privato

Il motivo per il quale l’economia Usa ha evitato finora una crisi è dovuto a questo colossale dissipamento di risparmio, spesa pubblica e debito che non ha precedenti storici. Spesa pubblica aggressiva, aumento del debito privato e dissipamento di eccesso di risparmio hanno generato un’anomala “tenuta” del sistema che rischia di non poter essere sostenuta.

Il rischio che appare evidente è che attualmente sia Wall Street che il “consenso” stiano estrapolando previsioni di crescita dell’economia e dei profitti, basate su elementi straordinari, insostenibili e irripetibili. Tutto questo è certamente finalizzato a ingannare gli algoritmi e a sostenere la propensione al rischio, ma è evidente che il sostegno straordinario fornito al sistema è in esaurimento.

Quello che attualmente preoccupa di più è l’aumento delle insolvenze sul credito al consumo a ritmi da crisi finanziaria nonostante l’economia sia solo nella sua fase iniziale di cedimento e ancora in piena occupazione. Le probabilità che questo colossale “dissaving” possa semplicemente finire con un soft landing sono probabilmente pari a zero.

Poiché l’effetto combinato di spesa pubblica ed excess saving speso ha procurato una spinta di 5/7 punti nominali di Pil all’anno dal 2021, la mancanza di questi elementi straordinari di sostegno, procurerà una caduta media di almeno 5 punti nominali di Pil a partire dalla metà del 2024, portando la crescita a zero entro settembre, nonostante la spesa pubblica continuerà ad evidenziare un deficit fiscale di 7 punti di PIL all’anno. Le probabilità di entrare in recessione entro 4/5 mesi sono molto elevate e la politica economica sarà paralizzata dalle elezioni americane, dato che il nuovo governo entrerà in carica solo da febbraio 2025.

Per evitare una recessione il governo americano dovrebbe varare quest’anno un nuovo intervento di spesa pubblica di almeno 3 punti di Pil, portando il deficit al 10% nel 2024, il tutto per ottenere però una crescita dell’economia appena sopra lo zero circa. A conti fatti, l’anomalia del Pil USA sembra in fase di esaurimento e le probabilità che gli Stati Uniti raggiungano Europa, Regno Unito, Giappone e Cina in una stagnazione/recessione sono particolarmente elevate.

Contributo alla crescita annua del PIL nominale da Giugno 2021 a Dicembre 2023 proveniente da spesa pubblica e dissipamento dell’eccesso di risparmio (Fonte: MacroStrategy-Bloomberg).

L’indice SPX, che però è ormai solo un indice, sconta una crescita del 13% dei profitti nel 2025, estrapolando i fattori straordinari elencati come se fossero invece normali e ripetibili. Infatti, analizzando l’andamento degli EPS per l’intero mercato, si scopre che sono estremamente correlati al dissipamento dell’eccesso di risparmio.

In base all’analisi suesposta è estremamente probabile che i tassi d’interesse siano ormai in area estremamente restrittiva, dato che la restrizione aggiuntiva verrà ora determinata dalla mancanza degli stimoli straordinari che ne avevano attenuato l’effetto, e la Fed sarà in qualche modo costretta a ridurre i tassi in breve tempo per attenuare il rischio di una caduta verticale del Pil.

Il mercato dei bond è quindi in una bottom area e dovrebbe avviare un rally rialzista da questi livelli, almeno fino a fine anno, supportato dal rallentamento dell’economia provocato dal calo dei consumi, che a loro volta raffredderanno l’inflazione. Quest’ultima può scendere solo se cede la domanda interna (pubblica o privata).

Dopo le elezioni Usa si vedrà che tipo di politiche economiche saranno fatte per contrastare il rischio di una crisi sempre latente. Siamo quindi long sui bond a 10y di US e Germania e long anche sulla parte più breve della curva 2y, dato che da qui anche i tassi a breve difficilmente potranno salire per i motivi analizzati.

Come posizionarsi in portafoglio

Se la nostra view sui tassi è corretta, anche il dollaro dovrebbe confermare la fine del suo rafforzamento. In realtà, se andiamo a vedere il comportamento della divisa Usa sullo spazio temporale di due anni, di forza non ne abbiamo avuta, dato che tra alti e bassi il trend è laterale. Il fatto che la divisa Usa non abbia raggiunto mai nuovi massimi in un contesto di debolezza di Cina ed Europa, con il Giappone che svalutava in modo aggressivo e con un ampio differenziale di tassi e crescita, non depone a favore della divisa di riserva.

Da autunno del 2022 il Dollar Index ha registrato un picco a 115 ma ora sta a 105, oscillando su tali livelli da circa due anni. Nel complesso, a parte il rafforzamento ottenuto nella fase di rialzo dei tassi, il valore del dollaro è sugli stessi livelli del 2016. Siamo quindi short di dollaro in attesa di assistere al cedimento del ciclo americano che dovrebbe manifestarsi a breve.

Le aspettative di una ripresa del ciclo in Europa, così tanto reclamizzate dalle banche d’investimento, non sono credibili, dato che si basano solo sulla ricostituzione del ciclo delle scorte e non sono supportate da una ripresa della domanda interna, né da una ripresa del ciclo del commercio mondiale, a cui Europa e Giappone sono molto correlate.

A chi si aspetta una spinta del ciclo grazie all’economia “di guerra”, suggerirei di valutare il paragone tra l’attuale dimensione dell’economia dedicata a supportare Ucraina e Israele rispetto agli eventi del 1914/18 o 1940/45, dove l’intero sistema era dedicato al supporto dello sforzo bellico. Allo stato attuale, ci auguriamo tutti, non riusciremo mai a raggiungere i livelli storici del passato.

L’Oro conferma un trend rialzista che non è supportato da aspettative inflazionistiche ma da un potenziale “disordine” di medio lungo periodo innescato dal cedimento delle irripetibili politiche economiche degli Stati Uniti e dal rischio di una Balance Sheet Recession globale procurata da un eccesso di debito speculativo, dalla quale si potrebbe uscire solo con successive operazioni coordinate dal G20 di tipo reflazionistico, guidate da Cina, Stati Uniti e UE. È al momento ancora prematuro parlarne.

Allo stato attuale si delineano ulteriori opportunità d’investimento per la nostra strategia sul mercato dei cambi. Lo Yen dovrebbe beneficiare di un eventuale risk off nel secondo semestre dell’anno, indipendentemente da quello che farà BOJ. Il dollaro canadese rimane piuttosto vulnerabile alla debolezza del ciclo e il suo rafforzamento contro corona norvegese, che lo ha portato ai massimi storici da dieci anni, non è sostenibile. Anche in questo caso abbiamo aggiunto posizioni long di JPY vs USD e NOK vs CAD.

Per quanto riguarda le nostre posizioni short su equity, rimaniamo decisamente negativi sulla tenuta del rally sui mercati azionari Ue, decisamente esposti al cedimento del ciclo e alla dinamica del commercio mondiale.

Sul mercato Usa abbiamo in essere una posizione short tramite Put Options con scadenza settembre su un paniere di titoli del settore bancario che sono particolarmente esposti al commercial real estate e alle insolvenze crescenti sul credito al consumo già evidenti, ma per ora non riportate nei bilanci dei titoli finanziari.

Riteniamo che il trigger degli eventi possa partire quindi dai consumi, che negli ultimi due anni hanno beneficiato degli effetti straordinari descritti, e che ora stanno iniziando a segnalare cedimenti. In caso di recessione, le attuali percentuali di insolvenze sul credito al consumo, che evidenziano livelli superiori alla crisi del 2008 già ora, potrebbero facilmente balzare a percentuali a due cifre, evidenziando la peggiore dinamica di insolvenze mai registrata dal 1930. I 14 anni di quantitative easing rischiano di trasformarsi in una dura lezione per le banche centrali e per le politiche monetarie mirate a sostenere prevalentemente la speculazione finanziaria.

Immagine di copertina elaborata con DALL-E di OpenAI