E’ un po’ di tempo che non parliamo del metallo giallo. Quindi oggi vi proponiamo un commento sull’oro a cura di Peter Kinsella, Global Head of Forex Strategy di UBP.

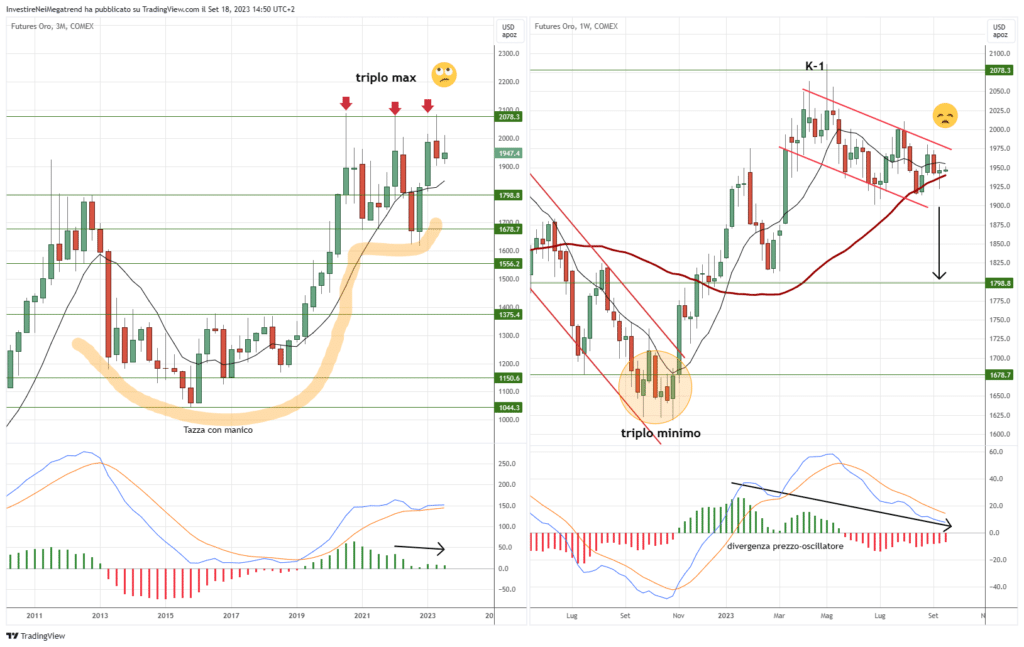

Nel corso dell’estate, l’oro ha faticato a salire in modo significativo. Quest’estate è stato scambiato in un range relativamente ristretto di 100 dollari, all’incirca tra 1.890 e 1.990 dollari. La volatilità del prezzo dell’oro ha continuato a diminuire e l’ultima misurazione della volatilità implicita a un mese è solo del 10%, la più bassa degli ultimi anni. Ciò dimostra che i mercati non si aspettano movimenti bruschi in entrambe le direzioni nei prossimi mesi.

Due fattori principali hanno impedito all’oro di scambiare a livelli più alti durante l’estate. In primo luogo, il dollaro si è apprezzato in misura modesta in agosto e, poiché l’oro è valutato in USD, un dollaro più forte tende a trascinare i prezzi dell’oro verso il basso.

In secondo luogo, i rendimenti obbligazionari statunitensi a lungo termine hanno continuato a salire e sono ora ben al di sopra dei livelli che molti investitori si aspettavano all’inizio dell’anno. L’aumento dei rendimenti a lungo termine è stato determinato dal ritorno dei premi a termine sul mercato obbligazionario statunitense.

Supponendo che i premi a termine tornino in linea con le medie storiche, il rendimento dei titoli decennali USA potrebbe aumentare di altri 75-100 punti base, fino a raggiungere il 5% circa.

Questo contesto non ha favorito il prezzo dell’oro che, avvicinandosi alla fine dell’anno, potrebbe faticare a salire significativamente sopra i 2.000 dollari l’oncia. In parole povere, finché la normalizzazione dei mercati obbligazionari statunitensi e globali continuerà e salvo un’improvvisa impennata dell’inflazione, l’oro farà fatica a risalire.

Nelle ultime settimane le banche centrali hanno modificato la loro retorica e si parla ora di quanto a lungo i rendimenti rimarranno elevati, piuttosto che di quanto aumenteranno i tassi. Questo influisce sull’oro, perché nel lungo periodo i rally dell’oro dipendono dalla durata dei regimi dei tassi di interesse reali negativi, piuttosto che dal livello effettivo dei tassi reali negativi stessi. In altre parole, gli effetti combinati sono importanti.

Le banche centrali stanno implicitamente affermando che mantenere alti i tassi di interesse reali per un periodo prolungato sarà necessario, ne consegue che un rally dell’oro è improbabile. In conclusione, sembra difficile un rialzo dell’oro verso la fine dell’anno.

Gli investitori hanno preso atto di questo cambiamento nelle dinamiche di mercato e hanno ridotto le loro partecipazioni in oro sia tramite futures che ETF. È probabile che nelle prossime settimane e nei prossimi mesi le posizioni si riducano ulteriormente, anche se non ci aspettiamo che gli investitori assumano posizioni corte sull’oro, poiché i rischi geopolitici rimangono rilevanti e continueranno a spingere la domanda di beni rifugio da parte degli investitori che cercano di diversificare l’esposizione al dollaro. Quest’ultimo punto è particolarmente importante per le banche centrali, che quest’anno hanno continuato ad acquistare oro in grandi quantità.

Foto di copertina: michael-steinberg by Pexels.com

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.